En forma reciente, tomó publico conocimiento la detección por la Administración Federal de Ingresos Públicos (AFIP) de fondos no declarados por argentinos depositados en el exterior por U$D 2.600 millones.

Los datos habrían sido obtenidos por el gobierno argentino a través de un presunto intercambio automático de información producido en 2017 luego de la adhesión al Convenio Multilateral de Asistencia Mutua en Materia Tributaria y de la declaración de “Early Adopter” suscripta el 29 de octubre de 2014.

A partir de la información recibida, el Fisco emprendió una depuración de los datos recibidos para detectar los titulares que no presentaron declaraciones juradas, aquellos que no declararon esos fondos, o los que reportaron tenencias menores o nulas en el exterior.

1.- Acuerdos de intercambio de información tributaria

Argentina adhirió al Acuerdo Multilateral de Autoridades Competentes firmado en Berlín el 29 de octubre de 2014 en el marco de la OCDE, en su condición de early adopter comenzó la aplicación del intercambio de información financiera desde septiembre 2017 con relación a cuentas financieras preexistentes al 31/12/2015 y aquellas nuevas abiertas desde el 1 de enero de 2016.

En la primera etapa de implementación, Argentina comenzó a recibir información en forma automática sobre activos financieros de residentes argentinos en países como Bermuda, Islas Vírgenes, Caimán, Luxemburgo, Alemania, Francia, Seychelles, entre otros. La información es recibida automática y anualmente bajo el denominado “Common Reporting Standard” incluyendo activos financieros pertenecientes sea en forma directa o indirecta (vía entidades pasivas no financieras) por argentinos.

En la actualidad se incluyen dentro del intercambio de información automático, además, Uruguay, Suiza, Panamá, Bahamas, Andorra, Brasil, Mónaco, Santa Lucía, Hong Kong, Andorra, Curazo, entre otros.

Es preciso remarcar que Argentina no sólo cuenta con este sistema de obtención automática de información, sino también con una amplia red de tratados bilaterales con países que prevén el intercambio de información a requerimiento; siendo el firmado con Estados Unidos el más novedoso y reciente (entró en vigencia el pasado 13 de noviembre de 2017).

Por su parte, Estados Unidos no es un país parte de los acuerdos OCDE sino que está instando acuerdos bilaterales o multilaterales según el régimen FATCA ("Foreign Account Tax Compliance Act"). En el caso de Argentina, ambos países han firmado un acuerdo bilateral para el Intercambio Automático de Información el 23 de diciembre de 2016. Aún no se encuentra vigente.

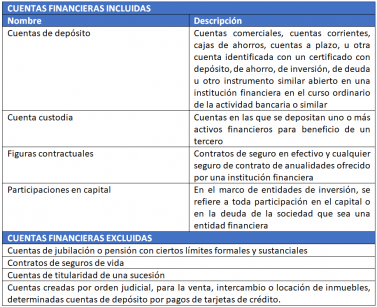

2.- Información intercambiable

Respecto a la información intercambiable bajo los acuerdos OCDE, destacamos:

3.- Períodos fiscales involucrados

El tipo de información intercambiable comprende, en términos generales, información existente al 31 de diciembre de 2015, o sobre cuentas abiertas desde el primero de enero de 2016. En cualquier caso, la AFIP-DGI debe respetar los plazos de prescripción establecidos en la Ley N° 11.683 que actúan como limites al ejercicio del poder tributario.

4.- Ajustes que podría aplicar la AFIP

En función de la información recibida, la AFIP-DGI podría llevar adelante los siguientes ajustes:

- Ajuste en el Impuesto a las Ganancias (35%) aplicando además la figura del “incremento patrimonial no justificado” (artículo 18 de la Ley de Procedimiento Tributario N° 11.683) que contempla un excedente del 10% en concepto de renta consumida.

- Ajuste en el Impuesto sobre los Bienes Personales por los saldos al 31 de diciembre de cada año. El ajuste variará dependiendo de la base imponible omitida, y si el ajuste fuera del período 2017, sería de 0,5%. En caso de ajustar la base del período 2018, el impuesto, dependiendo de la base omitida, se compone de un monto fijo de hasta $ 82.500 y una parte variable de hasta 0,75% sobre un excedente de $ 18.000.000.

- Eventual ajuste en el Impuesto al Valor agregado, para los titulares empresas o responsables inscriptos por ventas de bienes o servicios omitidos.

Es importante destacar que si se acreditara la obtención de fondos en períodos prescriptos, el ajuste sólo se extendería al Impuesto sobre los Bienes Personales, y el eventual Impuesto a las Ganancias sobre la renta obtenida sobre los fondos no declarados.

También es importante destacar que la AFIP-DGI ha identificado casos en los que no se han declarado la totalidad de los fondos de las cuentas. Si esa cuenta fue declarada con posterioridad al Blanqueo de la Ley 27.260, no se podría reclamar impuesto alguno por variaciones pasadas o sumas consumidas al 22 de julio de 2016.

En todos los casos de ajustes se adicionarán los intereses resarcitorios y multas por “defraudación” en los términos de la ley 11.683.

5.- Consecuencias bajo el régimen penal tributario

En el caso de que con motivo del ocultamiento de la cuenta bancaria en el exterior se hubieran omitido impuestos que excedan la suma de $ 1.500.000 por año e impuesto, la AFIP-DGI podría formular denuncia penal por la comisión de evasión simple. Si se excediere la suma de $ 15.000.000, o se hubieran utilizado estructuras societarias para ocultar la verdadera identidad de los titulares, la figura sería evasión agravada. Estos montos mínimos surgen de la última modificación a la Ley Penal Tributaria formulada por la Ley 27.430.

Ahora bien, si la AFIP-DGI pretendiese algún ajuste respecto de un período anterior al 30 de diciembre de 2017, podrían formularse cargos de evasión simple o agravada si los montos de impuestos omitidos hubieren excedido $400.000 (evasión simple) o $ 4.000.000 (evasión agravada) por tributo y período. Ello por cuanto la Procuración General a través de la Resolución 18/18 dio instrucciones a los fiscales de oponerse a la ley penal más benigna (en este caso, Ley 27.430) argumentando que el aumento de los montos mínimos de punibilidad fue una actualización para compensar una depreciación monetaria, y no un cambio en la valoración de la conducta cuestionada.

6.- Curso de acción a adoptar en caso de recibir requerimientos o inicios de procedimientos administrativos.

Ante la recepción o notificación de requerimientos de parte de la AFIP o el inicio de procedimientos, es crucial determinar el fundamento del ajuste, y verificar mínimamente la composición de la base imponible. Adicionalmente, es de vital importancia determinar en qué carácter reclama el impuesto, es decir, por ser titular, beneficiario, mero apoderado u otra posición como responsable. Ello es algo no menor para determinar si efectivamente correspondía reportar el activo como propio, o si fue declarado por otra parte, y la existencia o no de perjuicio fiscal.

La tenencia de cuentas puede ser a través de diferentes modalidades y no necesariamente en todos los casos debe reportarse en las cuentas (por ejemplo, si existen trust irrevocables o figuras asimilables en el exterior).

En cualquier caso, cualquier requerimiento o procedimiento iniciado por la AFIP-DGI debe ser cumplido en tiempo y forma para no evitar la perención de instancia que debilitan la defensa en instancias posteriores.

Artículos

Dentons Jiménez de Aréchaga

opinión

ver todosFerrere Abogados

Ojam Bullrich Flanzbaum

Julia Villanueva

detrás del traje

Nos apoyan