En una gran cantidad de países, entre ellos la Argentina, al existir un cambio de control en una sociedad bajo el régimen de oferta pública surge el derecho de los accionistas minoritarios a vender su participación en condiciones justas. Este derecho tiene como justificación la posibilidad de que el nuevo accionista mayoritario pudiera gobernar la sociedad de manera distinta, y eventualmente afectar los derechos de los accionistas minoritarios, que en este contexto deben tener la posibilidad de vender su participación. Asimismo, es el modo por la cual se instrumenta que el accionista mayoritario comparta con los minoritarios la prima de control.

Conceptualmente, y amén de cuestiones regulatorias propias de cada jurisdicción (por ejemplo, qué porcentaje se requiere para que se considere que existe control sobre una sociedad; en qué momento debe emitirse la oferta pública de adquisición obligatoria (“OPA”), entre otras), generalmente la doctrina de distintas jurisdicciones interpreta que las OPA son una cuestión de derecho de los accionistas minoritarios, y, más específicamente, una cuestión de tratamiento igualitario entre los accionistas de una misma sociedad(1). Por lo tanto, el propósito de la normativa de cada jurisdicción al tratar las OPA, debe tener como norte el tratamiento igualitario entre los accionistas. Esto es lo que justifica la existencia de la OPA. Una normativa que no asegura un tratamiento igualitario entre los accionistas, desvirtúa la causa por la que existen las OPA.

El punto más determinante para analizar si las condiciones de una OPA son justas e implican un tratamiento igualitario entre los accionistas es, lógicamente, el precio de la oferta a los accionistas minoritarios. El mecanismo previsto por la normativa de cada país para la fijación del precio de la OPA se torna entonces esencial.

En la mayoría de los países del mundo donde la macroeconomía tiene un nivel razonable de estabilidad, es difícil que un sistema de fijación de precio genere grandes distorsiones entre el tratamiento que tuvo el accionista que vendió su participación inicialmente y la oferta que se le debe realizar obligatoriamente al resto de los accionistas minoritarios. Algunas de las distintas modalidades de cálculo de precio existentes son, por ejemplo: tomar como referencia el precio más alto pagado por el adquirente; el precio de mercado de la acción más alto en un periodo determinado; exactamente el mismo precio pagado por el adquirente al momento de la toma de control; entre otras opciones. Muchas jurisdicciones asimismo prevén un mecanismo mixto, en cuanto el precio de la OPA debe ser el que resulte ser el monto más alto entre alguna de éstas opciones.

Desde lo conceptual podemos tener una mayor preferencia por uno u otro de los mecanismos de fijación de precio. El problema surge cuando ciertos países toman de otras jurisdicciones normas conceptualmente razonables y el resultado práctico no es el esperado al aplicarlo en sus propias jurisdicciones. Esto sucede cuando la realidad macroeconómica genera que la aplicación de un mecanismo conceptualmente razonable pueda generar en la práctica situaciones altamente injustas y una gran incertidumbre. La norma termina lejos de generar las mismas condiciones para todos los accionistas, cuando ésta se supone que es la causa de existencia de las OPA, quedando entonces la OPA totalmente desvirtuada.

Un buen ejemplo de esta situación es, sino es el mejor ejemplo posible, la Argentina. Nuestro país prevé un sistema bastante tradicional para la fijación del precio de la OPA. El artículo 87 de la Ley de Mercado de Capitales (“LMC”) hace referencia a la “equidad” del precio, lo cual confirma que el propósito de la oferta está relacionado a generar un mecanismo de tratamiento igualitario entre los accionistas. En el aspecto más técnico, el artículo 88 determina que el precio a ofrecer será el más alto entre a) el precio más alto que el oferente haya pagado en los 12 meses previos a la oferta; y b) el precio promedio en los 6 meses precedentes.

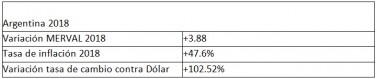

Desde lo conceptual, la norma no se aleja demasiado de lo previsto por una gran cantidad de países en su sistema jurídico. El problema, es que esto se aplica en una economía bimonetaria y altamente inflacionaria como es la Argentina. Y el resultado en la práctica puede generar situaciones realmente irrazonables en donde las condiciones de salida del accionista que vendió su participación inicialmente y las del accionista a favor de quien se emite la OPA, pueden llegar a ser extremadamente disímiles. En este caso, la OPA deja de cumplir con su objetivo de tratamiento igualitario y por ende su existencia pierde sentido.

Debemos entonces contextualizar las OPA en la Argentina:

El primer punto obvio a considerar es que las OPA se emiten con respecto a acciones que tienen un precio de mercado con cierta volatilidad, reflejada por un monto nominal en pesos.

El segundo punto a considerar es que la tasa de inflación es muy alta. Por lo tanto, la variación nominal del precio de mercado de la acción no refleja fielmente la variación del precio real de la acción en cuestión. Una variación nominal positiva del 20% en el 2018, cuando la tasa de inflación del año fue del 47%, implica tener que recalcular qué significa ese 20% de aumento nominal. Teniendo en cuenta los extensos plazos regulatorios de aprobación de una OPA, la inflación puede desvirtuar el precio de la oferta emitida a favor los minoritarios.

El tercer punto a considerar es que, como consecuencia de la inestabilidad macroeconómica, es usual que se negocien adquisiciones de paquetes accionarios en una moneda extranjera, por lo general dólares. Por lo tanto, el precio pagado en la moneda local es simplemente la consecuencia circunstancial del precio acordado en dólares.

Las preguntas son: ¿cómo determinamos el precio de una OPA en este contexto, cuando el precio de la adquisición que dio lugar a la OPA fue acordado en dólares? ¿Cómo debemos interpretar que debe aplicarse el artículo 88 de la LMC?

Se podría: (i) tomar como referencia valores nominales pagados en pesos como consecuencia del acuerdo en dólares, haciendo una interpretación estricta de las dos alternativas previstas en el artículo 88 de la LMC; o (ii) tomar como referencia el monto acordado en dólares inicialmente, y no el monto circunstancial en pesos pagado como consecuencia del acuerdo.

La aplicación de uno u otro criterio puede implicar precios de OPA con diferencias determinantes. Y el desconocer qué criterio corresponde aplicar, a su vez una incertidumbre importante para quien toma control de una sociedad y estará obligado a emitir una OPA en el futuro.

Cada una de las alternativas planteadas presenta problemas serios: (i) no se toma en cuenta la variación real del precio de la acción. En una economía inflacionaria, el transcurso de los meses entre el momento del acuerdo inicial y de la emisión de la OPA hace que los montos nominales se vean desactualizados. Esto tendería a generar un perjuicio para el minoritario. Asimismo, el precio en pesos fue una consecuencia circunstancial de un acuerdo en dólares. (ii) no se toma en cuenta las condiciones en que el primer accionista acordó su salida inicialmente. Una devaluación importante generaría que no se estuviera ofreciendo en la OPA condiciones similares a los accionistas minoritarios, sino otorgando un seguro de tipo de cambio contra una eventual devaluación, cuando este no es el fin de las OPA. Asimismo, generaría el derecho de salir de la sociedad en cuestión en condiciones fuera del precio de mercado, en virtud de un cambio sustancial de las condiciones de mercado. Y, lo más relevante, condiciones a las que el primer accionista no accedió al negociar su acuerdo. Lo cual generaría una situación de gran inequidad entre los accionistas, contrariamente a lo que establece como propósito el artículo 87 de la LMC. Esta última es, en líneas generales, la solución adoptada por la normativa Turca(2).

La situación es compleja porque ambos criterios tienen cierta validez pero no son compatibles entre sí. Un ejemplo real de esta situación es el caso de la OPA emitida por Cablevisión Holding (“CVH”) respecto a las acciones de Telecom Argentina (“Telecom”)(3): Basándose en el artículo 88 de la LMC, CVH ofreció el precio nominal promedio de los últimos 6 meses (110,85 pesos por acción), ya que el precio más alto que había pagado por una acción era menor (84,39 pesos). El problema surge ya que el acuerdo por el que CVH había pagado 84,39 pesos era en dólares, lo cual implicaba en dicho momento 4,87 dólares por acción, con un dólar a 17,34. Es decir, el precio negociado fue 4,87 dólares por acción. Algunos meses después, al momento de la emisión de la OPA el tipo de cambio había variado a 28,2 pesos por dólar. Si respetáramos el precio en dólares, el monto más alto pagado pasaría de 84,39 pesos por acción a 137,33 pesos por acción. Es decir, una diferencia del 62%. Y aquí surge la cuestión de qué criterio corresponde aplicar, decisión que implica un cambio determinante en el precio de la OPA. Otro caso relevante como referencia, fue la OPA emitida por Banco do Brasil sobre las acciones del Banco Patagonia en el año 2011: en este caso, Banco do Brasil acordó la adquisición del 51% del paquete accionario a cambio de la suma de 479,6 millones de dólares y el precio por acción de la OPA fue asimismo fijada en dólares. No obstante, debe tenerse en cuenta que este caso tuvo lugar con anterioridad a la promulgación de la LMC en el año 2012.

Más allá de lo que podamos considerar más justo como posible solución, nuestra normativa debe receptar la realidad macroeconómica del país y prever mecanismos que clarifiquen estas situaciones previendo específicamente el supuesto de un precio de adquisición en dólares. Con relación a las OPA, las normativas estrictas carentes de flexibilidad, dejan poco lugar interpretativo. Normas estrictas han reducido notoriamente la incertidumbre y los conflictos con relación al precio de fijación de las OPA en distintas jurisdicciones(4)(5).

Por nuestra parte creemos que debiera tomarse en cuenta el precio en dólares acordado inicialmente. Pero a fin de no generar un seguro de cambio, que el monto acordado en dólares sea pagado en pesos tomando como referencia no el tipo de cambio real en la fecha de emisión de la OPA, sino el tipo de cambio que al momento del cambio de control esperaba el mercado para la fecha de emisión de la OPA. Esencialmente, respetar el precio inicialmente acordado en dólares, pero retrotrayendo el tipo de cambio a las expectativas que tenía el mercado al momento de la toma de control con respecto al tipo de cambio para la fecha de emisión de la OPA. El fin es intentar ofrecer a los minoritarios el mismo precio acordado pero respetando las mismas expectativas que tuvo el accionista que vendió su participación inicialmente, generando la obligación de emisión de la OPA.

Alternativamente, el ajuste por inflación de las alternativas del artículo 88 LMC de por sí serían un avance con respecto a la situación actual. Pero creemos que se torna esencial que la normativa encuentre una solución a los acuerdos de adquisición en moneda extranjera, a fin de que las OPA cumplan con su objetivo de equidad, por un lado, y de generar certidumbre en el nuevo accionista controlante que deberá emitir la OPA, por el otro.

Citas

(*) Las opiniones vertidas en el presente artículo son de carácter personal y no representan la posición de la firma en la que trabaja el autor.

(1) Luca Enriques, The Mandatory Bid Rule in the Takeover Directive: Harmonization without foundation; Karl-Hermann Baumann, Takeovers in Germany and EU Regulation.

(2) Ley de Mercado de Capitales 6362/12 y Communiqué on Takeover bids II-26.1, Turquía.

(3) Cablevisión Holding S.A.: Anuncio de Oferta Pública de Adquisición de acciones ordinarias Clase B listadas en BYMA emitidas por Telecom Argentina S.A.

(4) OECD, Supervision and Enforcement in Corporate Governance, Corporate Governance, (OECD, 2013).

(5) Ying Wang, Henry Lahr, Takeover law to protect shareholders: Increasing efficiency or merely redistributing gains?

Artículos

Dentons Jiménez de Aréchaga

opinión

ver todosFerrere Abogados

Ojam Bullrich Flanzbaum

Julia Villanueva

detrás del traje

Nos apoyan