Criterios jurisprudenciales sobre los límites de ventas anuales para definir si una empresa podría considerarse “PyME” a los fines de aplicar la alícuota diferencial de contribuciones patronales prevista en el Decreto 814/01.

Antecedentes.

En el mes de junio del año 2001 se dictó el Decreto N° 814/01 con la finalidad de “instrumentar medidas que tiendan a la reducción del nivel de los costos de producción”. A tal efecto, una de sus metas era “disminuir la presión sobre la nómina salarial” (1), al tiempo que se proponía “ordenar las reducciones” de contribuciones patronales establecidas en diversas normas y sus sucesivas modificaciones (2).

Con tal propósito, la norma en cuestión (modificada por los arts. 9 de la ley 25.453 y 80 de la ley 25.565) sustituyó las alícuotas hasta entonces vigentes para los regímenes del Sistema Único de la Seguridad Social (SUSS) (3) y estableció dos niveles de alícuotas para dichas contribuciones:

- 21% para los empleadores cuya actividad principal fuera la locación y prestación de servicios (art. 2, inc. a); y

- 17% para los empleadores no incluidos en la descripción anterior (art. 2 inc. b).

La misma norma dispuso, asimismo, que las entidades sindicales (Ley N° 23.551), los agentes del seguro de salud (Leyes 23.660 y 23.661) y las pequeñas y medianas empresas (Ley N° 24.467) se beneficiarían con una reducción de cuatro puntos porcentuales en relación a la alícuota del 21% (art. 2, inc. a), es decir con un alícuota del 17%.

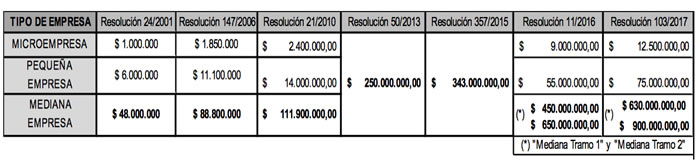

A fin de “definir con precisión los sujetos” (4) empleadores encuadrables como pequeñas o medianas empresas (PyME) y, en cuanto tales, comprendidos en el beneficio de la reducción antes indicado, se dictó el Decreto N° 1.009/01 que dispuso: (i) incluir en la definición del art. 2, inc. a) del Decreto N° 814 a los empleadores cuya actividad principal fuera el comercio; y (ii) considerar como PyMEs a aquellos empleadores cuya actividad principal fuera la locación y prestación de servicios y el comercio, y cuyas ventas totales anuales no fueran superiores a $ 48.000.000, de conformidad con la definición dada por la Secretaría de la Pequeña y Mediana Empresa (SePyME) en la Resolución N° 24/2001.

Cabe señalar que ese valor había sido fijado por la SePyME para las empresas dedicadas al comercio, con lo que el Decreto N° 1.009/01 se proyectó en su aplicación tanto para el comercio como para los servicios.

Contemporáneamente, la Administración Federal de Ingresos Públicos (AFIP) dictó la Resolución General N° 1.095/01 con el propósito de “definir los requisitos que deberán cumplir los empleadores a los fines de su encuadramiento en alguno de los incisos del Decreto 814/01” estableciendo, en lo que aquí respecta, que se considerarían “comprendidos en el inciso a) del artículo 2° del Decreto [814]”, y por tanto obligados a ingresar la contribución del 21%, los empleadores que cumplieran, en forma conjunta, los siguientes requisitos:

que su actividad principal fuera el comercio o la prestación o locación de servicios, entendiendo por actividad principal la que represente el mayor porcentaje respecto del total de la facturación bruta —neta de impuestos— del último ejercicio comercial o año calendario, de acuerdo con el último balance o información contable equivalente adecuadamente documentada; y que su facturación bruta total —neta de impuestos—, correspondiente al promedio de los 3 últimos ejercicios comerciales o años calendario, a partir del último balance o información contable equivalente adecuadamente documentada, haya sido superior a $ 48.000.000, cualquiera sea la cantidad de personal dependiente.

Las normas dictadas con posterioridad y la interpretación de la AFIP.

El valor de facturación inicialmente fijado en $ 48.000.000 (para las medianas empresas dedicadas al “comercio”) fue sucesivamente actualizado por la SePyME, debido a su desvalorización como parámetro cuantitativo, según se muestra en los cuadros siguientes:

El motivo de dichas modificaciones, conforme fuera expuesto por la autoridad emisora en los Considerandos de las normas, respondía a la significativa desactualización operada en el parámetro cuantitativo de configuración del sujeto encuadrado en dicho ámbito o régimen específico: la Pequeña y Mediana Empresa. Esto es, la grave depreciación operada en el transcurso de tiempo por lo que la caracterización de Pequeña y Mediana Empresa establecida por las normas anteriores había quedado sin sentido o fundamento.

En concreto, la norma que caracterizaba al sujeto Pequeña o Mediana Empresa de la ley 24.467 -al que remitía el Decreto 814/01- había quedado desactualizada y resultaba necesario efectuar su sustitución por otras más apropiadas y actuales. Dichas normas fueron dictadas por el organismo competente de la propia Administración Estatal (la “SEPyME”).

Asimismo, y si bien acotado a los fines del acceso al mercado de capitales, la Comisión Nacional de Valores dictó la Resolución N° 659 del 14/04/16, que adoptó el mismo criterio expuesto por la Resolución SePyME n° 11/2016 para la definición de una empresa como tal. Lo mismo hubo de hacer, el Banco Central de la República Argentina mediante Comunicaciones Nros. 5934 y 6216 del 30/03/2016 y 03/04/17.

Sin embargo, la AFIP sostuvo que tales límites cuantitativos de facturación anual, según sus valores actualizados, no resultaban aplicables a los fines previstos en el Decreto 814/2001, sin el dictado de una norma reglamentaria específica que contemplara tal modificación con respecto al régimen de reducción de contribuciones patronales a la seguridad social. Y, sobre tal base, generó determinaciones de deuda en contra de empresas que, considerando los nuevos valores de facturación definidos por la SePyME, pretendieron acogerse al referido régimen.

Todo ello derivó en un prolongado debate judicial, que se sustanció en grado de revisión ante la Cámara Federal de la Seguridad Social.

El estado del debate jurisprudencial.

Inicialmente fue la Sala III de la Cámara Federal de la Seguridad Social la que, mediante sentencia del 11/5/2009, dictada en el caso “Codimat” , admitió la aplicabilidad de los valores ajustados de facturación fijados por la SePyME al régimen de reducción de contribuciones patronales establecido por el Dec. 814.

La Sala I del Tribunal, luego de una decisión inicial en la que validó el criterio contrario de la AFIP (5), adhirió en ulteriores pronunciamientos al criterio de admitir la validez de las modificaciones del monto de facturación de la SePyME a los efectos de definir el universo de empleadores beneficiados por el régimen de reducción de contribuciones patronales (6).

La Sala II, por su parte, también se pronunció a favor de la aplicación de los valores actualizados definidos por la SePyME en los casos “Vía Bariloche” (7) (del 22/03/2012); “Granja dos Cuñados S.A.” (del 19/02/2013); “Autos del Sur S.A.” (del 19/02/2013) y “Cristóbal Colón S.R.L.” (del 20/03/2015).

En suma, los fallos coinciden en que -si bien no ha sido dispuesto explícitamente- las resoluciones dictadas por la SePyME -que han modificado los topes de las ventas anuales en pesos para considerar a una compañía como PyME-, inciden en el contenido del Decreto N° 1.009/01 y, en consecuencia, en la reducción de contribuciones establecida en el Decreto N° 814.

De esta manera, sostienen que el concepto de PyME debe resultar único para todo el ordenamiento jurídico, ya que lo contrario genera una grave contradicción con la consecuente inseguridad jurídica para los contribuyentes.

Pese a esta confluencia normativa hacia una conceptualización única de las PyME, la AFIP ha interpuesto recursos extraordinarios contra resoluciones dictadas por la CFSS que validaron la tesis de sostener que las modificaciones en los valores máximos introducidas por la SePyME a la Resolución N° 24/2001 debían considerarse aplicable a los fines de la reducción establecida en el Decreto N° 814/01.

En este estado de situación, la conclusión definitiva del debate depende de la decisión del máximo Tribunal de la Nación.

Citas

1) Conforme se describe en las consideraciones de la norma, párrafos segundo y tercero.

2) Párrafo sexto de los considerandos de la norma.

3) Que habían sido previstas en su momento por el art. 87, incisos a) b) d) y f) del Decreto N° 2284/91.

4) Primer párrafo de las consideraciones del Decreto N° 1009/01.

5) Caso “Pantel”, sentencia del 22/10/2012.

6) Ello ocurrió en los casos “Reutemann Automotores S.A.” (sentencia del 20/02/2015); “Transporte 25 de mayo S.R.L.”; “Micrómnibus Norte” y “Empresa Argentina de Servicios Públicos S.A.T.A.” (todos ellos del 23/02/2015); “Sanatorio Allende” y “Casino Victoria S.A.” (ambos del 17/03/2015); “Fundación Galicia Saude” (del 22/10/15) y “Tecnomatter Instalaciones y Construcciones” (del 06/04/2016).

7) Cabe aclarar que, a diferencia del caso “Codimat”, en el caso “Vía Bariloche” se trató de una empresa cuya actividad principal son los servicios, a la cual el tribunal extendió la aplicación de los valores correspondientes a la actividad de comercio, con las actualizaciones cuantitativas emergentes de la Resolución SePyME N° 675/12

Artículos

Tanoira Cassagne Abogados

opinión

ver todosTanoira Cassagne Abogados