1. El caso CoinBase: insider trading

En el primer caso de crypto-insiders en EE.UU, la Securities and Exchange Commission (“SEC”) ha demandado por insider trading a tres personas, una de las cuales trabajaba como manager del área de Assets and Investing Products en Coinbase Global, Inc., uno de los Exchanges más grandes de EE.UU, con 98 millones de usuarios activos y además el único exchange cotizado en el New York Stock Exchange (NYSE:COIN)[1].

Los demandados habrían obtenido una ganancia de U$D 1.1 millones por obtener acceso ilegal a información material no pública sobre futuros listados de tokens en Coinbase, según se alega en la demanda, y los hechos habrían ocurrido entre los meses de Junio de 2021 y Abril de 2022.

Nótese que una investigación interna de Coinbase estaba próxima a descubrir al empleado infiel, luego de que los propios usuarios del Exchange lo alertaran luego de detectar movimientos sospechosos en ciertas direcciones abiertas en la blockchain de Ethereum en momentos muy próximos a los listados de nuevos tokens. El empleado infiel fue detenido días atrás por el Department of Justice (DOJ) al querer abordar un avión con rumbo a la India. Una Fiscalía del Estado de Nueva York presentó ya una denuncia penal en el distrito de Manhattan contra los tres insiders[2].

2. El bosque: la taxonomía de los tokens criptográficos en entornos de Web3

Antes de profundizar en el análisis de la postura de la SEC en este caso, es sin dudas muy relevante entender qué es la Web3 en la cual los tokens criptográficos juegan un rol central, siendo la unidad atómica de este nuevo universo de redes criptográficas descentralizadas.

La evolución de Internet ha sido tan veloz como disruptiva: la creación de la Web World Wide (www o sencillamente la Web) por Tim Berners-Lee, hasta la fecha, ha permitido un sinnúmero de avances y transformaciones en el mundo en general y en los modelos de negocio en particular[3].

Al igual que en todo proceso evolutivo, aquí también vemos revoluciones, es decir: cambios abruptos e intempestivos en la forma de ver, percibir, concebir y realizar las cosas. He aquí la aparición de la Web3 como tercera fase disruptiva en y de la Internet, y todo lo que con ella estamos viviendo.

Quizás una de las principales dolencias de la evolución (y de las revoluciones) es la incapacidad del ser humano (y de las regulaciones) de adaptarse con la misma velocidad con la que acontecen los eventos. Digamos que resulta siempre reactivo y muchas veces extemporáneo. Según nuestro entender, esto obedece, entre otros factores, a la ausencia de claridad en cuanto a lo que se habla y, en consecuencia, una falta de entendimiento sustancial en el tema en cuestión.

Aquí aparece la enorme cantidad de palabras difusas (buzzwords) que a diario nos acostumbramos a leer y repetir, pero no nos detenemos a pensar en su preciso significado y, por consiguiente, mucho menos a emplearlas adecuadamente. Palabras como blockchain, wallet, bitcoin, criptomoneda, criptoactivo, token, smart contract, exchange, finanzas descentralizadas -DeFI-, criptoeconomía, entre tantas otras, muchas veces se usan como sinónimos o, lo que es peor, se emplean sin sentido alguno.

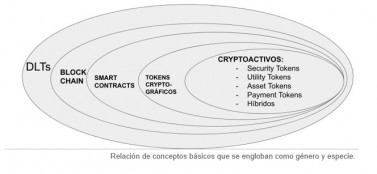

Para su cabal comprensión, no son sinónimos, y en todo caso existen relaciones de género - especie entre algunas de ellas, cuando no una relación de subsistemas funcional a un ecosistema mayor.

Relación de conceptos básicos que se engloban como género y especie.

Así, por caso la palabra “token” es quizás el mayor ejemplo de palabra difusa o equívoca. Es un término de origen anglosajón, cuya acepción más empleada es la de representación[4]. Entonces, un token es una representación de algo.

Ahora bien, esta palabra dentro del universo de la Web3 tiene un significado específico, y es a nuestro entender la caracterización basal y transversal a todas las especies de representaciones digitales que pueden encontrarse en entornos de tecnologías de registro distribuido (DLTs) y, en particular, en blockchains.

Entonces, un token en la Web3 es una representación digital y encriptada de algo; de allí que cabe referirse a ellos como tokens criptográficos. Pero técnicamente no es más que una entrada de un dato (data input) en una red de registro distribuido (DLT) que utiliza criptografía para identificar, autenticar e iniciar y causar “cambios de estado” en el registro compartido (i.e., transacciones que implican transferencias de tokens criptográficos entre direcciones de una red, ergo, modificándose el estado dentro de tal red por virtud de una transacción).

Sin dudas, es la naturaleza de los derechos subyacentes en ese “algo” representado lo que tipificará el alcance y la naturaleza del token, dado que no podría jamás ser algo distinto a aquello que representa. Se debe aplicar también en el mundo de la Web3 aquella máxima del derecho inglés que afirma que la sustancia prevalece sobre la forma (substance over form).

La representación criptográfica de “algo” es sólo eso, una innovadora forma de representar “algo que subyace”. Por esta razón, un token no es necesariamente una criptomoneda, pero toda criptomoneda siempre resulta ser un token.

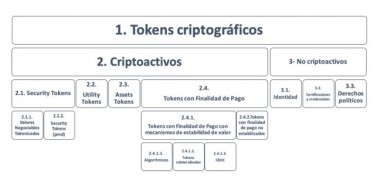

Dada la gran variedad de especies y subespecies de tokens criptográficos, a lo que cabe sumar la general confusión mediática con su usual falta de precisión terminológica, es a todas luces conveniente visualizar las relaciones de género a especie a través de una matriz taxonómica que proponemos como herramienta de trabajo en la Tabla I a continuación:

Como se aprecia en la Tabla I, la primera gran clasificación de los tokens criptográficos es entre aquellos que efectivamente califican como criptoactivos (cuadrante 2) y aquellos que no lo hacen (cuadrante 3).

Esta divisoria de aguas considera como criptoactivo a aquel token criptográfico que, de acuerdo con la ciencia económica, tipifique con el concepto de activo. Para ello, resulta útil tomar como referencia lo que el marco conceptual de las IFRS define como activo. Siguiendo con este razonamiento, cualquier token criptográfico, cuya representación digital confiera derechos a quien lo controla que tengan la capacidad de generar beneficios económicos en favor de este último, debería ser considerado un activo, específicamente un criptoactivo.

Evidentemente, no todos los usos de tokens criptográficos representarán un “activo”. En efecto, desde 2017 existen ya pluralidad de casos de uso de los tokens criptográficos del cuadrante 3 vinculados, principalmente, al GovTech. Se trata de casos en los que los Estados comienzan a usar DLTs para generar, por ejemplo, credenciales verificables que acreditan la identidad de una persona mediante el empleo de tokens criptográficos (cuadrante 3.1); o que permiten a los ciudadanos ejercer ciertos derechos políticos, votando a nivel municipal en ciudades tan dispares como Moscú o San Lorenzo (Santa Fe, Argentina) (cuadrante 3.3).

Desde 2019 la Universidad Nacional de Colombia, el MIT o la Universidad de Malta emiten títulos electrónicos usando tokens criptográficos, y las empresas o instituciones que necesiten validar los títulos profesionales emitidos por la UNAL pueden acceder a la página web oficial de la Universidad para tal fin, o mediante el portal dedicado exclusivamente para ese uso (cuadrante 3.2).

Ahora bien, desde la perspectiva de los criptoactivos (cuadrante 2), entendemos que existen al menos cuatro especies (cuadrantes 2.1, 2.2, 2.3 y 2.4), con no menos de seis subespecies (cuadrantes 2.1.1, 2.1.2, 2.4.1.1, 2.4.1.2, 2.4.1.3, y 2.4.2), las que seguidamente se analizan.

En efecto, y cronológicamente, los primeros criptoactivos en ser creados fueron los del cuadrante 2.4.2: se trató de un criptoactivo con finalidad de pago y sin mecanismos de estabilidad en su valor, lanzado en el año 2008, llamado “bitcoin”. La declarada finalidad económica de este token nativo ha sido convertirse en un “sistema de dinero electrónico” entre pares (A Peer-to-Peer Electronic Cash System[5]); de allí que su encuadre propuesto es el de ser una subespecie de token con finalidad de pago (cuadrante 2.4).

Ahora bien, en los últimos años, la comunidad de la Web3 ha buscado formas de crear criptoactivos con finalidad de pago cuyo valor no sea tan volátil, de modo tal que cumpla una finalidad esencial en cualquier elemento de pago[6] - reserva/estabilidad de valor - de forma que permita una mayor empleabilidad para aquello que fue diseñado. El caso del Dai[7], por ejemplo, corresponde al cuadrante 2.4.1.1, que utiliza un algoritmo codificado en un smart contract específico (i.e CDP) que permite “anclar” su valor al del dólar estadounidense; mientras que el caso del criptoactivo Tether cabe en el cuadrante 2.4.1.2, dado que deriva su “valor estable” por la supuesta tenencia de contravalores en custodia por cada Tether circulante[8].

Finalmente, en los casos del cuadrante 2.4.1.3 se engloban los criptoactivos emitidos por Estados Soberanos, las llamadas Central Bank Digital Currencies o CBDCs, donde el valor estable deriva del Estado emisor, siendo el caso más relevante a la fecha el del Yuan Digital (eCNY), lanzado en junio de 2020 en China, que cuenta ya con 260 millones de wallets activas en 2022.

Ahora bien, a partir de 2015, y gracias al desarrollo de Ethereum que facilitó la creación de tokens y la programación de smart contracts, comenzaron a aparecer masivamente los utility tokens (cuadrante 2.2). Se trata de tokens criptográficos que autorizan a su tenedor a usar o acceder a algún servicio o bien digital o analógico prestado por el emisor del token. Así, es posible vender una entrada a un festival de manera digital, representándola mediante un token criptográfico: en este caso, su titular tendrá el derecho a acceder al evento, autenticándose con el mismo token, que sirve a una finalidad utilitaria, de allí su nombre de utility token.

El proceso de venta de este tipo específico de tokens suele denominarse Initial Coin Offering (ICO) -denominación no del todo feliz, ya que en esencia no son una coin, sino que, como venimos argumentando, son un token criptográfico, de manera que la denominación más atinada y que ha visto reconocimiento en diversos espacios sería Initial Token Offering (ITO)- y vio su auge entre 2016 y 2018. Puede afirmarse que la primera burbuja propia de la Web3 tuvo lugar entre esos años, con la furiosa emisión de ICOs que culminó con el CryptoWinter de 2018.

La gran simplificación y el relativo abaratamiento del proceso de tokenización gracias al surgimiento de Ethereum permitieron que, a partir de 2016, la comunidad crypto comenzó a pensar en la posibilidad de crear tokens criptográficos que “emulen” instrumentos analógicos, como las acciones, con sus consecuentes derechos económicos y políticos. Así, el célebre caso TheDAO[9] de 2016 abrió la puerta a la posibilidad de creación tecnológica de security tokens propiamente dichos (cuadrante 2.1.2), entendidos como aquéllos tokens que normalmente asumen formas similares a participaciones sociales, fiduciarias o de similar índole, pero no han sido registrados ni autorizados como tales por los reguladores bursátiles.

Tres años después, en 2019, razonables adecuaciones legislativas en Suiza y Liechtenstein abrirán las puertas para la creación legally compliant de valores negociables tokenizados (cuadrante 2.1.1), cuyo proceso de venta específico se denomina Security Token Offering (STO): su auge ha empezado en 2020 y se mantiene en el presente y se prevé, aumentará significativamente en los próximos años.

Nótese cómo, en la mayoría de los casos, no hay marcos regulatorios claros como en Liechtenstein o Suiza con respecto al tratamiento y clasificación adecuada de dichos tokens. Parte del escándalo referenciado en la noticia que encabeza este artículo, por el caso de insider trading dentro de Coinbase, se refiere al hecho de que se está demandando a tres acusados por dicho delito no solo por parte del Departamento de Justicia de los Estados Unidos, sino también por la SEC, al considerar a al menos nueve de los tokens listados dentro de la plataforma como securities. La seriedad de esta particularidad, y que desarrollaremos más adelante, arguméntase con la pregunta: ¿ Por qué la SEC va en contra de los tres individuos por el delito de inside trading de securities, pero no por el Exchange per se que se encontraría directamente en violación de las regulaciones de la institución misma?[10].

Al respecto y tras el revuelo inicial de tal dicotomía, es que se informó cómo, al 25 de Julio del mismo año, la SEC abrió una investigación con target en Coinbase y la naturaleza jurídica de los tokens listados para finalmente determinar si son o no securities.[11] Es imaginable el huracán legal que puede llegar a formarse si la SEC comienza a abrir investigaciones Exchange por Exchange.

De acuerdo con la cronología de su adopción, puede quizás afirmarse que los tokens criptográficos del cuadrante 2.3, que llamamos “Asset tokens” a los fines analíticos, vieron su auge recién a partir de 2020, cuando la industria del arte y de la música comenzó a utilizar tokens no fungibles (NFTs) para tokenizar activos y comercializarlos, iniciando con el arte nativo digital, y luego expandiéndose a otros bienes físicos y servicios que se “empaquetan” en tokens únicos y exclusivos, normalmente vendidos por subasta. En 2022 también comienzan a usarse para financiar causas sociales y benéficas mediante subastas de colecciones de NFTs[12].

Como síntesis, la visualización taxonómica (i.e. el bosque) es útil para detectar la sustancia representada de forma criptográfica, pero es especialmente útil en supuestos de hibridación de tokens criptográficos. En efecto, existen modelos de negocio donde interactúan distintos tipos de tokens y, en ocasiones, durante el ciclo de vida del token, su propia naturaleza y funcionalidad se puede ir modificando a medida que se cumplen determinados hitos y acciones del emisor o de su tenedor, o de un tercero[13].

3. El árbol: ¿Qué son los valores negociables digitales criptográficos (tokenized securities)?

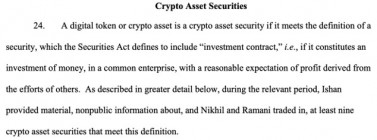

En la demanda que se glosa, la SEC emplea el término “crypto asset securities”, y lo define como “an asset that is issued and/or transferred using distributed ledger or blockchain technology – including, but not limited to, so-called “digital assets,” “virtual currencies,” “coins,” and “tokens” – and that meets the definition of “security” under the federal securities laws[14].” En nuestra matriz descrita en la Tabla I, el término equivalente a “crypto asset securities” es el de valores negociables “digitales criptográficos” o su sinónimo, “valores tokenizados” (cuadrante 2.1.1).

La SEC presenta en su demanda la definición legal de security (valor negociable) dada por la Section 2(a)(1) de la Securities Act de 1933[15], y la interpretación del término investment contract dada por la Corte Suprema en el caso SEC v. W.J. Howey Co., 328 U.S. 293, 298-99 (1946)[16]: an investment of money, in a common enterprise, with a reasonable expectation of profit derived from the efforts of others.

El ex-empleado de Coinbase y los otros dos individuos con quienes él compartía información de los listings de la plataforma, fueron acusados por la SEC por comerciar con valores (securities) sujetos a las leyes federales de valores por ser, justamente en la visión de la SEC, contratos de inversión. El análisis que la institución hace en la demanda argumenta que cada uno de los tokens considerados securities fueron ofrecidos y vendidos a inversionistas que hicieron una inversión de dinero en una empresa común, con una expectativa razonable de obtener ganancias de los esfuerzos de otros (en concordancia con el Howey Test). Parte del gran escándalo que significa para la plataforma es que esta es la primera vez que la SEC se refiere a dichos nueve tokens, y nada se le había dicho a Coinbase al respecto con anterioridad. A la fecha, una nueva investigación acaba de abrirse. La ambigüedad regulatoria presiona y acecha a más de un protocolo.

La propuesta de regulación de los criptoactivos avanza en diversas partes del mundo. Por ejemplo, la propuesta de MiCA[17] (Markets in Crypto Assets o de Mercados en Criptoactivos) que se está actualmente tratando en la Unión Europea, busca regular toda representación digital de valor o de derechos que puedan ser compartidos o almacenados electrónicamente, utilizando tecnología de contabilidad distribuida (DLT) o similar.[18] Los cripto activos ya definidos como instrumentos financieros o dinero electrónico (e-money) se tratan bajo MiFID I y II (la Directiva de Mercados de Instrumentos Financieros) y bajo la EMD (Directiva de Dinero Electrónico) y, por ende, están fuera del alcance de MiCA.

Más allá de esto, MiCA sí regulará a los cripto activos no cubiertos como instrumentos financieros por MiFID II (la 2ª Directiva de Mercados de Instrumentos Financieros), específicamente: utility tokens, asset referenced tokens y los e-money tokens, así como también los stable tokens y ciertos proveedores de servicios sobre tales criptoactivos. Por tanto, la aplicabilidad de las normativas dependerá de la naturaleza intrínseca del instrumento, no de la tecnología utilizada para su emisión.

Por otro lado, la Autoridad Europea de Valores y Mercados (o ESMA, European Securities and Markets Authority[19]) lanzó, del 4 de enero al 4 de marzo del 2022, una “call for evidence”, o convocatoria de evidencia, buscando analizar la necesidad de actualizar las reglas y estándares técnicos regulatorios (o RTS, regulatory technical standards), que basarán al régimen piloto de DLTs que cubrirá el uso de tecnologías blockchain para la negociación de tokenized securities como: acciones, bonos y UCITS (la versión europea de fondos mutuos). Se busca que el mismo entré en vigor en el 2023. El Sandbox[20] a ser creado a tal efecto proveería de infraestructura y claridad jurídica a las plataformas de negociación basadas en DLT, post negociación y de colocación.

Simultáneamente, el caso Alemán llama cada vez más la atención como uno de los países Europeos de mentalidad más abierta a las DLTs, aportando seguridad regulatoria. La Autoridad Federal de Supervisión Financiera (o BaFin, por Bundesanstalt für Finanzdienstleistungen) abarca a los instrumentos financieros que se incorporan a la cadena de bloques, clasificando a los tokenized securities como valores no sujetos a la Ley de Inversiones sino a la Ley de Prospectos de Valores (lo que lo vuelve “pasaporteable” un prospecto aprobado por el BaFin al resto de la UE y EEE) y la Ley de Negociación de Valores.

BaFin es clara dentro de su mismo site oficial, del cual podemos traducir: “Si un instrumento financiero, cuyo contenido está estructurado o descrito como una inversión de capital según la sección 1 (2) de VermAnlG (German Capital Investment Act), se convierte en un token digital negociable y transferible libremente, entonces este instrumento financiero no es una inversión de capital en el sentido de VermAnlG (German Capital Investment Act), sino un valor en el sentido de WpPG (German Securities Prospectus Act) y WpHG (German Securities Trading Act). Este es el caso si al instrumento financiero se le adjuntan derechos similares a acciones o derechos de socios, o un derecho de propiedad de naturaleza contractual, y si el instrumento financiero es libremente transmisible”[21]. El BaFin, como se aprecia, sigue el principio de “sustancia sobre forma” del ESMA.

El caso Suizo, a su vez, es otro approach claro y friendly con respecto a la tokenización de activos y tokenized securities. Comenzaron en el 2017 con un sandbox regulatorio, que siguió con normativas referidas a la creación y emisión de cripto activos aplicables tanto a emisores, a bancos[22], a DLT-trading facilities[23], y a todos aquellos relacionados con prestación de servicios vinculadas a criptoactivos.

Los reguladores suizos decidieron, en lugar de crear una nueva ley referida específicamente a DLTs y tokenización de activos, adaptar los regímenes existentes, modificando muchas normas de fondo, incluyendo el Código Suizo de las Obligaciones, y reconociendo expresamente a las DLTs como un registro electrónico de derechos, permitiendo la creación de títulos valores tokenizados con claridad y seguridad jurídica[24]. A su vez, también se modificó la Ley de infraestructura de Mercados Financieros y la Ley de Quiebras para adaptarse a la prestación de servicios de DLTs trading platforms en cuidado de los derechos de los usuarios.

Los tokenized securities, o ledger based securities, son entonces reconocidos como una nueva clase de activo, cuyos derechos de propiedad se transfieren automáticamente a través de la cadena de bloques a cada nuevo inversor. Una participación social o un título valor son considerados tokenized securities por la legislación suiza si: (i) acredita la propiedad en cabeza del token holder; (ii) permite su transferencia criptográfica; (iii) no permite que el emisor pueda disponerlo; (iv) tiene robustez tecnología y no puede ser manipulado por terceros y todo token holder debe poder bajar el registro completo de la blockchain; y (v) cada token tiene un link a los documentos, prospecto o al estatuto que explic qué es el derecho representado criptográficamente[25].

Recientemente, en Brasil, la Comisión de Valores (CVM o Comissão de Valores Mobiliários, con funciones similares a la SEC en USA, o la CNV en Argentina), lanzó en Mayo del 2020 la Instrução CVM 626[26], creando un sandbox regulatorio[27] dentro del cual y tras la autorización detallada y expresa de la CVM, se permitiría la emisión de tokenized securities de diversas empresas brasileñas. Desde su lanzamiento, cada vez más empresas y startups han sido aprobadas por la CVM para tokenizar valores negociables en Brasil, representando diversos modelos de negocios[28]

4. La postura de la SEC: economic realities of an offering

La SEC considera en su demanda que el insider trader compartió información material, no pública y confidencial, con su hermano y su mejor amigo en relación a inminentes listados de nueve tokens que, a los ojos de la SEC, califican como crypto asset securities (i.e. tokenized securities o, en español, valores negociables digitales criptográficos o valores criptográficos).

Para así actuar, Gurbir Grewal, el Enforcement Director de la SEC, afirma que “we are not concerned with labels, but rather the economic realities of an offering[29]”.

A su turno, el Presidente de la SEC, Gary Gensler ha afirmado que incluso los Exchanges debieran registrarse en la SEC, dado que de facto ofertan intercambios de productos que en muchos casos son securities, pero a la fecha ni Coinbase ni otras plataformas se han registrado ante la SEC como mercados[30], aunque otros Exchanges, como Bakkt, se han registrado ante la Commodity Futures Trading Commission (“CFTC”) como futures commission merchant (“FCM”)[31].

Nótese que Coinbase tampoco estaba registrado como FCM ante la CFTC[32], regulador que demandó civilmente a Coinbase en Marzo de 2021 alegando que un empleado había realizado wash trading y que el Exchange informó de manera engañosa la cantidad de transacciones que intermediaba[33]. Coinbase solicitó inscripción como FCM en la CFTC en Septiembre de 2021[34]. Además, días atrás Coinbase solicitó a la SEC normas claras en relación al uso de tokens criptográficos que califiquen como securities, alegando que éstos representan un cambio de paradigma respecto de prácticas preexistentes, por lo cual muchas de las reglas actuales que regulan la oferta, venta, intercambio, custodia y compensación de valores tradicionales son incompletas e inadecuadas cuando se aplican a valores tokenizados[35].

A los ojos de la SEC, de los veinticinco tokens que los insiders operaron ilegalmente, había nueve tokens que fueron listados en Coinbase - todos tokens de aplicación creados bajo el estándar ERC-20 en la red pública no permisionada de Ethereum- que calificaban como valor negociable (security), y no fueron registrados ante la SEC antes de su público ofrecimiento.

Los lineamientos generales que consideraron a los nueve tokens como securities por parte de la SEC dentro de la demanda a los tres acusados fueron:

Los acusados “comerciaron con valores sujetos a las leyes federales de valores porque estos criptoactivos eran contratos de inversión; fueron ofrecidos y vendidos a inversionistas que hicieron una inversión de dinero en una empresa común, con una expectativa razonable de obtener ganancias de los esfuerzos de otros”. Este párrafo hace especial y directa referencia a los elementos cumplidos del Howey test.

Según la SEC, “(...) cada uno de los nueve valores de activos criptográficos fue ofrecido y vendido por un emisor para recaudar dinero que se usaría para el negocio del emisor. En las ofertas, los emisores vendieron directamente valores de criptoactivos a los inversores a cambio de una contraprestación (por lo general, Bitcoin, Ether, dólares estadounidenses u otra moneda fiduciaria, o procesados mediante el uso de contratos inteligentes). Luego, los valores de criptoactivos se emitieron y distribuyeron a las direcciones de cadena de bloques de los inversores (...) los emisores y sus promotores solicitaron inversores promocionando el potencial de ganancias que se obtendrían al invertir en estos valores en función de los esfuerzos de otros. Estas declaraciones se centraron, entre otras cosas, en el valor del token en cuestión y la capacidad de los inversores para participar en el comercio secundario del token, con el éxito de la inversión dependiendo de los esfuerzos de la gerencia y otros en la empresa. Los emisores y sus agentes utilizaron sitios web, redes sociales y sistemas de mensajería para realizar estas representaciones. Algunos emisores escribieron "whitepapers" que describen el proyecto y promocionan la oferta, a menudo en términos muy técnicos (o pseudotécnicos) y del argot de la industria (...) En otras palabras, cada una de las nueve empresas invitó a la gente a invertir con la promesa de que dedicaría esfuerzos futuros para mejorar el valor de su inversión.”

Entre los tokens que la SEC consideró como valores negociables tokenizados se encontraban: POWR, AMP, RLY, DDX, XYO, RGT, LCX, DFX y KROM.

POWR

Se trata de un token ofrecido por la firma australiana Power Ledger Pty. Ltd. desde 2017 en el ecosistema de Ethereum. Ofrece una plataforma tokenizada, llamada Power, que permite negociar P2P energía fotovoltaica generada en smart grids a través de usuarios-generadores.

Para poder utilizar la plataforma Power, el usuario debe adquirir tokens POWR. En 2017, mediante dos ventas públicas, la firma levantó 34 millones de dólares australianos. Los tenedores de tokens POWR también podían participar del negocio: “Power has from the start pitched POWR by emphasizing the opportunity for buyers to benefit both directly by receiving a share of POWR’s fee revenues, and from trading POWR on secondary markets.[36]” Finalmente, el material publicitario publicitaba que “its users will acquire a unique asset token and they will receive a portion of revenue.”[37]

La SEC considera que la compra de los tokens POWR implica una inversión en una empresa común.

AMP

Es un token creado por la firma Flexa Network, Inc., con sede en New York y constituida en Delaware. La firma opera una red de pagos digitales para comercios, diseñada para operar de manera rápida, universal y segura, permitiendo a comercios y a sus clientes pagar sus compras con tokens.

La plataforma cobra directamente a los comercios comisiones por transaccionar pagos, y según Flexa, utiliza el token AMP (antes llamado Flexacoin) como una garantía para descentralizar el riesgo dentro de su red, permitiendo a los usuarios el staking de AMPs para garantizar el funcionamiento de la red, y teniendo la posibilidad de recibir ganancias -vía airdrops- de nuevos tokens AMPs.

La SEC señaló: “To reward those that stake Amp, Flexa uses the fees it collects from merchants to make open market purchases of Amp and then distributes those Amp tokens based on a pro rata shares of the tokens that were staked in the collateral pool, which can lead to further profit.”[38]

La SEC analizó el white paper de Flexa, y afirmó que “If the collateral pools are profitable, investors who stake Amp can share in the profits.[39]” Por tanto, la SEC consideró que quién adquiría los tokens AMP estaba invirtiendo en una empresa común (common enterprise) con una expectativa razonable de obtener ganancias en función del esfuerzo de terceros.

RLY

Es un token creado por Rally Network, Inc., con sede en San Francisco e inscripta en Delaware. El RLY se presentaba como un token de gobernanza para la red Rally, una red pensada para que comunidades creativas puedan lanzar fácilmente NFTs y tokens sociales. La venta de los tokens RLY levantó U$D 57 millones entre Diciembre de 2020 y Marzo de 2021.

Para la SEC, este token es también un security, ya que el emisor ha declarado que “funds raised from investors would fund Rally’s development, while also ensuring that Rally’s management is incentivized to make RLY more valuable.[40][41]”

DDX

Es un token del ecosistema de Ethereum, ofrecido por el protocolo DerivaDEX, como un token de gobernanza propio del protocolo, que aún no se encuentra operacional. DerivaDEX es un desarrollo en curso de DEX Labs, Inc., constituida en Delaware, y una Fundación panameña llamada DerivaDEX Foundation y una entidad operativa como DerivaDAO creada en Islas Vírgenes Británicas.

Para la SEC, este token es también un security. Adquirirlos implica invertir en una empresa común, esperando recibir ganancias por esfuerzos de otros, puntualizándose que “investors would essentially contribute their DDX tokens to the fund, creating liquidity that could be used to insure parties if a transaction fails. As the insurance pool grows and earns fees, participants who staked their DDX may receive additional DDX tokens and thereby greater opportunities to profit.[42]”

XYO

Es un token creado por XY Labs, Inc., constituida en Delaware. La empresa desarrolla una red llamada XYO, que recolecta información geo-referenciada. Los tokens XYO se usan para pagar los servicios de la red, y también para retribuir a participantes que aportan información geográfica a la red. Los tokens XYO fueron ofrecidos públicamente mediante un ICO en 2018.

La SEC considera que este token es también un security.

RGT

Es un token lanzado por Rari Capital, una compañía formada en Delaware, que desarrolla un robo-advisor que maximiza inversiones en criptoactivos. Los tokens RGT sirven para pagar una menor tarifa por usar el servicio, y para poder participar en ciertas decisiones.

La SEC consideró a este token un security, afirmando que “the majority of the funds raised from RGT investors were pooled to raise capital and develop the Rari protocol, including through payments to the Rari Founders and other Rari “contributors” working to improve the protocol (...) Rari social media posts and website and a white paper advertised that the funds raised from the liquidity mining program would go towards, among other things, developing additional Rari products and the Rari protocol.[43]”

También señaló que la publicidad de los tokens RGT afirmaba que “RGT buyers may eventually earn dividends by “vot[ing] to re-distribute fees to the [RGT] token holders which would allow it to easily accumulate value”[44] y que “Rari explained that 70% of Rari’s profits would be used to “burn” and buyback RGT tokens.[45]”

LCX

Liechtenstein Cryptoassets Exchange (LCX) presta servicios vinculados a criptoactivos, incluido el servicio de exchange, y cobra sus comisiones en los tokens denominados LCX, sea de manera exclusiva o con descuentos respecto a otros medios de pago. La SEC considera que los tokens LCX son securities.

DFX

Es un token emitido por DFX Finance, y es un Exchange descentralizado en desarrollo para el ecosistema de Ethereum. DFX Finance no opera a través de una persona jurídica.

Los tokens DFXs se usan para retribuir a los usuarios que aportan ciertos tokens para dar liquidez al DEX, y permiten percibir una parte de las comisiones (i.e. transaction fees) que el DEX cobra a sus usuarios.

La SEC consideró a los tokens DFX un security.

KROM

Finalmente, KROM es un token ERC-20 ofrecido por Kromatica Finance, formada por un equipo de desarrolladores que no opera a través de una persona jurídica, y propone desarrollar un DEX que permitirá atomic swaps de tokens. El token KROM se utiliza para pagar las comisiones por usar el DEX.

La SEC puntualizó que “Kromatika launched a staking program where KROM holders can stake the token and earn a revenue share from the fees that are charged for using the Kromatika platform. Theoretically, as the platform gains users and more protocol fees are charged, holders who stake the token would earn additional revenue[46].”

La SEC consideró a los tokens KROM son también un security.

Nótese, además, que en el caso específico de los tokens AMP, DDX, DFX y KROM, se trata de tokens vinculados a distintos usos de protocolos de Finanzas Descentralizadas que normalmente utilizan mecanismos de consenso del tipo Prueba de Participación (PoS en inglés) y mecanismos de gobierno descentralizado en beneficio de los token holders, quienes pueden en ocasiones tomar ciertas decisiones respecto a las actualizaciones y mejoras del software, e incluso respecto del uso y reparto de los fondos. En los últimos dos años ha habido una creciente ola de ciberataques a protocolos DeFi que utilizan tokens de gobernanza, apalancados en flash loans, algunos de los cuales han logrado vaciar las reservas de liquidez de los protocolos en menos de 15 segundos[47].

Como se anticipó, parte del revuelo causado por la SEC tiene que ver con el hecho de que la SEC no se había referido con anterioridad a los tokens/exchanges a los que ahora alega son securities y de que la demanda no va directamente hacia los emisores de dichos tokens, sino hacia a los tres acusados de insider trading (y por ende no los responsables de su emisión ni supuesto incumplimeinto de normativas de títulos valores). Por ende y por el hecho que ninguna de las empresas fue citada dentro de la demanda, es a los tres acusados de demostrar que los tokens referidos no son, justamente, securities dentro de los ambiguos paramétros de la legislación norteamericana. A su vez, ¿qué deben hacer los otros exchanges a lo largo del país que cuentan con dichos tokens en sus listings?

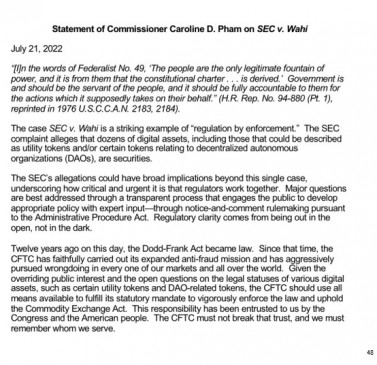

Regulation by enforcement es una de los principales argumentos por los cuales la SEC está siendo altamente criticada en su accionar. La comisionada de la CFTC, Caroline D. Pham, compartió el 21 de Julio el siguiente comunicado -que traducimos al español como nota al pie dada su relevancia institucional-, indignada por las maniobras de la SEC:

En otras palabras, la crítica principal a la SEC por parte de esta directora de la CFTC es la de no proveer un régimen regulatorio claro para la creación de un mercado justo, donde las empresas no deban temer por approaches agresivos y sorpresivos de los reguladores.

Finalmente, el caso Coinbase aquí glosado debe leerse en consonancia con el caso XRP, o el caso “SEC v Ripple”, que ya lleva dos años de litigio. Los hechos del caso XRP son los siguientes. Ripple se fundó en 2012 y ofrece una red de liquidación de pagos en tiempo real basada en tecnología blockchain. Desde su formación, la fintech ha recaudado U$D 1.380 millones de la venta de más de 14,000 millones de unidades de su moneda digital llamada XRP, según documentos judiciales[49].

En diciembre del 2020, la SEC presentó una demanda contra Ripple Labs[50] y sus dos de sus ejecutivos, Brad Garlinghouse (CEO) y Chris Larsen (Executive Chairman) por falta de cumplimiento de su token nativo, XPR con respecto a las normativas de registración de la SEC. La SEC, por ende, acusa a la moneda de ser un security, un contrato de inversión que cumple con todos los elementos del Howey Test. La empresa, en lugar de tranzar, prefirió litigar el caso y defenderse, alegando que el token XRP no es un contrato de inversión sino un medio de intercambio, como efectivo u otras criptomonedas[51]. Intertanto, Coinbase sacó al token de la lista. Ripple es tanto una plataforma (RippleNet) que permite que cualquier persona cree su propia criptomoneda, es un Exchange y tiene su propia criptomoneda, XRP.

El caso Ripple es considerado fundamental como potencial precedente regulatorio para la emisión de criptoactivos en el mercado norteamericano. El caso está en camino de establecer “el” precedente legal con respecto a la autoridad de la SEC sobre las ICOs.

En el caso Ripple, los ejecutivos demandados alegan que la compañía no pudo haber sabido que la SEC consideraba que XRP era un security y obligado a registración ya que la misma se mantuvo en silencio por casi 10 años al respecto. Inclusive se acusa a la agencia de que dicha demora injusta fue para esperar que la compañía creciera en tamaño para luego realizar una fructífera demanda. El caso se mantiene en proceso, y el ecosistema crypto se mantiene expectante mientras muchos se quejan del privilegio que reclama la SEC para evitar que se divulgara información crítica en los tribunales que justifique sus argumentos, más la identidad de sus expertos.[52]

5. Conclusiones

La demanda de la SEC sostiene que estos nueve tokens arriba analizados califican como investment contracts, dado que “they were offered and sold to investors who made an investment of money in a common enterprise, with a reasonable expectation of profits to be derived from the efforts of others[53]”.

Afirmó la SEC que “each of the nine crypto asset securities were offered and sold by an issuer to raise money that would be used for the issuer’s business. In the offerings, the issuers directly sold crypto asset securities to investors in return for consideration (most commonly Bitcoin, Ether, U.S. dollars, or other fiat currency, or processed through the use of smart contracts)”.

La SEC afirmó que los emisores y promotores de estos nueve tokens: (i) buscaron inversores señalando el potencial de ganancias y la posibilidad de negociarlos en un mercado secundario muy líquido como el de Coinbase; (ii) ofrecían ganancias basadas en los esfuerzos de gestión del management de la compañía emisora, señalando la SEC que each of the nine companies invited people to invest on the promise that it would expend future efforts to improve the value of their investment; y (iii) la oferta de inversión se difundió a través de la Internet de manera pública en múltiples plataformas.

Para así concluir, como ya se anticipó, el Enforcement Director de la SEC afirma a secas que “we are not concerned with labels, but rather the economic realities of an offering”. Por tanto, para el correcto encuadre de un token criptográfico en sus diversas especies posibles expuestas en la Tabla I, cabe concluir que será dirimente que el operador jurídico analice la realidad económica del token ofrecido y el fin para el cual ha sido creado.

Finalmente, en materia legislativa en relación al uso de tokens criptográficos, debe resaltarse muy especialmente la gran claridad regulatoria volcada en el proyecto de ley presentado en Mayo de 2022 por el Banco Central del Uruguay, por el cual, siguiendo el criterio suizo, se modifican normas preexistentes, y se clasifican cuatro casos de tokens criptográficos: Activos Virtuales Valores (i.e. tokenized securities, cuadrante 2.1.1 de la Tabla I), Activos Virtuales de Utilidad (utility tokens, cuadrante 2.2 de la Tabla I), Activos Virtuales Estables (tokens con finalidad de pago que cuentan con algún mecanismo de resguardo de valor y que, según su diseño, puede ser considerado dinero electrónico, como los Electronic Money Tokens previstos por MiCA, cuadrante 2.4.1 de la Tabla I) y Activos Virtuales de Intercambio (tokens de protocolo como el BTC o el ETH, cuadrante 2.4.2 de la Tabla I). Nótese además que en Uruguay existe un régimen de colocación privada de valores, que será aplicable a los Activos Virtuales Valores. Sin dudas, harían bien los legisladores argentinos en seguir estos claros y precisos criterios de nuestro país hermano.

En terminología del BCU, los Activos Virtuales Valores serían los crypto asset securities a los ojos de la SEC, pero entiéndase que, económicamente, ambos son jurídicamente valores negociables[54] y, técnicamente, son: (i) digitales (i.e. desmaterializados y llevados mediante anotaciones en cuenta), y más específicamente (ii) criptográficos (dado que se registran en una DLT y no en un servidor centralizado), y más resumidamente, los denominamos (iii) valores tokenizados, según nuestra clasificación taxonómica en la Tabla I.

Citas

(*) Sebastián Heredia Querro es Co-fundador y CEO de Tokenize-IT

(**) Martín Bertoni es Co-fundador y CFO de Tokenize-IT

(***) María Milagros Santamaría es General Counsel de One Big Lab

[1] Confr. https://www.bloomberg.com/news/articles/2022-07-21/ex-coinbase-manager-arrested-in-us-

crypto-insider-trading-case#xj4y7vzkg. La demanda se encuentra disponible al 22/07/22 en https://www.sec.gov/litigation/complaints/2022/comp-pr2022-127.pdf.

[2] Confr. https://www.bloomberg.com/news/articles/2022-07-21/ex-coinbase-manager-arrested

-in-us-crypto-insider-trading-case#xj4y7vzkg disponible al 22/07/22.

[3] Confr. Bertoni, Martín y Heredia Querro Sebastián, La taxonomía de los tokens criptográficos, disponible al 22/07/22 en https://consejo.org.ar/medios-del-consejo/revista-consejo-digital/edicion-67/columna-de-opinion-67/taxonomia-de-los-tokens-criptograficos

[4] Para un estudio más exhaustivo del concepto, su alcance, qué es y qué no es, se recomienda la lectura de Sebastián Heredia Querro (2022), Smart Contracts: qué son, para qué sirven y para qué no servirán, Ed. Cathedra Jurídica, segunda edición, Buenos Aires. La primera edición de esta obra (2020) se encuentra disponible open-source en el siguiente link: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3875645

[5] Véase https://bitcoin.org/bitcoin.pdf

[6] Más precisamente, un atributo propio del dinero, siendo este el elemento natural de pago de los sistemas económicos contemporáneos.

[7] El Dai es un criptoactivo con finalidad de pago y reserva de valor, lanzado en 2017 en la red de Ethereum; fue diseñado con un mecanismo de estabilidad que lo convirtió en uno de los primeros stable coins, y a la vez es quizás uno de los primeros casos exitosos de un modelo de negocios DeFi. En su White Paper, se afirmaba que los activos digitales populares como bitcoin (BTC) y Ether (ETH) son demasiado volátiles para ser utilizados como moneda de uso diario. El valor de un bitcoin a menudo experimenta grandes fluctuaciones, aumentando o disminuyendo hasta en un 25% en un solo día y, ocasionalmente, aumentando más del 300% en un mes. Dai es una criptoactivo respaldado por cripto-garantías (constituidas con otros criptoactivos, como ETH, USDP y USDC) cuyo valor es estable en relación con el dólar estadounidense. Maker es una plataforma de contratos inteligentes en Ethereum que respalda y estabiliza el valor del Dai a través de un sistema dinámico de Posiciones de Deuda Garantizada (CDP), y junto con mecanismos de retroalimentación autónoma y actores externos debidamente incentivados. Maker le permite a cualquiera aprovechar sus activos de Ethereum para generar Dais en la plataforma Maker. Una vez generado, el Dai puede usarse de la misma manera que cualquier otra criptomoneda: puede enviarse libremente a otros, utilizarse como pagos por bienes y servicios, o mantenerse como ahorros a largo plazo. Los CDP tienen criptoactivos afectados como garantía depositados por un usuario, y le permiten a este usuario generar nuevos tokens criptográficos Dais, aunque esta actividad también le genera una deuda al usuario. Esta deuda bloquea efectivamente los criptoactivos afectados como garantía depositados dentro del CDP hasta que posteriormente se cubra mediante el reembolso de una cantidad equivalente de Dais; y, en su momento, el propietario puede retirar los criptoactivos que afectó como garantía. Los CDP activos siempre están garantizados en exceso (actualmente, con una relación 1.5:1), lo que significa que el valor de la garantía es más alto que el valor de la deuda. A principios de 2022 se han emitido ya diez mil millones de Dais repartidos en casi medio millón de direcciones, y es la quinta stablecoin por valoración. Todas las decisiones relativas a la existencia de este token son decididas por la comunidad de usuarios, por lo que se trata de una stablecoin muy descentralizada, que compite contra otras centralizadas (principalmente, USDT, USDC o USDP). En el caso de Dai, para la gobernanza del protocolo, las decisiones son propuestas y votadas por los holders del token de gobernanza, llamado maker (MKR).

[8] Respecto de USDT (Tether) cabe destacar el elevado nivel de controversias detrás de las existencias suficientes que respalden el valor monetario de dichas unidades, que claman por una paridad 1:1 contra el dólar americano (USD). La máxima evidencia de esta dudosa - por no decir fraudulenta - situación respecto de este criptoactivo, se materializó en Febrero del 2023, cuando el Attorney General of New York, prohibió el trading y empleo de Tether en la ciudad y respecto de los ciudadanos, en virtud de que la investigación por la oficina realizada demostrara la opacidad y falsas declaraciones respecto de las “supuestas reservas” que respaldan el valor del stablecoin.

[9] Ampliar en Sebastián Heredia Querro, Smart Contracts, ob.cit., p. 154.

[10] Coinbase se ocupó de dos cosas ante los hechos: 1) de comunicar su desdén ante la actitud de la SEC, de “regulation by enforcement”, o “regulación por aplicación”, en el sentido que, en lugar de regular en concordancia con la CFTC (Commodity Futures Trading Commission) el tratamiento de las secutirites - en especial referidas a denominación, taxonomía y registración - se ha dedicado a aplicar interpretaciones y juicios al momento de encausar a potenciales disruptores (¿cómo ser compliant con un marco regulatorio que no existe?) y, justamente, 2) presentaron una petición a la SEC solicitando que desarrolle reglas claras para el tratamiento de dichos instrumentos. En los siguientes enlaces pueden encontrarse dichos comentarios al efecto de Faryar Shirzad (Chief Policy Officer), Paul Grewal (Chief Legal Officer) y Brian Armstrong (CEO y cofundador): https://blog.coinbase.com/an-update-on-our-asset-listing-processes-e74421da21cc , https://blog.coinbase.com/coinbase-does-not-list-securities-end-of-story-e58dc873be79 y https://blog.coinbase.com/the-crypto-securities-market-is-waiting-to-be-unlocked-but-first-we-need-workable-rules-c0ba63eabab3 .

[11] Véase https://www.bloomberg.com/news/articles/2022-07-27/crypto-traders-rattled-by-sec-scrutiny-of-coinbase-listed-tokens

[12] Véase https://www.infobae.com/opinion/2022/05/20/nfts-blockchain-y-la-presencia-del-papa-como-se-vinculan-dos-mundos-distantes/

[13] Así, hipotéticamente, un NFT (asset token del cuadrante 2.3) puede servir: (i) como único elemento de identificación de un usuario (token criptográfico del cuadrante 3.1), y (ii) también como medio de autenticación para el acceso a servicios digitales (utility token del cuadrante 2.2), (iii) habilitando a su tenedor a recibir otro(s) token criptográfico que puede(n), a su turno, permitirle participar en la toma de algunas decisiones (security token propiamente dicho del cuadrante 2.1.2), y, (iv) dadas ciertas condiciones, puede permitir o prever la entrega al beneficiario (token holder) de otros criptoactivos que le reconozcan derechos económicos (valores negociables tokenizados del cuadrante 2.1.1), o (v) que puedan ser usados para pagar bienes o servicios prestados por el emisor del token (cuadrante 2.4), o bien aceptados por terceros dispuestos a cobrar por sus servicios o bienes aceptando en pago tales criptoactivos, (vi) durante un tiempo limitado o ilimitado, dentro del cual el token (o su intercambio preprogramado contra otro token) puede habilitar a lo largo de su ciclo de vida cualquiera de las acciones precedentemente descriptas, (vii) contando o no con mayor o menor privacidad para su usuario y (viii) previendo o no algún mecanismo de estabilidad de su valor.

[14] Crypto Asset Securities para la SEC es “un activo que se emite y/o transfiere utilizando un libro mayor distribuido o tecnología de cadena de bloques, incluidos, entre otros, los denominados "activos digitales", "monedas virtuales", "coins" y "tokens", y que cumple con la definición de "valor" bajo las leyes federales de valores”.

[15] La norma reza: “The term "security" means any note, stock, treasury stock, security future, security-based swap, bond, debenture, evidence of indebtedness, certificate of interest or participation in any profit-sharing agreement, collateral-trust certificate, preorganization certificate or subscription, transferable share, investment contract, voting-trust certificate, certificate of deposit for a security, fractional undivided interest in oil, gas, or other mineral rights, any put, call, straddle, option, or privilege on any security, certificate of deposit, or group or index of securities (including any interest therein or based on the value thereof), or any put, call, straddle, option, or privilege entered into on a national securities exchange relating to foreign currency, or, in general, any interest or instrument commonly known as a "security", or any certificate of interest or participation in, temporary or interim certificate for, receipt for, guarantee of, or warrant or right to subscribe to or purchase, any of the foregoing.” El resaltado es mío.

Nuestra traducción de dicha norma sería: “El término "valor" significa cualquier pagaré, acción, acciones de tesorería, futuro de valor, intercambio basado en valores, bono, obligación, evidencia de endeudamiento, certificado de interés o participación en cualquier acuerdo de participación en las ganancias, certificado de fideicomiso colateral, certificado de preorganización o suscripción, acción transferible, contrato de inversión, certificado de fideicomiso de voto, certificado de depósito de un valor, interés fraccional indiviso en petróleo, gas u otros derechos minerales, cualquier opción de venta, compra, straddle, o privilegio sobre cualquier valor, certificado de depósito, o grupo o índice de valores (incluyendo cualquier interés en el mismo o basado en el valor del mismo), o cualquier opción de venta, compra, straddle, o privilegio celebrado en una bolsa de valores nacional en relación con moneda extranjera, o, en general, cualquier interés o instrumento comúnmente conocido como "valor", o cualquier certificado de interés o participación en, certificado temporal o provisional para, recibo, garantía de, garantía o derecho a suscribir o compra, cualquiera de los anteriores.”

[16] Disponible al 22/07/22 en https://supreme.justia.com/cases/federal/us/328/293/

[17] Véase texto de la Propuesta 2020/0265 (COD) que modifica la Directiva (EU) 2019/1937 en el siguiente link https://eur-lex.europa.eu/resource.html?uri=cellar:f69f89bb-fe54-11ea-b44f-01aa7

5ed71a1.0001.02/DOC_1&format=PDF.

[18] Véase su estado y evolución legislativa en el siguiente enlace: https://www.sygna.io/blog/what-is-mica-markets-in-crypto-assets-eu-regulation-guide/

[19] “Call for Evidence” de la Esma puede encontrarse en el siguiente enlace: https://www.esma.europa.eu/press-news/consultations/call-evidence-dlt-pilot-regime

[20] Véase texto de la Propuesta 2020/0267(COD) por la cual se crea un régimen piloto para infraestructuras de mercado basado en tecnología de registros distribuidos: https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:52020PC0594

[21] Más información, dentro de la página oficial del BaFin Alemán en el siguiente enlace: https://www.bafin.de/SharedDocs/Veroeffentlichungen/EN/Fachartikel/2019/fa_bj_1904_Tokenisierung_en.html

[22] El Banco BBVA obtuvo en Junio del 2021 licencia en Suiza para la compraventa de criptomonedas, volviéndose el primer banco al efecto en ofrecer dichos servicios de manera fully compliant. Véase el caso BBVA en el siguiente enlace: https://cincodias.elpais.com/cincodias/2021/06/18/companias/1623971380_534920.html

[23] En Septiembre del 2021 la FINMA (Autoridad de Supervisión del Mercado Financiero de Suiza) aprobó a SIX para que inicie su funcionamiento como primera bolsa tokenizada (mercado de activos digitales basado en registros distribuidos y un depósito central de valores). Se le otorgaron dos licencias, una para operar como bolsa de valores y otra como depósito central de valores para activos digitales. Véase más del caso en el siguiente enlace: https://criptosavia.com/el-exchange-suizo-six-ya-esta-apto-para-lanzar-un-mercado-de-criptomonedas/

[24] Más información sobre el caso suizo en el libro de Sebastián Heredia Querro (2022), Smart Contracts: qué son, para qué sirven y para qué no servirán, Ed. Cathedra Jurídica, segunda edición, Buenos Aires. La primera edición de esta obra (2020) se encuentra disponible open-source en el siguiente link: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3875645

[25] Un desarrollo más amplio de la legislación suiza referida a los tokenized securities puede encontrarse en el libro de Santamaría, G. L. (2021). Fideicomiso en la Economía Real, III Edición, Ed. La Ley - Thomson Reuters, p. 68. https://tienda.thomsonreuters.com.ar/978-987-03-4209-0-fideicomiso/p

[26] Para acceder a la Instrucción, siga el sigueinte enlace: https://conteudo.cvm.gov.br/legislacao/instrucoes/inst626.html

[27] Vea el comunicado y descripción de las cualidades del sandbox tras el siguiente enlace: https://conteudo.cvm.gov.br/legislacao/sandbox_regulatorio.html

[28] Para más detalle de otros proyectos de tokenized securities aprobados por la CMV en Brasil, siga el siguiente enlace: https://cointelegraph.com.br/news/tokenization-takes-shape-in-brazil-and-cvm-approves-yet-another-platform-to-tokenize-startup-assets-within-the-sandbox

[29] Confr. https://www.bloomberg.com/news/articles/2022-07-21/ex-coinbase-manager-arrested-in-us

-crypto-insider-trading-case disponible al 22/07/22.

[30] Ibidem.

[31] Confr. https://www.sec.gov/Archives/edgar/data/1820302/000119312521357992/d226097d424b3.htm

[32] Confr. https://www.cftc.gov/PressRoom/SpeechesTestimony/stumpstatement031921 recuperado el 22/07/22.

[33] Confr. https://www.cftc.gov/PressRoom/PressReleases/8369-21 recuperado al 22/07/22.

[34] Confr. https://fxnewsgroup.com/forex-news/cryptocurrency/coinbase-applies-for-nfa-registration-as-

futures-commission-merchant/

[35] Confr. Nota presentada a la SEC el 21/07/22 por el C.L.O. de Coinbase, Gary Grewal, disponible al 22/07/22 en https://assets.ctfassets.net/c5bd0wqjc7v0/5NRidtW8lvwVEfSHpndWQm/78f95afa4f

0ebaaefb303e1a4f172d03/Coinbase_petition_for_SEC_rulemaking.pdf, sosteniendo, con razón, que: “The U.S. does not currently have a functioning market in digital asset securities due to the lack of a clear and workable regulatory regime. Digital assets that trade today overwhelmingly have the characteristics of commodities. Coinbase, like many other exchanges, has intentionally and conscientiously steered well clear of securities to ensure that we are able to operate in full compliance with applicable laws and regulations. However, new rules facilitating the use of digital asset securities would allow for a more efficient and effective allocation of capital in financial markets and create new opportunities for investors (...) Leading with enforcement actions before ensuring regulatory clarity results in arbitrary outcomes with limited value as guiding precedent. Several parties have been the subject of extensive investigation while others—with nearly identical products or services—have apparently been subject to none. This approach has led to both confusion and the uneven treatment of market participants (...) We disagree that the majority of digital assets are securities. For those digital assets that are securities, registration under the current rules is, for many market participants, either not possible or not economically viable given the associated and unnecessary compliance burdens (...) We believe appropriately tailored regulation is essential to encouraging capital formation in the digital asset industry, protecting digital asset customers and investors, and facilitating the wider adoption of digital asset technology. We do not currently trade or facilitate trading in digital asset securities because of a lack of clear and workable regulation.”

Los resaltados son nuestros y, a modo de facilitar su lectura, dejamos nuestra traducción: “Actualmente, EE. UU. no tiene un mercado en funcionamiento en valores de activos digitales debido a la falta de un régimen regulatorio claro y viable. Los activos digitales que se negocian hoy tienen abrumadoramente las características de commodities. Coinbase, al igual que muchos otros intercambios, se ha alejado intencional y conscientemente de los valores para garantizar que podamos operar en pleno cumplimiento de las leyes y regulaciones aplicables. Sin embargo, las nuevas reglas que facilitan el uso de valores de activos digitales permitirían una asignación de capital más eficiente y efectiva en los mercados financieros y crearían nuevas oportunidades para los inversores (...) Liderar con acciones de cumplimiento antes de garantizar la claridad regulatoria da como resultado resultados arbitrarios con limitado valor como precedente rector. Varias partes han sido objeto de una extensa investigación, mientras que otras, con productos o servicios casi idénticos, aparentemente no han sido objeto de ninguna. Este enfoque ha llevado tanto a la confusión como al trato desigual de los participantes del mercado (...) No estamos de acuerdo con que la mayoría de los activos digitales sean valores. Para aquellos activos digitales que son valores, el registro bajo las reglas actuales es, para muchos participantes del mercado, imposible o económicamente viable debido a las cargas de cumplimiento innecesarias y asociadas (...) Creemos que una regulación adecuada es esencial para fomentar la formación de capital en la industria de activos digitales, protegiendo a los clientes e inversores de activos digitales y facilitando la adopción más amplia de la tecnología de activos digitales. Actualmente no comercializamos ni facilitamos la negociación de valores de activos digitales debido a la falta de una regulación clara y viable.”

[36] “Desde el principio, Power ha promocionado POWR al enfatizar la oportunidad de que los compradores se beneficien directamente de los ingresos por tarifas de POWR y de comercializar POWR en mercados secundarios.”, la traducción es nuestra.

[37] “los usuarios adquirirán un crypto activo único y recibirán una parte de los ingresos”, la traducción es nuestra.

[38] “Para recompensar a aquellos que hacen staking de Amp, Flexa utiliza las tarifas que cobra de los comerciantes para realizar compras de Amp en el mercado abierto y luego distribuye esos tokens Amp en función de una parte prorrateada de los tokens que se apostaron en el conjunto de garantías, lo que puede conducir a más lucro.”, la traducción es nuestra.

[39] “Si los fondos de garantía son rentables, los inversores que apuestan por Amp pueden compartir las ganancias.”, la traducción es nuestra.

[40] Confr. https://www.sec.gov/litigation/complaints/2022/comp-pr2022-127.pdf, p. 29.

[41] “los fondos recaudados de los inversores financiarían el desarrollo de Rally, al tiempo que garantizarían que la administración de Rally tenga incentivos para hacer que RLY sea más valioso”, la traducción es nuestra.

[42] “los inversores esencialmente contribuirían con sus tokens DDX al fondo, creando liquidez que podría usarse para asegurar a las partes si una transacción falla. A medida que el grupo de seguros crece y gana tarifas, los participantes que apostaron su DDX pueden recibir tokens DDX adicionales y, por lo tanto, mayores oportunidades de obtener ganancias.”, la traducción es nuestra.

[43] “la mayoría de los fondos recaudados de los inversores de RGT se agruparon para recaudar capital y desarrollar el protocolo Rari, incluso a través de pagos a los fundadores de Rari y otros "contribuidores" que trabajan para mejorar el protocolo (...) Publicaciones, el sitio web de Rari en las redes sociales y un whitepaper anunciaban que los fondos recaudados del programa de minería de liquidez se utilizarían, entre otras cosas, para desarrollar productos Rari adicionales y el protocolo Rari.”, la traducción es nuestra.

[44] “Los compradores de RGT pueden eventualmente ganar dividendos al "votar para redistribuir las tarifas a los titulares de tokens [RGT], lo que les permitiría acumular valor fácilmente”, la traducción es nuestra.

[45] “Rari explicó que el 70% de las ganancias se utilizarían para la "quema” y recompra de tokens RGT”, la traducción es nuestra.

[46] “Kromatika lanzó un programa de participación en el que los titulares de KROM pueden apostar el token y obtener una participación en los ingresos de las tarifas que se cobran por usar la plataforma Kromatika. Teóricamente, a medida que la plataforma gane usuarios y se cobren más tarifas de protocolo, los titulares que apuestan el token obtendrán ingresos adicionales.”, la traducción es nuestra.

[47] Ampliar en Milagros Santamaría, Martín Bertoni y Sebastián Heredia Querro, Proof Of Stake, Gobernanza Descentralizada y Ataques Relámpago, disponible al 22/07/22 en https://abogados.com.ar/index.php/proof-of-stake-gobernanza-descentralizada-y-ataques-relampago/30552?tech=1

[48] “En las palabras del Federalista No. 49, ‘El pueblo es la única fuente legítima de poder, y es de él que la carta constitucional . . . es derivada.' El gobierno es y debe ser el servidor del pueblo, y debe ser completamente responsable ante él por las acciones que supuestamente toma en su nombre”. (H.R. Rep. No. 94-880 (Pt. 1), reimpreso en 1976 U.S.C.C.A.N. 2183, 2184).

El caso SEC v. Wahi es un ejemplo sorprendente de “regulación por aplicación”. La denuncia de la SEC alega que docenas de activos digitales, incluidos los que podrían describirse como tokens de utilidad y/o ciertos tokens relacionados con organizaciones autónomas descentralizadas (DAO), son securities.

Las acusaciones de la SEC podrían tener amplias implicaciones más allá de este caso único, lo que subraya cuán crítico y urgente es que los reguladores trabajen juntos. Las preguntas principales se abordan mejor a través de un proceso transparente que involucre al público para desarrollar una política adecuada con aportes de expertos, a través de la elaboración de normas de notificación y comentarios de conformidad con la Ley de Procedimiento Administrativo. La claridad regulatoria proviene de estar a la intemperie, no en la oscuridad.

Hace doce años en este día, la Ley Dodd-Frank se convirtió en ley. Desde entonces, la CFTC ha llevado a cabo fielmente su misión antifraude ampliada y ha perseguido agresivamente las irregularidades en cada uno de nuestros mercados y en todo el mundo. Dado el interés público primordial y las preguntas abiertas sobre los estados legales de varios activos digitales, como ciertos tokens de servicios públicos y tokens relacionados con DAO, la CFTC debe usar todos los medios disponibles para cumplir con su mandato legal de hacer cumplir la ley enérgicamente y defender la Commodity Exchange Act. Esta responsabilidad nos ha sido confiada por el Congreso y el pueblo estadounidense. La CFTC no debe romper esa confianza y debemos recordar a quién servimos.”, la traducción y resaltado es nuestro.

[49] Más información en el caso Ripple: https://rollcall.com/2021/05/04/ripple-case-seen-as-precedent-for-cryptocurrency-regulation/

[50] https://ripple.com/

[51] Otro de los argumentos utilizados por la plataforma se basa en el hecho de que, en casos anteriores, la SEC determinó como bitcoin y Ether no son valores, sino commodities, por lo que no tiene jurisdicción sobre las mismas, y busca tener acceso a más documentación y justificación en relación a lo mencionado y el porqué sí consideran a XRP un security.

[52] Vea el comunicado de los abogados de Ripple a la juez del caso Hon. Analisa Torres en el siguiente enlace: https://fingfx.thomsonreuters.com/gfx/legaldocs/xmpjodomavr/SECURITIES%20CRYPTO%20RIPPLE%20letter.pdf y sobre el estado actual de la cause en el siguiente: https://www.reuters.com/legal/transactional/ripple-slams-sec-bid-shield-experts-high-profile-crypto-case-2022-07-11/ y https://financefeeds.com/sec-v-ripple-tension-mounts-ahead-of-key-decision-in-xrp-lawsuit/

[53] Véase texto de la demanda en https://www.sec.gov/litigation/complaints/2022/comp-pr2022-127.pdf, p. 21.

[54] La definición de valor negociable era la primera definición dada por el Art. 2 de la Ley de Mercado de Capitales 26.831 de 2012. La reforma del año 2018 por parte de la Ley de Financiamiento Productivo 27.440 sólo la modificó agregando una referencia a los contratos derivados que deben registrarse ante CNV. La legislación argentina vigente entonces considera que los valores negociables son títulos valores emitidos tanto en forma cartular así como a todos aquellos valores incorporados a un registro de anotaciones en cuenta incluyendo, en particular, los valores de crédito o representativos de derechos creditorios, las acciones, las cuotapartes de fondos comunes de inversión, los títulos de deuda o certificados de participación de fideicomisos financieros o de otros vehículos de inversión colectiva y, en general, cualquier valor o contrato de inversión o derechos de crédito homogéneos y fungibles, emitidos o agrupados en serie y negociables en igual forma y con efectos similares a los títulos valores; que por su configuración y régimen de transmisión sean susceptibles de tráfico generalizado e impersonal en los mercados financieros. Asimismo, quedan comprendidos dentro de este concepto, los contratos de futuros, los contratos de opciones y los contratos de derivados en general que se registren conforme la reglamentación de la Comisión Nacional de Valores, y los cheques de pago diferido, certificados de depósitos de plazo fijo admisibles, facturas de crédito, certificados de depósito y warrants, pagarés, letras de cambio, letras hipotecarias y todos aquellos títulos susceptibles de negociación secundaria en mercados. Los resaltados son nuestros.

Opinión

opinión

ver todosNoetinger & Armando

BDO