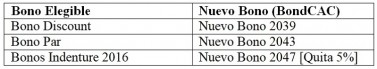

En la invitación de Argentina a los bonistas[1], aquellos que acepten la invitación no solamente estarán ofreciendo canjear sus bonos elegibles por nuevos bonos, sino que también estarán consintiendo a ciertas “modificaciones propuestas” (“Modificaciones Propuestas”) bajo las llamadas “collective action clauses”(cláusulas de acción colectiva, o “CAC”) incluidas en los términos y condiciones de los bonos elegibles. En caso que las Modificaciones Propuestas obtengan la aceptación de ciertas mayorías previstas en las CACs, las Modificaciones Propuestas serán efectivas. Básicamente, las Modificaciones Propuestas consisten en canjear los bonos de aquellos bonistas que no acepten la propuesta por ciertos bonos nuevos (“Bonos CAC”) especificados en la invitación de Argentina. Las Modificaciones Propuestas producirían, de aprobarse, los siguientes canjes:

Algunos autores han sugerido que los bonistas pueden considerar las Modificaciones Propuestas como un ejercicio abusivo o inequitativo de las CACs. Rodrigo Olivares-Caminal afirma que existe el rumor de que algunos de los acreedores ya están redactando reclamos legales para prevenir un supuesto uso opresivo de las CAC en el contexto de la restructuración.[2]En Argentina, Francisco José Fernández Rostello y Guido Demarco sostienen que “a primera vista, las cláusulas "exit consent" podrían considerarse abusivas dado que su principal objetivo es poner en una peor posición a la minoría de acreedores que se opone a la reestructuración”[3]. No podemos asegurarlo, por supuesto, pero podemos presumir que la Argentina cuando estructuró su oferta previó que los bonistas podrían llegar a cuestionar la equidad de la las Modificaciones Propuestas y que, para sorpresa de pocos, en la estructuración de la oferta haya incluido algunos elementos que ayudasen su caso. En este sentido, la oferta sigue algunas reglas implícitas que parecen estar dirigidas a responder a estos eventuales cuestionamientos y que pueden explicar algunas características un poco desconcertantes de la oferta:

1. Todos los Bonos CAC son alguna de las opciones de bono que los tenedores que aceptaron la oferta podían escoger. No hay ningún caso en el cual, si los bonistas que aceptaron la oferta podían elegir entre los Bonos A, B, y C, los bonistas que no aceptaron la ofertan reciben un Bono D. Esto le puede permitir a la Argentina argumentar que los bonistas que no aceptaron la oferta no están recibiendo un trato distinto del que reciben los que aceptaron la oferta. En este caso, las Modificaciones Propuestas son solamente una elección predeterminada que se aplica a los bonistas que no han manifestado su preferencia.

2. Los Bonos CAC siempre son los bonos con la menor quita. El Bonos CAC para el Indenture 2016 es el nuevo Bono 2047, que es el bono que tiene la quita mínima aplicable a esos bonistas. Los Bonos CAC del Indenture 2005 no tienen quita. Por lo tanto, Argentina podría argumentar que ninguno de los bonistas que no aceptó la oferta sufrió una quita mayora la que sufrieron aquellos bonistas que la aceptaron.

3. Ningún Bono CAC es un perdedor absoluto. No hay ningún bono que sea un perdedor absoluto en términos financieros, porque no hay ningún bono que al mismo tiempo tenga el mayor plazo, el cupón de interés más bajo y comience a amortizar capital más tarde. Por lo tanto, cual es el mejor bono, en gran medida, dependerá del “exit yield” aplicado. El nuevo Bono 2047 es percibido por el mercado como el bono menos atractivo, y es el Bono CAC para los bonistas del Indenture 2016. Sin embargo, comparado por ejemplo con el Bono 2036, el Bono 2047 tiene un cupón promedio más alto y comienza a amortizar antes. A una tasa de descuento del 10%, los dos bonos tienen prácticamente el mismo valor presente (unos centavos arriba el Bono 2047)[4].A una tasa de descuento del 8%, el Bono 2047 tiene un precio significativamente superior. Más aún, como los bonos del Indenture 2016 se emitieron con cupones inferiores al 8%, si descontamos los nuevos bonos a la tasa del cupón aplicable al bono elegible, el Bono 2047 tendrá un valor presente superior al Bono 2036. Por lo tanto, la Argentina podría argumentar que los Bono CAC no son necesariamente la peor opción, especialmente en el largo plazo.

El único aspecto en el cual el nuevo Bono 2047 es inferior a todos los bonos es en las clausulas RUFO, y algunos acreedores pueden señalar esto como algo abusivo. Sin embargo, las cláusulas RUFO no solamente son un derecho aplicable en una situación hipotética, especialmente en el escenario en el cual los bonistas reciben Bonos CAC, sino que también son clausulas inusuales y extrañas. Está claro que Argentina no está extremadamente preocupada por un cuestionamiento en este sentido, porque la ausencia de clausula RUFO en los nuevos Bonos 2047 es deliberada y fue remarcada en la invitación. En caso que esta cuestión fuese a ser tratada frente a los tribunales, veremos si Argentina hizo bien en restarle importancia.

Existen ciertas características de la oferta que pueden ser a primera vista desconcertantes pero que son consistentes con las tres reglas implícitas mencionadas arriba. ¿Porque los nuevos Bonos 2047, que se supone son los menos atractivos, empiezan a amortizar capital antes que los nuevos Bonos 2036? ¿Porque le ofrecen los nuevos Bonos 2047 a los tenedores de Globales 21-23 si hay suficientes Bonos 2030 y Bonos 2036 para todos ellos? ¿Porque el Bono CAC para los bonistas del Indenture 2005 no es el nuevo Bono 2047?

Para ser claro, y concluir, no estoy argumentando que el uso de las CACs que está haciendo Argentina es equitativo y legal o, para el caso, que abusivo e ilegal. Mi punto es que hay ciertas reglas implícitas que Argentina sigue en su oferta que parecen estar dirigidas a responder a potenciales cuestionamientos y que resaltarlas puede ayudarnos a entender mejor el racional detrás de la estructura de la oferta de Argentina.

Citas

[1] Para un análisis de la oferta Argentina, ver “2020 Argentina Public Debt Exchange Offer”, Gabriel Matarasso and Pablo J. Gayol, www.abogados.com, Mayo 5,2020.

[2] En ingles en el original: “what is more relevant is the rumour that some of these creditors are already drafting legal claims to submit to prevent an alleged oppressive use of CACs in a restructuring context”. Rodrigo Olivares-Caminal, “The Argy exchange offer: an abusive or oppressive use of the CACs?", May 4, 2020, published in Linkedin.

[3] Francisco José Fernández Rostello and Guido Demarco, “La Cláusula de Re-designación en el Canje 2020: ¿Acierto o error?”, www.abogados.com, May 8, 2020.

[4] Para los valores presentes de los bonos me base en el informe de la consultora 1816 (no publicado).

Opinión

opinión

ver todosEstudio Acuña & Godoy Abogados