La Comisión Nacional de Valores (“la “CNV”) aprobó la incorporación de una nueva sección en el Capítulo VI del Título II de las Normas (N.T. 2013 y mod.) que permite la creación de Programas Globales de emisión de obligaciones negociables para las pequeñas y medianas empresas (“Pyme”) incluidas en los Regímenes PyME CNV y PyME CNV GARANTIZADA, de manera diferenciada al Régimen General.

Lo hizo mediante la Resolución General N° 986/2023, publicada en el Boletín Oficial el 1 de diciembre de 2023 (la “Norma”), con el objetivo de “simplificar algunos de los requisitos normativos y permitir que la emisión de series y/o clases bajo un mismo Programa Global”. Hay que tener en cuenta que anteriormente el Régimen PyME CNV permitía la emisión de series bajo un programa, pero en esta oportunidad aprobó un nuevo modelo de Prospecto que deberán seguir.

Características del Programa Global Pyme:

1. Autorización: Las emisiones de series y/o clases sucesivas bajo el Programa Global deberán ser previamente autorizadas por la CNV.

2. Monto: El monto máximo del Programa Global debe expresarse en una única moneda o unidades de medida o valor y no podrá superar el máximo autorizado para cada tipo de régimen: 19.000.000 UVA bajo el Régimen Pyme simple y 10.000.000 UVA bajo el Régimen Pyme Garantizado.

3. Series: Se podrá contemplar la emisión de obligaciones negociables en diferentes series y/o clases, denominadas en una o más monedas o en las unidades de valor. En caso de estar denominadas en UVA, deberán emitirse con un plazo de amortización no inferior a 2 años desde la fecha de emisión (conforme el artículo 31 de esta sección).

4. Plazo de Difusión: Tres días hábiles pudiendo reducirse a 2 días hábiles cuando la emisión se encuentre destinada exclusivamente a Inversores Calificados.

5. Prospecto: Deberá incorporar secciones de Factores de Riesgo; Información y Estructura del Emisor; Información sobre los Órganos de Administración y Fiscalización, Antecedentes Financieros (incluyendo la reseña y perspectiva operativa y financiera), entre otros. Debe esta actualizado con los últimos estados financieros anuales.

Principal ventaja

Anteriormente no existía la posibilidad de que las Pymes bajo el Régimen Pyme Garantizado emitan más de una serie bajo un mismo programa, por lo que debían solicitar la autorización del Directorio de la CNV cada vez que tenían la intención de emitir obligaciones negociables.

Ahora, en cambio, una vez obtenida la autorización del Directorio de la CNV a la creación y oferta pública Programa Global, no se requiere autorización adicional del Directorio: la autorización para la emisión de las series y/o clases bajo el Programa Global la emite Subgerencia de la Gerencia de Emisoras de la CNV, lo que acelera los tiempos del trámite.

Sin embargo, la necesidad de obtener autorización para emitir cada serie de obligaciones negociables sigue siendo una de las principales diferencias respecto del Régimen General, en el que no hace falta ingresar documentación en CNV antes de la fecha de emisión. Sí se mantuvo el criterio del Régimen General respecto del plazo máximo de vigencia del programa y se dispuso que sea de cinco años, pudiendo solicitarse la prórroga con anterioridad al vencimiento.

El plazo de difusión para la emisión bajo el Programa Global debe ser tres días hábiles, pero puede ser reducido a dos días hábiles cuando la emisión se encuentre destinada exclusivamente a inversores calificado. La CNV permitió esta salvedad “con el fin de reducir el margen de riesgo de acceso a financiamiento por el tiempo de difusión del prospecto, teniendo en cuenta el conocimiento y especialidad del tipo de inversor involucrado”.

La Norma también incorporó como anexos los modelos de prospecto y suplemento que deberán seguir las Pymes que opten por emitir bajo esta modalidad. Las emisoras del Régimen Pyme Garantizado que ahora opten por emitir bajo un Programa Global deberán tener en cuenta que el prospecto se asimila al del Régimen General: se incorpora la sección de factores de riesgo y la de antecedentes financieros, esta última con toda la información sobre los estados contables, indicadores, capital social, cambios significativos e incluida la reseña y perspectiva operativa y financiera. De la misma manera, el suplemento para emitir las obligaciones negociables es muy similar al que se utiliza en el Régimen General.

Además, las entidades que posean proyectos sociales elegibles, que cumplan con los requisitos establecidos en esta nueva sección, también podrán solicitar la autorización a la CNV para emitir bajo un Programa Global.

Modificación del monto mínimo de suscripción

Por último, se sustituyó el artículo 5° de la Sección I del Capítulo IV del Título VI de las Normas (N.T. 2013 y mod.) que establecía el monto mínimo de suscripción en $20.000 y se fijó en 500 UVAs.

El financiamiento Pyme en Argentina

La Norma surgió como iniciativa de las Mesas de diálogo público-privado para la Promoción del Financiamiento Pyme (las “Mesas Pyme”), que se enmarcan en el Laboratorio de Innovación Financiera promovido por el Banco Interamericano de Desarrollo (BID), y debido al “creciente interés alcanzado por a partir de la difusión realizada por la CNV a través de la Gira Federal Pyme”. Las Mesas Pyme se realizaron con el objetivo de abrir una agenda de trabajo para facilitar el acceso al mercado de capitales y proponer distintas normas para que el mercado de financiamiento Pyme continúe creciendo en la Argentina.

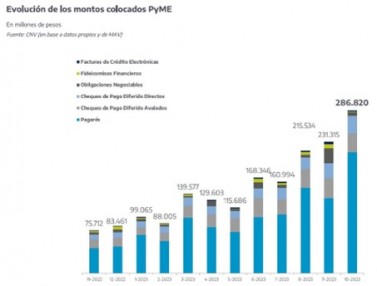

Si bien las Pyme tienen una tienen una amplia variedad de opciones para financiarse a través del mercado de capitales en el país, según un informe elaborado por la CNV, en octubre de este año el instrumento preferido por las empresas fue el pagaré bursátil, lo siguió el cheque de pago diferido y luego las obligaciones negociables, las facturas de crédito electrónicas y los fideicomisos financieros.

En lo que va del año, ya se realizaron más de 70 emisiones de obligaciones negociables bajo los regímenes de la CNV para las Pyme y TCA Tanoira Cassagne participo en más de treinta de ellas. Si bien todavía no se ha alcanzado el número de 108 emisiones del año pasado, que es el más alto hasta ahora, se espera que antes de que finalice el año la cifra sea similar.

De las emisiones de obligaciones negociables en el mercado de capitales argentino, más del 80 por ciento se realizaron a través del Régimen Pyme Garantizado: una alternativa de financiación para que las pequeñas y medianas empresas puedan emitir obligaciones negociables trasladando el riesgo hacia un avalista mediante una garantía otorgada por Entidades Financieras, Sociedades de Garantía Reciprocas, y Fondos de Garantía.

Implementación de Trámites a Distancia (TAD)

Aquellas Pymes que hayan emitido obligaciones negociables en el pasado deberán tener en cuenta que en función de la partir de la RG 974/2023, publicada en el Boletín Oficial el 1 de septiembre de 2023, los trámites de solicitud de autorización de oferta pública para emitir obligaciones negociables y, en consecuencia, para la creación del Programa Global, debe realizarse por medio de la plataforma de Trámites a Distancia (TAD).

La plataforma de TAD no reemplaza la carga de documentación e información en la Autopista de Información Financiara (AIF) sino que la complementa.

Fuentes:

(1) Informe “Financiamiento Pyme en el Mercado de Capitales” de la CNV publicado en https://www.argentina.gob.ar/noticias/el-financiamiento-pyme-crecio-380-por-ciento-en-el-mercado-de-capitales

(2) Artículo “Más de 300 pymes utilizaron obligaciones negociables para financiar su desarrollo” de la CNV publicado en https://www.argentina.gob.ar/noticias/mas-de-300-pymes-utilizaron-obligaciones-negociables-para-financiar-su-desarrollo#:~:text=Durante%202022%20y%202023%2C%20se,espera%20que%20supere%20al%202022.

(3) Promoción del Financiamiento PyME Primer encuentro de las Mesas de diálogo público–privado Comisión Nación de Valores -miércoles 31 de mayo de 2023- ACTA N° 1

(4) Promoción del Financiamiento PyME Segundo encuentro de las Mesas de diálogo público–privado Comisión Nación de Valores -jueves 29 de junio de 2023- ACTA N° 2

(5) Promoción del Financiamiento PyME Tercer encuentro de las Mesas de diálogo público–privado Comisión Nación de Valores -martes 08 de agosto de 2023- ACTA N° 3

(6) Promoción del Financiamiento PyME Cuarto encuentro de las Mesas de diálogo público–privado Comisión Nación de Valores -jueves 24 de agosto de 2023- ACTA N° 4

Opinión

BDO

opinión

ver todosBarreiro

elDial.com