La Corte Suprema de Justicia de la Nación (“Corte”) resolvió, una vez más, que las obligaciones del asegurador en virtud de coberturas de responsabilidad civil, frente a reclamos de terceros damnificados, encuentran su límite en lo oportunamente acordado entre asegurador y asegurado. Específicamente, en el caso “Flores, Lorena Romina c/ Giménez, Marcelino Osvaldo y otros s/ Daños y perjuicios (accidente de tránsito con lesiones o muerte)”, Expte. CSJ 678/2013 (49-F)/CS1 (“Flores”), del 6 de junio de 2017, la Corte resolvió que el límite de cobertura de un contrato de seguro de responsabilidad civil de automotores resulta oponible al tercero damnificado, dejando sin efecto la sentencia de la Sala K de la Cámara Nacional de Apelaciones en lo Civil (“Cámara”) y ordenando que vuelvan las actuaciones al tribunal de origen para que dicte un nuevo pronunciamiento.

La posición de la Corte en Flores se apoyó en precedentes análogos, en los que las aseguradoras habían sido citadas en garantía para responder por sus asegurados, y en donde la Corte había decidido que, frente a terceros damnificados, resultaban oponibles tanto las franquicias como las exclusiones de cobertura establecidas en las pólizas.

La sentencia de Cámara en el caso Flores

La Cámara había confirmado la sentencia de primera instancia, que había condenado a la demandada a pagar los daños y perjuicios derivados de un accidente de tránsito ocurrido el 6/11/2007 en la Provincia de Buenos Aires, elevando el monto de condena y extendiendo la condena a la aseguradora. Debido al carácter obligatorio del seguro de responsabilidad civil (art. 68 de la Ley de Tránsito N° 24.449), la Cámara había declarado inoponible a la actora damnificada el límite de cobertura establecido en la póliza contratada por el demandado. El límite era de $30.000, según lo exigido por la Resolución N° 21.999 de 1992 de la Superintendencia de Seguros de la Nación (“SSN”).

La decisión de la Cámara se basó en la función social y solidaria del seguro de responsabilidad civil, destacando que su propósito no solo es evitar una gran pérdida al asegurado, sino también resguardar y garantizar el derecho de la víctima a un resarcimiento integral y oportuno de los daños padecidos. Además, sostuvo que corresponde considerar al contrato de seguro como una relación de consumo y que lo pactado por las partes en la póliza no puede perjudicar a terceros, ni a sus sucesores universales. Por último, concluyó que queda a salvo el derecho de reintegro o repetición por parte de la aseguradora frente al asegurado, cuando el resarcimiento abonado supere el monto fijado como límite de cobertura.

Precedentes de la Corte – Las franquicias y las exclusiones son oponibles a terceros

Al analizar el caso Flores, la Corte –según el voto mayoritario- recordó lo ya resuelto respecto de la oponibilidad de las franquicias, en los supuestos de contratos de seguro del transporte público automotor:

(i) “Nieto, Nicolasa del Valle c/ La Cabaña SA y otros s/ Recurso de hecho”, fallos 329:3054, 8/8/2006 (mayoría conformada por los votos de los Dres. Petracchi, Highton de Nolazco, Fayt, Maqueda, Zaffaroni y Lorenzetti, con la Dra. Argibay en disidencia). La Corte dejó sin efecto la sentencia de la Sala M de la Cámara, que resolvió que admitir la franquicia pactada de conformidad con lo establecido por la cláusula 4 de la Resolución SSN N° 25.429/97 por el monto previsto en dicha resolución implicaría una violación a un precepto “homologable por analogía a una norma de orden público, tal como es el art. 68 de la ley 24.449 que obliga a la contratación de un seguro de responsabilidad civil para todos los automotores”.

(ii) “Villarreal, Daniel Alberto c/ Fernández, Andrés Alejandro y otro s/ Daños y perjuicios”, fallos 329:3488, 29/8/2006 (mayoría conformada por los votos de los Dres. Petracchi, Highton de Nolazco, Maqueda, Zaffaroni y Lorenzetti, con la Dra. Argibay en disidencia). La Corte dejó sin efecto la sentencia de la Sala M de la Cámara, que resolvió que admitir la franquicia pactada de conformidad con lo establecido por la cláusula 4 de la Resolución SSN N° 25.429/97 por el monto previsto en dicha resolución violaría lo dispuesto por el artículo 68 de la Ley N° 24.449, que obliga a la contratación de un seguro de responsabilidad civil para todos los automotores.

(iii) “Cuello, Patricia Dorotea c/ Lucena, Pedro Antonio y otro s/ Daños y perjuicios”, fallos 330:3483, 7/8/2007 (“Cuello”) (mayoría conformada por los votos de los Dres. Lorenzetti, según su voto, Highton de Nolazco, según su voto, Petracchi, Maqueda y Zaffaroni). La Corte dejó sin efecto la sentencia de la Sala B de la Cámara, que resolvió que la franquicia pactada entre el asegurador y el asegurado constituía una cláusula ‘res inter alios acta’ no oponible al afectado por el evento dañoso, que debía estar cubierto por el seguro de carácter obligatorio para los titulares y/o conductores de vehículos conforme a las disposiciones de la Ley de Tránsito, constituyendo dicha cláusula un modo de violar la ley de orden público, que prima sobre cualquier disposición legal de carácter común.

(iv) “Villarreal, Daniel Alberto c/ Fernández, Andrés Alejandro y otro s/ Daños y perjuicios”, fallos 331:379, 4/3/2008 (“Villarreal”) (mayoría conformada por los votos de los Dres. Lorenzetti, Highton de Nolazco, Fayt y Maqueda, con la Dra. Argibay en disidencia). Luego de que la Corte hubiera dejado sin efecto el fallo de la Sala M de la Cámara ordenando se dicte uno nuevo con arreglo a lo resuelto por la Corte, al dictar el nuevo fallo la Sala C de la Cámara resolvió el caso conforme con la doctrina de la Cámara en pleno en las causas Obarrio y Gauna citadas debajo, declarando inoponible la franquicia contra el actor y haciendo extensiva la condena a la aseguradora. La Corte dejó sin efecto esta nueva decisión de la Sala C.

(v) “Obarrio, María Pía c/ Microómnibus Norte SA y otros s/ Daños y perjuicios” (“Obarrio”), causa CSJ 166/2007 (43-O)/CS1, 4/3/2008 (mayoría conformada por los votos de los Dres. Lorenzetti, Highton de Nolazco, Fayt, Maqueda y la Dra. Argibay se remitió a su disidencia en la causa Villarreal). La Corte dejó sin efecto la sentencia de la Cámara remitiéndose a lo resuelto en los casos Cuello y Villarreal. Resolvió que corresponde admitir que la franquicia prevista en el contrato de seguro celebrado entre la compañía de seguros y el asegurado es oponible al tercero damnificado y que la sentencia no puede ser ejecutada contra la aseguradora, sino en los límites de la contratación.

(vi) “Gauna, Agustín y su acumulado c/ La Economía Comercial SA de Seguros Generales y otro s/ Daños y perjuicios” (“Gauna”), causa CSJ 327/2007 (43-G)/CS1, 4/3/2008 (mayoría conformada por los votos de los Dres. Lorenzetti, Highton de Nolazco, Fayt, Maqueda y la Dra. Argibay se remitió a disidencia en la causa Villarreal). La Corte dejó sin efecto la sentencia de la Cámara remitiéndose a lo resuelto en los casos Cuello, Obarrio y Villarreal. Resolvió que corresponde admitir que la franquicia prevista en el contrato de seguro celebrado entre la compañía de seguros y el asegurado es oponible al tercero damnificado y que la sentencia no puede ser ejecutada contra la aseguradora, sino en los límites del contrato.

En Flores, la Corte recordó también que la modificación de la Ley N° 26.361 a la Ley de Defensa del Consumidor N° 24.240 no obsta lo resuelto respecto de la oponibilidad de las cláusulas contractuales, como ya lo decidió en el caso “Buffoni, Osvaldo Omar c/ Castro, Ramiro Martín y otro s/ Daños y perjuicios”, Fallos 337:329, 8/4/2014 (“Buffoni”). En Buffoni explicó, además, que una ley general posterior no deroga ni modifica, implícita o tácitamente, la ley especial anterior, tal como ocurre con los contratos de seguro. En este mismo fallo, resolvió que la función social del seguro no implica que deban repararse todos los daños, sin tener en consideración las pautas del contrato que se invoca.

En Buffoni, la Corte dejó sin efecto la sentencia de la Sala H de la Cámara que, basada en la doctrina del plenario Obarrio, había considerado que en los supuestos de seguro obligatorio, las cláusulas de exclusión de cobertura son inoponibles a las víctimas, en tanto desnaturalizan las obligaciones o limitan la responsabilidad de la compañía de seguros, porque la ley tutela un interés superior que consiste en la reparación de los daños ocasionados a los terceros, resultando inaplicable el concepto de efecto relativo de los contratos. La Corte resolvió que no hay razón legal para limitar los derechos de la aseguradora ante la existencia de una cláusula de exclusión de cobertura y habiéndose demostrado los presupuestos fácticos.

Considerando los precedentes mencionados, la Corte no encontró razón para apartarse de esos criterios en el caso Flores.

El Dr. Rosenkrantz, en su voto, también hizo referencia a los siguientes precedentes de la Corte:

(i) “Tarante, César Daniel c/ Eluplast SRL y otros s/ Recurso de hecho”, fallos 319:3489, 27/12/1996 (mayoría conformada por los votos de los Dres. Moliné O’Connor, Belluscio, Petracchi, Boggiano, López y Bossert, con el Dr. Vázquez en disidencia); y

(ii) “Yegros, Abel Baltazar c/ Tornal SA y otro s/ Recurso de hecho”, fallos 322:653, 15/4/1999 (mayoría conformada por los votos de los Dres. Moliné O’Connor, Fayt, Belluscio, Petracchi, López y Bossert).

De dichos fallos surge que no es posible imponer obligaciones a la aseguradora, más allá de los términos pactados en la póliza, pues la ley establece que el contrato es la fuente de sus obligaciones y en el mismo se determinan los alcances y límites de la garantía debida.

Normativa

En cuanto a la normativa aplicable, la Corte tuvo en consideración:

(i) Constitución Nacional: La libertad de contratar está protegida constitucionalmente y nadie puede, bajo pretexto de un perjuicio ético o patrimonial, entrometerse en la esfera de autonomía de quien ha celebrado el contrato. El Dr. Rosenkrantz, en su voto, también destacó que el principio de compensación integral no es absoluto, ni incompatible con sistemas que establezcan una indemnización –limitada o tasada-, en la medida en que sean razonables y se mantengan dentro del límite general del artículo 28 de la Constitución Nacional. Asimismo, recordó la protección constitucional del derecho de propiedad, previsto en el artículo 17, que se extiende a los derechos que nacen de los contratos, por lo cual consideró que la obligación impuesta a la aseguradora por la Cámara implica una violación de su derecho de propiedad.

(ii) Ley de Seguros N° 17.418, artículos 109 y 118: El asegurador se obliga a mantener indemne el patrimonio del asegurado, o del conductor por él autorizado, por cuanto deban a un tercero como consecuencia de daños causados por el vehículo objeto del seguro, por cada acontecimiento ocurrido durante la vigencia del contrato. La sentencia que se dicte hará cosa juzgada respecto de asegurador y será ejecutable contra él en la medida del seguro.

(iii) Código Civil y Comercial de la Nación, artículos 957, 959, 1021 y 1022: El principio constitucional de reparación integral no implica desconocer que el contrato de seguro rige la relación jurídica entre los otorgantes, pues los damnificados son terceros que, si pretenden invocarlo, deben circunscribirse a sus términos.

(iv) Ley de Tránsito N° 24.449, artículo 68: El Dr. Rosenkrantz, en su voto, se refirió a que esta norma dispone que todo automotor “debe estar cubierto por seguro, de acuerdo a las condiciones que fije la autoridad en materia aseguradora, que cubra eventuales daños causados a terceros, transportados o no”. Destacó que no surge que la cobertura deba ser integral, irrestricta o ilimitada y que “en modo alguno determina cuál debe ser la extensión de la responsabilidad de la aseguradora”, de lo que se deriva que la extensión y condiciones serán las que determine la autoridad reguladora.

(v) Ley de Entidades de Seguros y su Control N° 20.091, artículos 1, 23, 24, 25, 26, 64 y 67 y Resolución SSN N° 21.999 de 1992, artículo 1, inciso a: El Dr. Rosenkrantz también destacó que la actividad aseguradora está sometida al régimen de la propia ley y al control de la SSN, cuya norma fijó el límite máximo de responsabilidad para el seguro obligatorio. Asimismo, hizo referencia a los considerandos de la resolución de la SSN, donde se manifiesta la finalidad de protección de las víctimas y el costo de la cobertura, con el objetivo de permitir un fácil acceso de la comunidad, señalando la conveniencia de establecer claramente los daños y montos mínimos de contratación obligatoria, a fin de armonizar ambos intereses.

Sobre este último punto, el Dr. Rosenkrantz ahondó en consideraciones relacionadas con la finalidad social del seguro obligatorio del automotor; la competencia de los jueces y el alcance del control judicial, en virtud del principio de separación de poderes y la garantía de razonabilidad en el ejercicio de sus potestades; la función de control que le corresponde a la SSN; los efectos de los límites de la cobertura en un mercado asegurador competitivo; y los objetivos del sistema de seguro obligatorio.

Distinción entre las relaciones obligacionales

Por último, el voto mayoritario de la Corte destacó que las relaciones obligacionales legales entre las partes involucradas en la causa son independientes, con distintos sujetos, causa y objeto. En cuanto a la obligación del asegurador de reparar el daño, aclaró que:

- su naturaleza es contractual,

- la finalidad de indemnizar al asegurado por los perjuicios sufridos por la producción del riesgo asegurado, según las limitaciones cuantitativas establecidas en el contrato y

- su origen no es el daño, sino el contrato de seguro, cuyo contenido está sometido a una ley reglamentaria.

Por lo tanto, la pretensión de que la aseguradora pague una indemnización más allá de los límites que establece el contrato de seguro carece de fuente jurídica y no puede ser objeto de una obligación civil.

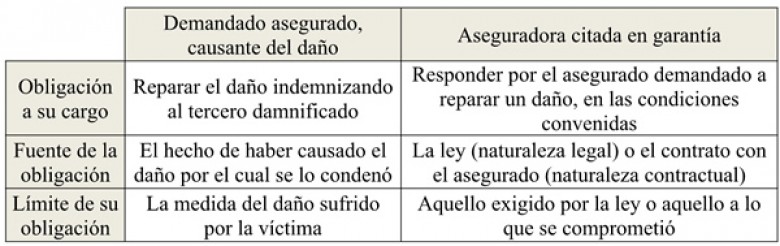

Por su parte, el Dr. Rosenkrantz encuadró la cuestión distinguiendo la fuente y el límite de las obligaciones a cargo de cada parte, según lo resumimos en el cuadro debajo. Al respecto, destacó que al ser la actividad aseguradora objeto de una regulación especial del Estado, para determinar las obligaciones de las partes resultan aplicables tanto el contrato, como las normas imperativas dispuestas por ley o por la autoridad regulatoria.

Disidencia

La disidencia –conformada por los Dres. Rosatti y Maqueda-, votó por la desestimación del recurso extraordinario interpuesto por la aseguradora, por considerarlo inadmisible de conformidad con el artículo 280 del Código Procesal Civil y Comercial de la Nación. De todos modos, es de notar que este último juez conformó las mayorías en los precedentes invocados por el voto mayoritario en Flores.

Opinión

BDO

opinión

ver todosBarreiro

elDial.com