El pasado 31 de diciembre de 2021 se publicó en el Boletín Oficial la Ley N° 27667 (en adelante, la reforma), que estableció modificaciones importantes a la Ley del Impuesto sobre los Bienes Personales (Ley IBP).

En primer lugar, la reforma incrementó el mínimo no imponible previsto por el primer párrafo del artículo 24 de la Ley IBP, aplicable a la generalidad de bienes gravados (con excepción de los inmuebles que se detallan en el párrafo siguiente y de las acciones en sociedades argentinas) de ARS 2.000.000 a ARS 6.000.000. De este modo, la valuación del conjunto de bienes no es alcanzada por el tributo en la medida en que no supere esa suma.

Asimismo, la reforma elevó el mínimo no imponible previsto por el segundo párrafo del artículo 24 de la Ley IBP, aplicable a inmuebles destinados a casa-habitación del contribuyente o del causante en el caso de sucesiones indivisas, de ARS 18.000.000 a ARS 30.000.000.

El incremento de los mínimos no imponibles resultaba necesario en el contexto inflacionario vigente, dado que su última modificación había sido en 2019 y los montos habían permanecido vigentes durante el período fiscal 2020. Destacamos que el porcentaje de incremento ha sido diferente en el caso de cada mínimo no imponible.

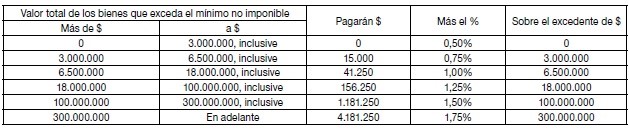

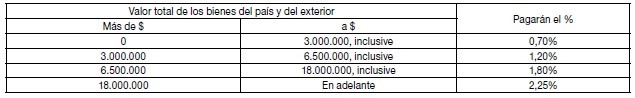

En segundo lugar, la reforma estableció las escalas aplicables para bienes situados en el país y en el exterior, conforme se detalla a continuación.

En el caso de los bienes situados en el país, sobre el valor total de los bienes sujetos al impuesto que exceda el mínimo no imponible detallado, excepto del de aquellos sujetos a la alícuota agravada para los situados en el exterior y las acciones en sociedades argentinas, aplicará la siguiente escala:

En el caso de los bienes situados en el exterior pertenecientes a residentes argentinos, el impuesto se liquidará aplicando las siguientes alícuotas sobre el valor total de los bienes situados en el exterior en exceso del mínimo no imponible no computado contra bienes del país:

Es importante recordar que la Ley 27541, publicada en el Boletín Oficial el 23 de diciembre de 2019, había facultado al Poder Ejecutivo Nacional a establecer alícuotas agravadas para bienes situados en el exterior para los períodos fiscales 2019 y 2020, y que esa facultad había sido ejercida mediante el Decreto 99/2019, reglamentario de aquella ley. Si bien ese incremento no resultaba aplicable en caso de repatriación de activos financieros bajo ciertas condiciones, recibió críticas de varios sectores por considerar que implicaba una discriminación irrazonable en detrimento de la tenencia de bienes en el exterior.

En atención a que la delegación efectuada por la Ley 27541 tuvo vigencia hasta el período fiscal 2020, el Poder Ejecutivo incluyó en el Proyecto de la Ley de Presupuesto para el año 2022 este incremento – con efectos a partir de 2021 e–, pero finalmente el Proyecto no fue aprobado por la Cámara de Diputados. Finalmente, el incremento de las alícuotas para bienes situados en el exterior se incluyó en la reforma.

Si bien la reforma es reciente, el incremento de alícuotas ha recibido algunos cuestionamientos constitucionales basados en el trámite legislativo que rodeó la aprobación de la ley (i. e., respecto de la cámara que inició el proyecto, el cuórum requerido y el tratamiento de una temática ya incluida en el Proyecto de Ley de Presupuesto, rechazado en el mismo período anual).

En tercer lugar, la reforma estableció que los mínimos no imponibles y las escalas se ajustarán anualmente por el índice de precios al consumidor nivel general, lo que permitirá su adecuación automática en virtud de los efectos inflacionarios.

En cuarto lugar, la reforma delegó en el Poder Ejecutivo nacional la facultad de disminuir las alícuotas aplicables a los bienes situados en el exterior para el caso de activos financieros situados en el exterior, en caso de verificarse la repatriación de su producido, pudiendo fijar la magnitud de la devolución de hasta el monto oportunamente ingresado.

Mediante el Decreto 912/2021, el Poder Ejecutivo definió al concepto de “repatriación” como el ingreso al país, hasta el 31 de diciembre de cada año, inclusive de (i) las tenencias de moneda extranjera en el exterior y (ii) los importes generados como resultado de la realización de ciertos activos financieros que representen, en conjunto y por lo menos, el equivalente a un 5 % del total del valor de los bienes situados en el exterior. Los fondos repatriados deberán permanecer depositados en una cuenta abierta a nombre de su titular en instituciones financieras argentinas hasta el 31 de diciembre, inclusive, del año calendario en que se hubiera verificado la repatriación y, una vez efectuado el mencionado depósito, los fondos se podrán afectar a ciertas inversiones específicas que enuncia el artículo 3 del Decreto 912/2021.

En quinto lugar, la reforma modificó el cuarto párrafo del artículo 25, de la Ley de IBP y estableció que el crédito de impuesto por gravámenes similares abonados en el exterior será computado primeramente contra el impuesto que resulte de la aplicación de la escala para bienes situados en Argentina y, el remanente no computado, será utilizado contra el que resulte respecto de la escala para los bienes situados en el exterior.

Finalmente, y con relación al Impuesto a las Ganancias, la reforma facultó al Poder Ejecutivo a incrementar durante el año fiscal 2022 los montos correspondientes a la deducción especial para el trabajo realizado en forma personal y de las remuneraciones hasta las cuales el Sueldo Anual Complementario se encuentra exento. Esta facultad había sido ejercida por el Poder Ejecutivo durante el año fiscal 2021.

Opinión

opinión

ver todosBullo Abogados

elDial.com