Oportunamente hemos informado acerca del DNU 332/2020, que el 1° de abril de 2020 estableció el denominado “Programa de Asistencia de Emergencia al Trabajo y la Producción” – el “Programa ATP” -, el cual fuera modificado sustancialmente por el DNU 376/2020.

El Comité de Evaluación y Monitoreo del Programa ATP ha formulado una serie de recomendaciones que, como en casos anteriores, han sido adoptadas por Decisión Administrativa, delineándose así las reglas y condiciones bajo las cuales se conceden las asistencias oficiales.

Analizaremos a continuación las normas que fijan el marco en el que será posible acceder al beneficio de “Salario Complementario” respecto de junio de 2020, como así también al beneficio de reducción o postergación en el ingreso de las contribuciones patronales con destino al SIPA del mismo mes.

Beneficiarios del salario complementario correspondiente a junio 2020

Con el fin de determinar el alcance del beneficio de Salario Complementario, reduciendo los niveles de ayuda oficial para este mes, el Comité de Evaluación y Monitoreo ha definido una serie de actividades “con afectación crítica”, separándolas de aquellas otras con un grado de “afectación menor” y asimismo ha tenido en cuenta las zonas del país en las que rige todavía el “Aislamiento Social, Preventivo y Obligatorio” (“ASPO”), por oposición a aquellas vastas zonas en las que se ha avanzado al esquema de “Distanciamiento Social Preventivo y Obligatorio” (“DISPO”).

Con esas pautas ha distinguido tres supuestos:

a- Empresas que desarrollan “actividades afectadas en forma crítica”: sin importar el lugar en el que se ubican recibirán un Salario Complementario similar al de los meses anteriores y la reducción de las contribuciones patronales.

b- Empresas que desarrollan actividades con afectación menor, ubicadas en lugares en los que todavía rige el ASPO: también recibirán un Salario Complementario similar al de los meses anteriores, con más la postergación del ingreso de las contribuciones patronales.

c- Empresas que desarrollan actividades con afectación menor, ubicadas en lugares en los que se ha avanzado al DISPO: recibirán un Salario Complementario limitado, y la postergación del ingreso de las contribuciones patronales.

a) Trabajadores de empresas que desarrollan actividades afectadas en forma crítica: Salario Complementario similar al de los meses anteriores y reducción de contribuciones patronales

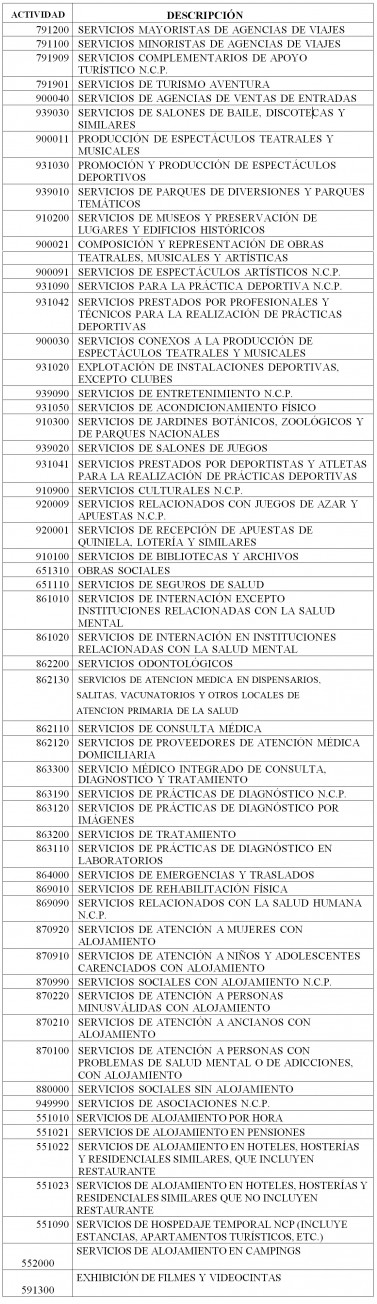

Este grupo nuclea a todas las empresas cuya actividad principal sea alguna de las identificadas en el listado anexo al Acta N° 4 del Comité, como así también a las actividades mencionadas en el punto 2.3 del Acta N° 5 o punto 6 del Acta N° 13.

Por su importancia para el análisis del nuevo marco restrictivo en el que se concede la ayuda de Salario Complementario, transcribimos a continuación el listado completo de actividades que son ahora consideradas con “afectación crítica”:

Los empleadores que realizan estas actividades consideradas con “afectación crítica”, son elegibles para recibir la asistencia del Salario Complementario respecto del mes de junio, en términos análogos a los vigentes para abril y mayo de 2020. Vale decir que se tratará de una asistencia equivalente al 50% (cincuenta por ciento) del salario neto del empleado devengado en el mes de abril de 2020 (considerándose que dicho salario neto equivale al 83% del salario bruto de ese mes).

El Salario Complementario así definido no será inferior a (1) salario mínimo vital y móvil ni superior a la suma de dos (2) salarios mínimos vitales y móviles. Es decir, el tope mínimo continúa siendo de $ 16.875,-, y el máximo de $ 33.750,-.

Finalmente, se aclara que en ningún caso los empleados podrán recibir un Salario Complementario superior a su salario neto correspondiente al mes de abril 2020.

b) Trabajadores que desarrollan actividades con menor grado de afectación en lugares en los que rige el ASPO: Salario complementario similar al de los meses anteriores y postergación del ingreso de contribuciones patronales

Quedan comprendidos en este supuesto los empleadores que, desarrollando una actividad listada en algún otro de los múltiples listados de actividades económicas afectadas que forman parte del Programa ATP, la desarrollan en una zona geográfica en la que todavía rige el ASPO (AMBA, Depto. de San Fernando de la Prov. del Chaco, Deptos. de Bariloche y Gral. Roca de la Prov. de Río Negro, Depto. de Rawson en la Prov. de Chubut y en la Ciudad de Córdoba y su aglomerado urbano de la Prov. de Córdoba).

En estos supuestos, el beneficio del Salario Complementario es el mismo ya descripto en el punto “a)”, anterior. Y se ve complementado por la postergación en el ingreso de las contribuciones patronales destinadas al SIPA.

c) Trabajadores que desarrollan actividades con menor grado de afectación en lugares en los que rige el DISPO: Ayuda oficial fija de $ 16.875.- y postergación del ingreso de contribuciones patronales

En este apartado se ubican los empleadores que, desarrollando una actividad listada en alguno de los múltiples listados de actividades económicas afectadas que forman parte del Programa ATP, la desarrollan en una zona geográfica en la que rige el DISPO.

En estos casos, el beneficio de Salario Complementario se determinará en forma invariable en la suma de $ 16.875,-, equivalente a un (1) Salario Mínimo Vital Móvil, debiendo ser comparado este valor únicamente con el salario neto real del empleado, que nunca puede ser excedido.

Condiciones de admisibilidad para acceder al Salario Complementario en junio 2020

En cuanto a las condiciones de admisibilidad del beneficio del Salario Complementario, el Comité propuso una vez más estimar como límite demostrativo de la afectación de la actividad, una variación de hasta el 5% (cinco por ciento) positivo en la facturación de los empleadores, comparando los períodos de mayo 2019 con mayo 2020; en tanto que en el caso de las empresas que iniciaron sus actividades entre el 1° de enero de 2019 y el 30 de noviembre del mismo año, la comparación de la facturación del mes de mayo 2020 deberá hacerse contra la del mes de diciembre de 2019.

Asimismo, desde este punto de vista se propuso considerar automáticamente elegibles al beneficio de Salario Complementario a aquellas empresas que iniciaron su actividad en diciembre de 2019, como así también las que lo hicieron en el transcurso del año 2020, siempre y cuando se encuentren listadas, según hemos analizado más arriba.

Al efecto del cómputo de la plantilla de personal, se deberán detraer las extinciones de las relaciones laborales ocurridas hasta el 24 de junio de 2020, inclusive.

La curiosa situación de los empleados con salarios elevados

No queda duda de que el Salario Complementario es un beneficio para los empleadores, ya que por su intermedio reciben asistencia para el pago de los salarios de sus dependientes en esta situación de profunda crisis.

No creemos que los empleados sean los beneficiarios últimos, ya que, si la ayuda no es recibida, de todos modos, el empleador debe abonar el total del salario.

Sin embargo, el complejo de normas que estructuran el Salario Complementario no define el tema con claridad, ya que por momentos se considera a los empleadores y en otros a los empleados como los “beneficiarios”.

Este errático camino había sido complementado, con relación a los haberes de mayo de 2020, por una sorprendente norma, que había definido que los empleados con haberes de más de $ 250.000,- brutos no eran elegibles para el beneficio de Salario Complementario.

Consideramos sorprendente la norma ya que, en realidad, encontrándose el beneficio de Salario Complementario en todos los casos limitado a un máximo de $ 33.750,-, que funciona como tope, la ayuda para el empleador es igualmente válida sea cual fuere el salario total de sus dependientes. En otros términos, no existe diferencia en la ayuda oficial sea que el salario bruto de un empleado sea de $ 67.500,- o de más de $ 250.000,-.

Tal vez conmovido por erróneas críticas mediáticas en las que se reprochaba al Gobierno haber estructurado un plan por el cual “importantes ejecutivos habían recibido parte de su salario del Estado Nacional”, se fijó el aludido tope, el cual ha sido reducido para este mes. En relación con junio de 2020, los empleadores no recibirán asistencia respecto de sus empleados con salarios brutos superiores a los $ 140.000,- al mes de abril de 2020.

Si bien es posible coincidir en que este nivel de salarios es minoritario en la economía argentina, no se alcanza a entender por qué razón un empleador que abona salarios de esta importancia debe ser castigado y no es merecedor de la parcial ayuda de $ 33.750,- al respecto.

Reglas para los casos de pluriempleo

En los casos de trabajadores que presenten situaciones de pluriempleo, se aplican las siguientes reglas:

I.- El salario complementario a asignar como beneficio debe resultar equivalente al 50% de la sumatoria de los salarios netos correspondientes al mes de abril 2020.

II.- Independientemente del encuadramiento del empleador, el resultado obtenido en el punto i) no podrá ser inferior a la suma equivalente a un (1) salario mínimo vital y móvil ni superior a la suma equivalente a dos (2) salarios mínimos, vitales y móviles.

III.- La suma del salario complementario de acuerdo con las reglas del punto ii), no podrá arrojar como resultado que el trabajador obtenga un beneficio por este concepto superior a la sumatoria de las remuneraciones netas correspondientes al mes de abril de 2020.

IV.- El Salario Complementario determinado de acuerdo con las pautas que anteceden deberá distribuirse proporcionalmente, considerando las remuneraciones brutas abonadas por cada empleador.

Restricciones a los empleadores beneficiarios

En cuanto a las restricciones que pesan sobre los empleadores, se mantienen las que hemos analizado extensamente con anterioridad, sin que se altere el cómputo de los plazos de estas determinados al accederse al Salario Complementario respecto de mayo de 2020.

De esta manera regirán para todos los empleadores que accedan al Salario Complementario de junio, las siguientes limitaciones:

a. No podrán distribuir utilidades por los períodos fiscales cerrados a partir de noviembre de 2019.

b. No podrán recomprar sus acciones directa o indirectamente.

c. No podrán adquirir títulos valores en pesos para su posterior e inmediata venta en moneda extranjera o su transferencia en custodia al exterior.

d. No podrán realizar erogaciones de ninguna especie a sujetos relacionados directa o indirectamente con el beneficiario cuya residencia, radicación o domicilio se encuentre en una jurisdicción no cooperante o de baja o nula tributación.

Estas operaciones no podrían efectuarse en el ejercicio en el que fue solicitado el beneficio y durante:

1) Los DOCE (12) meses siguientes a la finalización del ejercicio económico en el que fue otorgado el beneficio para las empresas que contaban con hasta 800 trabajadores al 29 de febrero de 2020.

2) Los VEINTICUATRO (24) meses siguientes a la finalización del ejercicio económico en el que fue otorgado el beneficio para las empresas que contaban con más de 800 trabajadores al 29 de febrero de 2020.

Adicionalmente, se ha definido en la Decisión Administrativa que comentamos, que en el caso de los empleadores de más de 800 empleados al 29/2/20, que tampoco podrán incrementar los honorarios, salarios o anticipos de los miembros del órgano de administración – incluyéndose los pagos adicionales, bonificaciones y honorarios extraordinarios vinculados al cumplimiento de resultados - más de un 5% (cinco por ciento) en términos nominales de su valor en pesos, respecto del último monto establecido por el plazo de vigencia a que se refieren los conceptos antes mencionados.

De este modo en relación con los “grandes empleadores” se condiciona aun más la asistencia oficial, de un modo que parece poco equitativo y de ningún modo relacionado con la situación de crisis.

La cuestión del Programa en materia de la Seguridad Social

En cuanto a los beneficios en materia de la seguridad social, se ha definido que aquellas empresas que desarrollan actividades afectadas en forma crítica gozarán del beneficio de reducción del 95% (noventa y cinco por ciento) de las contribuciones patronales con destino a la SIPA.

Por otro lado, las empresas que desarrollen las actividades con menor grado de afectación gozarán del beneficio de postergación del pago de las contribuciones patronales con destino al SIPA.

Obtención de Créditos a Tasa Cero para monotributistas

Por último, el Jefe de Gabinete de Ministros adoptó la recomendación formulada por el Comité de Evaluación y Monitoreo relativo a la extensión del plazo para la obtención del beneficio “Crédito a Tasa Cero”, prorrogando el plazo para su obtención hasta el día 31 de julio del corriente año.

Aclaración respecto del Salario Complementario de mayo de 2020 para nuevas empresas. Base de cálculo

Respecto de las empresas que iniciaron sus actividades entre enero y abril de 2019, se ha dispuesto que tengan la opción de estimar la variación de la facturación comparando el mes de abril 2020 con el mes de diciembre 2019. En todos los casos, el máximo admisible de la evolución de la facturación es el ya mencionado 5% (cinco por ciento) positivo.

Ampliación del Programa a empresas de minería no metalífera

A partir de este mes se han incluido como beneficiarias a las empresas que realizan actividades relacionadas con la minería no metalífera, en tanto y en cuanto cumplan con el resto de los requisitos del Programa.

Resolución General 4746/20. Acceso al servicio web del “Programa ATP”

A fin de tornar operativo todo lo resuelto, el 26 de junio de 2020 fue publicada la Resolución General 4746/2020 de la AFIP que, cumpliendo con las recomendaciones recibidas, ha determinado establecer un nuevo período en el cual las distintas empresas puedan acceder al servicio web del “Programa ATP” a efectos de obtener los beneficios allí previstos, siendo este período de inscripción el comprendido desde el 26 de junio de 2020 hasta el 3 de julio del 2020, ambas fechas inclusive

Opinión

Aguirre, Saravia & Gebhardt

opinión

ver todosJuztina AI