QUE SON LAS CUASIMONEDAS

1. ¿Qué diferencia hay entre el dinero y el cuasi dinero?

El cuasidinero es un instrumento de cambio o reserva de valor. No es dinero fiduciario o efectivo. Su mayor diferencia con el dinero, es que el cuasidinero no puede ser usado como forma de pago tal cual, ya que no circula en todos los mercados.

Este último no es aceptado por todo el país como medio de pago. Solo tiene circulación en la provincia en la cual se emitió.

Es asimilable a un pagaré, con fecha de vencimiento, puede o no devengar intereses, y debe cancelarse en la fecha preestablecida.

2. ¿Por qué se emite?

Las provincias que piensan en su utilización es porque continúan con su DEFICIT FISCAL, que no quieren ajustar, como ocurre a nivel nacional.

Dado que el Estado Nacional, corto con los aportes discrecionales a las provincias, las mismas, se dieron cuenta de la realidad, que antes no veían, y recurren a esta forma de financiamiento.

3. ¿Qué consecuencias económicas generan?

Son un remedio de corto plazo, ante la necesidad de mantener la estructura de gasto publico, que "no se toca".

Pero en el fondo son deuda, emitida por las provincias, y en lugar que quien financie sea un organismo internacional, quien financia, son los propios ciudadanos de esa provincia, pues reciben la cuasimoneda, como medio de pago, que solo tiene poder circulante en la misma.

Conceptualmente, es financiamiento, con o sin interés, pero el costo económico lo sufrirá la sociedad de esa provincia.

Deuda HOY, es mas inflación en la provincia, o mas impuestos que deberán recaudarse para cancelar dicha deuda, reduciendo el poder adquisitivo de la gente.

4. ¿Cuáles son los potenciales riesgos para los ciudadanos de la provincia?

El poder cancelatorio.

Ya tuvimos experiencia en 2001/2002, con la emisión descontrolada a nivel nacional y provincias, de tales cuasimonedas.

En comercios se aceptaban a la par, en otros a menor valor, por lo cual en este último caso hay pérdida de poder adquisitivo.

Si el ciudadano de La Rioja, (que ya emitió el Bono de Cancelación de Deuda -BOCADE-) pretende utilizar la cuasimoneda en otra provincia, la misma no será aceptada.

Al igual que la emisión de moneda fiduciaria (emitida por BCRA) la emisión de la cuasimoneda, de no realizarse adecuadamente, motivará una distorsión en la demanda creada por la emisión monetaria y lógicamente llevará al productor/vendedor, de bienes y servicios, a aumentar los precios.

Por ello es una solución transitoria, de muy corto plazo, y en su emisión debe controlarse que no se produzca un exceso del circulante para evitar los efectos mencionados.

La emisión de cuasimonedas implica más desinstitucionalización, más desorden, más descontrol.

Vale recordar que las cuasimonedas se emitieron en 2001 y 2002 por la imposibilidad del BCRA de emitir moneda en el marco de la Ley de Convertibilidad.

Todas las cuasimonedas emitidas por el Estado Nacional (Lecop) y las Provincias (Patacón, Federal, etc.) sumaban aproximadamente $8.000 millones. Luego, en 2003, el Congreso dictó una ley para implementar el Programa de Reunificación Monetaria, o sea, el rescate de las cuasimonedas.

El BCRA rescató una parte 1 a 1 (tenencias de empleados públicos y jubilados) y otra parte a precio de mercado. De manera que hubo una consecuencia económica por la perdida entre valor mercado y valor nominal. Ese costo lo deben "visualizar los ciudadanos de las diferentes provincias".

Podríamos decir que si ocurre lo mismo que en el pasado, se manifestará un "efecto Ponzi" o "default técnico para expresarlo de otra forma", pues quienes se queden con tales cuasimonedas, las cobraran en pesos, en fecha de rescate, a valor de mercado. El cual depende de la economía de cada provincia. En el rescate del año 2003, hubo cuasimonedas rescatadas al 30% de su valor nominal.

5. ¿Cuáles son las normas constitucionales involucradas?

La política monetaria es del Gobierno Federal (art. 75 inc. 11) con expresa prohibición a las provincias (art. 126). Como lo ha expresado la Corte Suprema de Justicia de la Nación en Fallos 52:431 y Fallos 149:195 “La Facultad de acuñar moneda es una de las características básicas del Estado soberano”.

Nuestra Constitución Nacional, en el artículo 75 inciso 11 establece que: “Corresponde al Congreso: ...Hacer sellar moneda, fijar su valor y el de las extranjeras; y adoptar un sistema uniforme de pesas y medidas para toda la Nación” y en la parte pertinente del artículo 126 dice que las provincias NO PUEDEN “ni acuñar moneda; ni establecer bancos con facultad de emitir billetes, sin autorización del Congreso Federal".

Las Provincias tienen expresamente prohibida la acuñación y sólo podrían crear bancos con facultad de emitir billetes con autorización del Congreso, habiéndose interpretado que tal facultad sólo serviría a los fines de crédito pero no al curso legal o forzoso.

En la Convención de la Provincia de Buenos Aires de 1860 destinada a proponer las reformas a introducir en la Constitución Nacional como consecuencia del Pacto de San José de Flores del 11 de noviembre de 1859, se registra un interesante debate sobre la facultad de Buenos Aires de seguir emitiendo su “papel moneda”, de curso forzoso, conforme expresamente lo reservara y de cancelar los derechos aduaneros en esa moneda provincial frente a la exigencia generalizada de cancelarlo en moneda metálica de oro o plata. Como mencioné, tema de debate, pero conforme expondré seguidamente, sin posibilidad legal de aplicación.

6. ¿Cuál es la situación del Banco Provincia de buenos aires?

El artículo 7 del Pacto de San José de Flores, del 11/11/1859 estableció que “Todas las propiedades de la Provincia que se dan sus leyes particulares, como sus establecimientos públicos, de cualquier clase y género que sean, seguirán correspondiendo a la provincia de Buenos Aires y serán gobernadas y legisladas por la autoridad de la Provincia”.

A su vez, el artículo 3 de la Ley Nacional 1029 del 12/9/1880, tiene dispuesto que “El Banco de la Provincia, el Hipotecario y el Montepío, permanecerán bajo la dirección y propiedad de la Provincia, sin alteración en los derechos que a esta correspondan”.

Por su parte, el artículo 1 de la Carta Orgánica del Banco, aprobada por Decreto-Ley 9434/1979 (Texto Ordenado y sus modificaciones), establece que “El Banco de la provincia de Buenos Aires es institución autárquica de derecho público, en su carácter de Banco del Estado, con el origen, garantías y privilegios declarados en el Preámbulo y en los artículos 31 y 104 de la Constitución Nacional, en la Ley Nacional de origen contractual 1029 y en las leyes de la Provincia”.

Concordantemente, el artículo 4 de dicha Carta Orgánica, también en consecuencia del mencionado pacto, dispone: “El Banco, sus bienes, actos, contratos, operaciones y derechos que de ellos emanen a su favor, están exentos de todo gravamen, impuestos, carga o contribución de cualquier naturaleza. El Banco abonará exclusivamente el servicio de obras sanitarias, la tasa por alumbrado, limpieza y conservación de la vía pública y la contribución de mejoras”.

https://normas.gba.gob.ar/documentos/VJJ1LCMV.html

No obstante ello, vale destacar lo antes mencionado, dispuesto en la Constitución Nacional.

Nuestra Constitución Nacional no permite a las provincias emitir moneda. El fundamento está expresamente plasmado en nuestro texto fundacional donde se puede leer “Corresponde al Congreso (…) hacer sellar moneda, fijar su valor y el de las extranjeras; y adoptar un sistema uniforme de pesas y medidas para toda la Nación” (Art. 75 inc. 11) y, sobre las provincias, establece claramente que tienen la prohibición de “acuñar moneda; ni establecer bancos con facultad de emitir billetes, sin autorización del Congreso Federal” (Art. 126).

Lo único que podría emitir la provincia de buenos aires, y las demás provincias serían cuasimonedas, que son "pagarés" es decir deuda, pero nunca moneda fiduciaria, que le compete al BCRA.

Las Lecop, patacones, etc, emitidas en la crisis 2001 no eran monedas fiduciarias, sino instrumentos de deuda, con poder cancelatorio.

El debate surge porque el Banco Provincia fue fundado antes del Pacto de San José de Flores, y por ende, en dicho contexto, podia emitir moneda.

Pero la Constitucion dice claro que las provincias no pueden emitir moneda.

La Constitucion del Banco Provincia NO esta por encima de la Constitución Nacional.

CONCLUSIONES

LAS PROVINCIAS PODRAN EMITIR CUASIMONEDAS, PERO EN BASE A LA EXPERIENCIA DE LA CRISIS 2001/2002, LOS CIUDADANOS DEBEN CONOCER QUE ESE PAGARÉ PODRA RESCATARSE A SU VALOR DE MERCADO, NO VALOR NOMINAL, TENIENDO UNA PERDIDA EN SU PODER ADQUISITIVO.

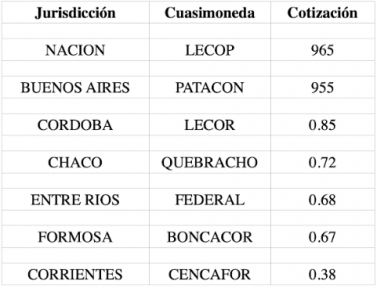

Se enuncian a titulo de ejemplo, paridades de algunas de las cuasimonedas en la crisis mencionada.

7. Efectos fiscales

Desde el punto de vista fiscal, las cuasimonedas son bonos o títulos públicos.

Asimilables a activos financieros de renta fija (en caso que paguen interés).

El pago con tales instrumentos no equivale a la entrega de sumas de dinero sino a la entrega de títulos valores (dación en pago).

Un análisis breve y conceptual me lleva a considerar que habrá tributos que no serán aplicables.

Ejemplo impuesto sobre los débitos y créditos bancarios, pues no se trata de fondos.

Tampoco los regímenes de retención nacional y provinciales, atento a que hay una dación en pago, del bien o servicio adquirido, con títulos valores. Con la complejidad que ello lleva.

A nivel nacional se practicará la retención sobre el importe pagado en dinero( en la operación NO hay dinero). Si el monto de la retención resultare superior a la referida suma de dinero, el agente de retención ingresará el importe que corresponda hasta la concurrencia con la mencionada suma y lo informará en la declaración jurada del aplicativo SICORE, efectuando una marca en el campo "Imposibilidad de retención" de la pantalla "Detalle de retenciones".

Lo mismo ocurrirá en el ámbito provincial con el impuesto sobre los ingresos brutos.

En materia de facturación existirán 2 facturas. La del sujeto que vende el bien o servicio, y la del comprador que paga entregando (enajenando) un titulo valor. Seguramente algo que difícilmente se lleve a la práctica.

Luego procede analizar la aplicación de las diferentes exenciones existentes en el impuesto sobre los ingresos brutos, para los rendimientos de títulos públicos (de pagarse renta).

Para las personas humanas, nos encontraremos con el régimen fiscal en el impuesto a las ganancias cedular. Donde se supone que no habrá resultado positivo o negativo alguno. Pues se recibe y entrega a la par.

En el IVA toda transferencia de títulos valores esta exceptuada.

Lo mismo ocurre en el impuesto sobre los ingresos brutos, cualquiera sea el sujeto.

Esto es un análisis a trazo grueso, de la visualización de implicancias fiscales, que debieran considerarse, bajo la interpretación legal, que estamos frente a un titulo publico, y no dinero fiduciario.

Veremos como los fiscos respectivos actúan frente a la problemática enunciada.

Opinión

BDO

opinión

ver todosBarreiro

elDial.com