El 30 de octubre de 2020 el Banco Central de la República Argentina (el “BCRA”) emitió la Comunicación “A” 7153 mediante la cual se estableció un nuevo sistema interoperable de pagos que entrará en vigencia progresivamente desde el 7 de diciembre de 2020, reemplazándose la normativa vigente sobre el “Sistema Nacional de Pagos” aplicable a transferencias electrónicas de fondos y a la Plataforma de Pagos Móviles (PPM). Asimismo, se introdujeron ciertas adaptaciones al texto ordenado sobre “Proveedores de Servicios de Pago (PSPs)”.

1. Enfoque funcional

La nueva reglamentación sobre transferencias electrónicas se aplicará de manera homogénea para diferentes tipos de entidades que cumplan una misma función, ya sean entidades financieras o PSPs. Salvo disposición en contrario, cada una de estas entidades puede cumplir múltiples funciones dentro de un esquema de pago y el administrador de cada esquema definirá qué participantes pueden asumir cada función.

Las funciones que pueden requerir los esquemas de transferencias electrónicas de fondos son las siguientes:

(i) Administración: establecimiento de las reglas operativas, técnicas y comerciales del esquema de pago, estableciendo las relaciones contractuales con cada uno de los participantes del esquema de pago. Los administradores deben obtener autorización previa del BCRA. Inicialmente fueron designados como administradores COELSA, Interbanking, Prisma y Link.

(ii) Provisión de cuentas (sólo para entidades financieras o PSPs que ofrecen cuentas de pago): provisión de cuentas de libre disponibilidad para enviar y recibir transferencias electrónicas de fondos.

(iii) Autorización: aprobación o denegación de una instrucción de pago válida remitida por un cliente ordenante a una entidad originante o PSP que ofrece cuentas de pago.

(iv) Originación (sólo para entidades financieras): remisión de transferencias electrónicas de fondos a una entidad receptora a través del operador y recepción de los mensajes de parte de la entidad receptora, debitando los fondos cuando corresponda.

(v) Operación o Procesamiento: enrutamiento o conmutación de las instrucciones de pago electrónicas entre las entidades originantes y receptoras, garantizando la recepción de los mensajes por parte de todos los participantes de una transacción.

(vi) Recepción (sólo para entidades financieras): recepción de transferencias electrónicas de fondos de parte de una entidad originante y remisión de mensajes de confirmación o rechazo, acreditando los fondos en tiempo y forma y notificando a su cliente.

(vii) Compensación: establecimiento de las posiciones finales -deudoras y acreedoras- de las entidades financieras participantes en los plazos establecidos para permitir la liquidación.

(viii) Liquidación (sólo para las Cámaras Electrónicas de Compensación autorizadas por el BCRA): ejecución del pago de los saldos netos por parte de las entidades deudoras a las entidades acreedoras como resultado del proceso de compensación.

(ix) Iniciación: remisión de una instrucción de pago válida a petición de un cliente ordenante a la entidad o PSP proveedor de la cuenta del cliente, capturando las credenciales a través de métodos tales como banda magnética, comunicación de cercanía, códigos de respuesta rápida (QR), claves de usuario u otros.

(x) Traspaso (sólo para entidades financieras o PSPs que ofrecen cuentas de pago): acreditación de fondos en la cuenta de un cliente receptor, cuando la cuenta acreditada por la entidad receptora no esté a nombre de ese mismo cliente receptor, remitiendo los mensajes de confirmación a la entidad receptora y al cliente.

(xi) Aceptación: mantenimiento de una relación contractual con los clientes receptores de pagos con transferencias como producto de su actividad comercial organizada, asegurando que las operaciones se inicien y/o acrediten de acuerdo las reglas del esquema, y que puedan ser confirmadas y/o conciliadas.

2. Igualdad de tratamiento, competencia entre iguales y transparencia de precios

Igualdad de tratamiento entre transferencias internas y externas

Las transferencias electrónicas de fondos que se cursen entre cuentas de una misma entidad financiera o PSP deberán tener idénticas características para los clientes que las transferencias que se realicen entre cuentas de distintas entidades financieras o PSPs.

Competencia entre iguales

Los administradores de los esquemas de transferencias electrónicas de fondos no podrán competir con los participantes de sus propios esquemas pero sí con otros administradores de diferentes esquemas.

Transparencia de precios

Los precios definidos por los administradores de cada esquema de pago deberán aplicarse de igual manera y sin discriminación a todos sus participantes. Asimismo, estos precios deberán informarse a los participantes de forma separada para cada una de las funciones que remuneren dentro del esquema y no permitir descuentos, especialmente para los precios ofrecidos por los administradores que cumplan más de una función.

3. Interoperabilidad entre distintos esquemas de transferencias inmediatas

Cada esquema de transferencias inmediatas deberá interoperar con el resto de los esquemas de transferencias inmediatas, en las mismas condiciones aplicables cuando una transferencia se resuelve dentro del propio esquema. Por lo tanto, se permiten hacer transferencias y pagos entre cuentas bancarias (CBU) y billeteras virtuales (CVU).

A los efectos de lograr la interoperabilidad, se establece la “Interfaz Estandarizada de Pagos (IEP)”, la cual deberá determinar las reglas de interoperabilidad, de mensajería y de otros procedimientos de intercambio de información comunes para todos los esquemas de transferencias inmediatas (tales como las interfaces de programación de aplicaciones - APIs - ).

4. Transferencias inmediatas

Obligatoriedad

El servicio de transferencias inmediatas deberá ser puesto a disposición de sus clientes por todas las entidades financieras y los PSPs que ofrecen cuentas de pago. Las entidades financieras deben habilitar, como mínimo, los siguientes canales electrónicos para el servicio de transferencias inmediatas: Cajero Automático, Banca Móvil (BM) y Banca por Internet (BI).

Modalidades

Las transferencias inmediatas pueden adoptar alguna de las siguientes modalidades:

(i) Transferencia sin fines comerciales.

(ii) Pago con transferencia (se refiere a los pagos en comercios en el que se pueden utilizar las funciones de iniciación y aceptación). Se distinguen dos alternativas para realizar pagos con transferencia: (1) iniciación por parte del aceptador mediante la captura de las credenciales de los clientes ordenantes para conformar la instrucción de pago; o (2) solicitud de pago (activa o pasiva) que requiere el identificador de la cuenta ordenante y un proceso de confirmación y envío de la instrucción de pago que se resuelve del lado de la entidad financiera o PSP a la que pertenece esa cuenta. Se admite capturar las instrucciones de pago mediante código QR, tarjeta de crédito, débito o prepagas y otras tecnologías.

(iii) Extracción de efectivo (clientes ordenantes pueden extraer dinero en efectivo de sus cuentas en comercios cuando participe un aceptador, ya sea mediante las operatorias de iniciación por parte del aceptador o mediante solicitudes activas y pasivas).

Límites mínimos

Las transferencias inmediatas se podrán cursar sin necesidad de solicitudes especiales hasta el monto equivalente a 15.000 UVAs como mínimo para operaciones en pesos por día y por cuenta, y por 12.500 dólares estadounidenses o euros para las operaciones denominadas en esas monedas, siempre por día y por cuenta.

Dichos límites podrán ser ampliados temporalmente para operatorias específicas, a solicitud de los clientes.

Plazos de acreditación

La nueva normativa establece que la resolución de cada transferencia inmediata deberá realizarse en no más de 15 segundos, incluyendo las notificaciones de confirmación o rechazo a los clientes ordenantes y receptores, según corresponda.

En este sentido, se elimina la posibilidad de diferir la efectivización de las transferencias (débitos y/o créditos) cuando la transacción es considerada por la entidad financiera como inconsistente respecto de los parámetros de seguridad adoptados.

Monedas

Las transferencias inmediatas estarán disponibles en pesos y dólares estadounidenses, entre cuentas de la misma moneda.

Disponibilidad horaria y operativa

El servicio de transferencias inmediatas deberá tener una disponibilidad las 24 horas, los 365 días del año y una disponibilidad operativa de, como mínimo, un 99,92 % del tiempo.

5. Esquema de precios

Las transferencias electrónicas de fondos deberán remunerar adecuadamente a cada uno de los participantes involucrados en cada caso. Los precios y las condiciones de estas remuneraciones estarán determinados por las reglas de cada esquema de pago.

Modelos comerciales

Los precios a pagar por los clientes por las transferencias electrónicas de fondos pueden obedecer a uno de dos modelos comerciales diferentes:

(i) Paga el cliente ordenante al proveedor de la cuenta (los precios no podrán ser definidos como porcentajes de los montos transferidos). Las transferencias serán gratuitas para el cliente ordenante en los siguientes casos: (1) tramo inicial gratuito para microempresas (cuando las transferencias ordenadas por el cliente no superen el equivalente a 7.500 UVAs para las operaciones en pesos y US$6.000 o €6.000 para operaciones en dólares estadounidenses o euros, respectivamente, de forma acumulada por mes calendario, por moneda y por proveedor de cuentas); (2) el cliente ordenante y el cliente receptor sean la misma persona, humana o jurídica; (3) transferencias desde o con destino a cuentas a la vista para uso judicial; o (4) el cliente ordenante reviste el carácter de “Usuario de Servicios Financieros”.

(ii) Paga el cliente receptor al aceptador (rige para los pagos con transferencia y se aplica una tasa de intercambio que entregue una parte de la comisión al proveedor de la cuenta). Las transferencias serán gratuitas para el cliente receptor durante los primeros tres meses calendario completos desde el comienzo de su operatoria, siempre que el cliente sea un “comercio pequeño” y las transferencias recibidas no superen el equivalente a 1.000 UVAs para las operaciones en pesos y a US$1.000 o €1.000 para operaciones en dólares estadounidenses o euros respectivamente, de forma acumulada por mes calendario, por moneda y por aceptador. Cuando las transferencias sean gratuitas no será aplicable la tasa de intercambio ni se podrán aplicar comisiones de procesamiento por parte del operador.

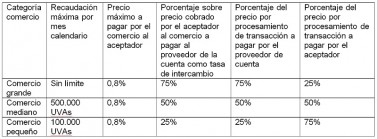

Precios y tasas de intercambio para pagos con transferencia

Los aceptadores podrán cobrar a los comercios como máximo el precio que se detalla en la tabla a continuación:

6. Reemplazo de la Plataforma de Pagos Móviles (PPM)

A partir del 7 de diciembre de 2020, la nueva normativa dejará sin efecto las normas referidas a la Plataforma de Pagos Móviles, manteniéndose únicamente la obligación de las entidades financieras de proporcionar a sus clientes una tarjeta de acceso a sus cuentas a la vista que permita efectuar transferencias inmediatas de fondos (entre otros servicios).

7. Adecuación de la normativa sobre PSPs

Se introduce el enfoque funcional descripto en el punto 1 precedente, estableciéndose que los PSPs podrán cumplir funciones de provisión de cuentas, administración y/o aceptación.

8. Plazos de implementación y plan de adecuación

La fecha límite para la implementación de la nueva normativa es el 29 de noviembre de 2021. Sin embargo, la fase 1 de implementación deberá estar completamente operativa el 7 de diciembre de 2020, que consiste fundamentalmente en: (i) habilitar a los clientes de las entidades financieras y PSPs que ofrecen cuentas de pago a ordenar y recibir transferencias inmediatas que involucren a cuentas de pago y transferencia con tarjeta de débito; (ii) la interoperabilidad con código QR; (iii) permitir las extracciones de efectivo en los comercios que los aceptadores seleccionen a través de esquemas de transferencias inmediatas; y (iv) cumplir con los límites mínimos y el nuevo esquema de precios.

Opinión

Estudio Kent

opinión

ver todosCYT Abogados

Bergstein Abogados

Kabas & Martorell

Estudio Durrieu

detrás del traje

Nos apoyan