Desde el ejercicio 2021 está vigente en el Paraguay el “Régimen de Precios de Transferencia”, en virtud del cual, a partir del ejercicio 2022, los contribuyentes del Impuesto a la Renta Empresarial (“IRE") afectados a dicho régimen deben cumplir con las obligaciones formales que detallamos en este reporte.

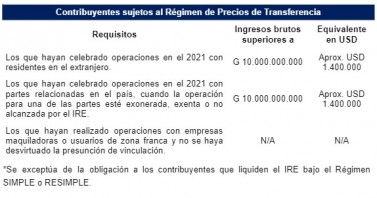

Los contribuyentes afectados al Régimen de Precios de Transferencia que están obligados a presentar el Estudio Técnico de Precios de Transferencia (“ETPT”)* por el ejercicio fiscal 2021 son:

I. Obligaciones formales del contribuyente afectado al Régimen

Estudio Técnico de Precios de Transferencia (Local File)

Se debe presentar a la SET un ETPT que consistirá en un análisis detallado de las operaciones sujetas al régimen de precios de transferencia, el que contendrá la descripción del contribuyente y del grupo multinacional al cual pertenece, el detalle de las operaciones con o entre partes relacionadas y si análisis económico, entre otros puntos dispuestos por la normativa.

En el caso de que el contribuyente realice exportaciones de los bienes sujetos al método especial para ciertos commodities según lo dispuesto por el numeral 7 del artículo 38 de la Ley (el “Numeral 7”), lo relativo específicamente a tales operaciones no deberá formar parte del ETPT, pues ello se debe informar a través de una declaración jurada especial.

No obstante, el contribuyente si deberá indicar en el ETPT el monto correspondiente a dichas exportaciones dentro del total de las transacciones efectuadas con sus partes vinculadas o relacionadas y el tipo de vinculación.

El Estudio Técnico deberá ser presentado en PDF y los papeles de trabajo utilizados para el desarrollo de los análisis deberán presentarse en Excel con las fórmulas aplicadas que permitan la verificación de los cálculos o relaciones utilizadas o aplicadas.

Master File y Country by Country Report

Es importante resaltar que, si bien la normativa vigente no establece la obligación de presentar documentos como el Master File o el Country by Country Report, en el ETPT se debe informar sobre el grupo multinacional y su estructura, así como la situación financiera y fiscal del mismo.

Declaración jurada informativa DJI-Num 7

A través de la DJI-Num 7, los contribuyentes que realicen operaciones de exportación de soja; productos derivados de la soja (aceites, harinas, pellets y expellers); maíz; arroz y trigo afectados al Numeral 7, deben declarar las exportaciones de estos bienes efectuadas en cada mes.

Se deberá brindar información sobre la fecha de cumplido de embarque, cantidad exportada, precio de referencia, entre otros.

II. Vencimiento de las presentaciones ante la administración tributaria

Estudio Técnico de Precios de Transferencia

Debe ser presentado anualmente según el cierre del ejercicio fiscal del contribuyente del IRE.

En el ejercicio 2022, excepcionalmente, los contribuyentes del IRE con cierre de ejercicio fiscal al 30/04/2021, 30/06/2021 y 31/12/2021 podrán presentar el ETPT hasta el 31/10/2022.

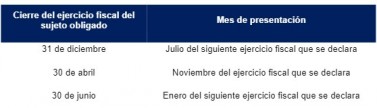

A partir del ejercicio 2023, la presentación del ETPT referente al ejercicio anterior se deberá realizar de acuerdo con lo siguiente:

La SET considerará cumplida la obligación de presentar el ETPT una vez que reciba la confirmación por parte del Profesional Autorizado de Precios de Transferencia inscripto en el Registro (“PAPT”) a través del sistema marangatu utilizando su propia clave de acceso confidencial de usuario. Para el efecto, se tendrá en cuenta la fecha de presentación efectuada por el sujeto obligado.

Pago de la diferencia a favor del fisco por ajustes relacionados a precios de transferencia

En caso de que surjan diferencias a favor del isco a partir de los ajustes expuestos en el ETPT, los contribuyentes deberán presentar una nota en la cual se señale esta situación, adjuntando una declaración proforma.

Excepcionalmente por los ejercicios señalados anteriormente, el plazo para presentar la nota se extiende hasta el 31/10/2022 y el vencimiento para el pago de las referidas diferencias según lo expuesto en el ETPT será hasta el 30/11/2022.

Comunicación de Desvirtuación de la vinculación presuntiva

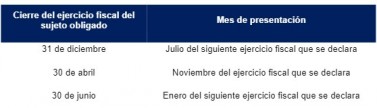

Para desvirtuar la presunción de vinculación entre el contribuyente del IRE y la parte residente en el extranjero, cuando esta se encuentre en un país o jurisdicción de baja o nula tributación, o sea usuaria de zona franca o empresa maquiladora, el contribuyente debe presentar a la SET los documentos dispuestos por la reglamentación dentro de los siguientes plazos:

Excepcionalmente, para los contribuyentes que cuenten con cierre del ejercicio fiscal al 30/04/2021, 30/06/2021, 31/12/2021, 30/04/2022 y 30/06/2022, los documentos referenciados deberán ser presentados ante la SET en los siguientes plazos:

DJI-Numeral 7

El contribuyente debe presentar a la SET mensualmente esta declaración detallando las exportaciones del mes anterior de los bienes sujetos al Numeral 7, incluso en aquellos meses en los que no haya realizado exportaciones.

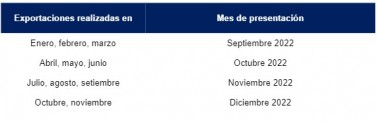

Fechas de vencimientos excepcionales de la obligación de informar las exportaciones de bienes sujetos al numeral 7:

Registro de contratos de compraventa de bienes sujetos al Numeral 7

Se debe completar el formulario de registro dentro de los 15 días hábiles del mes siguiente al de su celebración, actualización, modificación o fijación de precio del contrato respectivo.

Registrado el contrato, se deberá presentar en formato PDF y dentro de los siguientes 5 días corridos, los contratos y actualizaciones debidamente suscritos por las partes en forma manuscrita o mediante firma digital.

Todo ello se debe presentar a través del Sistema de Gestión Tributaria Marangatu, a través de la Clave de Acceso Confidencial de Usuario.

III. Régimen de APAs (determinaciones conjuntas de precios de operaciones internacionales)

Los APAS o ajustes correlativos podrían efectuarse en el marco de los Convenios Para Evitar La Doble Imposición vigentes o futuros que Paraguay celebre.

Artículos

opinión

ver todosNoetinger & Armando

BDO