1. Introducción

A pocos días de comenzado su gobierno, Javier Milei envió al Congreso el Proyecto de Ley “Bases y Puntos de Partida para la Libertad de los Argentinos” (Ley “Ómnibus”).

El proyecto, presentado el 27 de diciembre, contiene un capítulo con medidas fiscales entre las que se encuentran el Régimen de Regularización Excepcional de Obligaciones Tributarias, Aduaneras y de Seguridad Social (moratoria) y el Régimen de Regularización de Activos, comúnmente llamado “blanqueo de capitales” (Sección II, artículo 130 en adelante), cuyos puntos más importantes serán desarrollados a continuación.

2. Moratoria

2.1 Abstract

A modo de resumen, se indica que ya no es requisito la repatriación de activos financieros en el exterior. Exigencia que tanta controversia suscitó en el fuero penal (II); se hace explícita la escisión del Sistema Único de la Seguridad Social (III); y las exclusiones al Régimen se encuentran taxativamente estipuladas en un solo artículo – 116– dejando de lado la posibilidad, que preveía la Ley 27.541, de que los declarados en estado de quiebra, respecto de los cuales no se haya dispuesto la continuidad de la explotación, pudiesen adherir al régimen de moratoria a efectos de la conclusión del proceso falencial, si se cumplían ciertos requisitos (IV).

2.2. Repatriación de activos financieros en el exterior

Se destaca una mayor claridad en los supuestos excluidos de la moratoria. Con anterioridad – Ley 27.562– se exigía a ciertos contribuyentes[1] que poseían activos financieros en el exterior, la repatriación de, al menos, el treinta por ciento (30%) del producido de su realización, directa o indirecta, dentro de los sesenta (60) días desde la adhesión al régimen.

Dicha exigencia suscitó numerosas controversias. Pues ¿qué sucedía en el caso de un contribuyente que había cancelado toda la deuda en forma previa a la entrada en vigencia de la ley 27.562 pero no había repatriado los activos financieros del exterior?

Como abogados en representación de la defensa, el Estudio ha planteado que, en ese caso, la acción penal debía extinguirse pues existía una diferencia notoria entre los pagos regularizados al amparo del régimen de regularización, respecto de los pagos efectuados con anterioridad a la sanción de las leyes de moratoria.

La Cámara Nacional en lo Penal Económico coincidió con nuestra postura. Sostuvo que el requisito de “repatriación de al menos el 30 % del producido” de la realización de los activos financieros situados en el exterior(…) al que se hace referencia por el art. 8 de la ley 27.541 (texto según ley 27.562), se encuentra previsto únicamente respecto de la adhesión al régimen de regularización de deudas establecido por aquella norma con respecto a las obligaciones impagas vencidas con anterioridad al 31/07/2020, pero no así a los fines de la aplicación del beneficio establecido por el art. 10 de la ley 27.541, con la modificación establecida por la ley 27.562, relativo a la extinción de la acción penal derivada de obligaciones que hubieran sido canceladas con anterioridad a la entrada en vigencia de la citada ley modificatoria (…), toda vez que (…) por el art. 8 de la ley 27.541 se establece un régimen de regularización con relación a las obligaciones impagas vencidas al 31/07/2020, relativas a los tributos y a los recursos de la seguridad social cuya aplicación, percepción y fiscalización se encuentre a cargo de la A.F.I.P.-D.G.I., con excepción de los aportes y contribuciones con destino al Sistema Nacional de Obras Sociales y las cuotas con destino al régimen de riesgos de trabajo (…)[2].

Este escollo ha sido zanjado. En la moratoria 2024 las exclusiones al Régimen se encuentran todas previstas en el artículo 116 y no se exige repatriación alguna.

2.3 La escisión del Sistema Único de la Seguridad Social

Las moratorias anteriores – Ley 27.541 y modificaciones de Ley 27.562– excluían las deudas originadas en los aportes y contribuciones con destino a las obras sociales pero contemplaban la posibilidad de la extinción de la acción penal tributaria si las obligaciones eran canceladas con anterioridad a la entrada en vigencia de la ley y se incluían, en ese supuesto – cancelación anterior– las inherentes al Régimen Nacional de Obras Sociales.

Ese contexto generó situaciones confusas como, por ejemplo, cuando el contribuyente se adhería a la moratoria por las deudas vinculadas al Régimen Nacional de la Seguridad Social pero no podía hacer lo mismo respecto al Régimen Nacional de Obras Sociales.

La Cámara Nacional en lo Penal Económico resolvió suspender la acción penal seguida contra un contribuyente imputado por retención indebida presunta de los aportes destinados Sistema Único de la Seguridad Social, que se acogió a una moratoria por las obligaciones relativas al Régimen Nacional de la Seguridad Social, haciendo alusión a que a los fines únicos de evaluar la procedencia de la adhesión al régimen de regularización establecido por la ley 27.541 -texto según ley 27.562- por las obligaciones relativas al Régimen Nacional de la Seguridad Social de aquellos períodos mensuales, resulta procedente analizar el suceso único consistente en la omisión de depositar, en el término establecido, los aportes correspondientes a los distintos subsistemas que conforman el Sistema Único de la Seguridad Social por un mismo período mensual, en función de los distintos conceptos que lo integran[3].

La Cámara destacó que los aportes destinados al Régimen Nacional de Obras Sociales no superaban el monto establecido como condición objetiva de punibilidad y, por eso, una interpretación armoniosa de las disposiciones legales, imponía suspender la causa hasta tanto se cancele totalmente la deuda relativa a los recursos del Régimen Nacional de la Seguridad Social.

Y concluyó: Esto es así pues, tal como se advirtió anteriormente por la presente, por la ley N° 27.541 (tanto por la redacción original como por la disposición modificatoria), se escinde conceptualmente el hecho único consistente en la omisión de ingresar, durante un mismo período mensual, la totalidad de los aportes correspondientes a todos los subsistemas que conforman el Sistema Único de la Seguridad Social, al admitirse la regularización de las obligaciones relativas a los recursos de la seguridad social, y excluirse de aquella regularización a los aportes y contribuciones con destino a las obras sociales, y luego admitirse, por la ley N° 27.562, la extinción de la acción penal derivada de obligaciones entre las que se encuentran las inherentes al Régimen Nacional de Obras Sociales, que hubieran sido canceladas con anterioridad a la entrada en vigencia de la citada ley modificatoria.

En el proyecto de ley 2024, esa escisión se hace explícita. En el artículo 117 se indica que: En el caso de las obligaciones y recursos de la seguridad social, la cancelación total -de contado o mediante plan de facilidades de pago- de los aportes y contribuciones producirá la extinción de la acción penal sin perjuicio que los aportes y contribuciones con destino al Sistema Nacional de Obras Sociales no se encuentren regularizados.

2.4 Exclusiones

El artículo 116 del proyecto de ley establece taxativamente los supuestos excluidos del régimen de moratoria:

a) Los aportes y contribuciones con destino al Sistema Nacional de Obras Sociales, excepto los correspondientes a los de obra social del Régimen Simplificado para Pequeños Contribuyentes (RS).

b) Las deudas por cuotas destinadas a las Aseguradoras de Riesgos del Trabajo (ART).

c) Los aportes y contribuciones con destino al régimen especial de seguridad social para empleados del servicio doméstico y/o el personal de casas particulares.

e) Las cotizaciones correspondientes a los trabajadores en relación de dependencia de sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS).

f) Las cuotas correspondientes al Seguro de Vida Obligatorio.

g) Los aportes y contribuciones mensuales con destino al Registro Nacional de Trabajadores y Empleadores Agrarios (RENATEA).

h) Los tributos y/o multas que surjan como consecuencia de infracciones al artículo 488, Régimen de Equipaje del Código Aduanero, Ley N° 22.415 y sus modificaciones.

i) Los intereses -resarcitorios y/o punitorios-, multas y demás accesorios relacionados con los conceptos precedentes.

j) Los declarados en estado de quiebra, respecto de los cuales no se haya dispuesto la continuidad de la explotación, conforme a lo establecido en la Leyes N° 24.522 y sus modificaciones o 25.284 y sus modificaciones, mientras duren los efectos de dicha declaración.

k) Los condenados por alguno de los delitos previstos en las Leyes N° 22.415 (Código Aduanero) y sus modificaciones, 23.771 y/o 24.769 y sus modificaciones y/o en el Título IX de la Ley 27.430 y sus modificaciones (Régimen Penal Tributario), respecto de los cuales se haya dictado sentencia firme con anterioridad a la fecha de entrada en vigencia del presente régimen, siempre que la condena no estuviere cumplida.

l) Los condenados por delitos comunes, que tengan conexión con el incumplimiento de sus obligaciones tributarias o las de terceros, respecto de los cuales se haya dictado sentencia firme con anterioridad a la fecha de entrada en vigencia del presente régimen, siempre que la condena no estuviere cumplida.

m) Las personas jurídicas en las que, según corresponda, sus socios, administradores, directores, síndicos, miembros del consejo de vigilancia, consejeros o quienes ocupen cargos equivalentes en las mismas, hayan sido condenados con fundamento en las Leyes N° 22.415 (Código Aduanero) y sus modificaciones, 23.771 y/o 24.769 y sus modificaciones y/o en el Título IX de la Ley 27.430 y sus modificaciones (Régimen Penal Tributario), o por delitos comunes que tengan conexión con el incumplimiento de sus obligaciones tributarias o las de terceros, respecto de los cuales se haya dictado sentencia firme con anterioridad a la fecha de entrada en vigencia del presente régimen, siempre que la condena no estuviere cumplida.

La novedad es la introducción de los incisos a) al i). El resto de los supuestos resultan similares a las situaciones de exclusión previstas por el art. 16 de la ley 27.541.

Una diferencia sustancial es que dicha ley preveía la posibilidad de que los declarados en estado de quiebra, respecto de los cuales no se haya dispuesto la continuidad de la explotación, pudiesen adherir al régimen de moratoria a efectos de la conclusión del proceso falencial, si se cumplían ciertos requisitos. Esa posibilidad ya no existe en la moratoria 2024.

2.5 Consideraciones finales

Podría concluirse que el proyecto de moratoria 2024 trae claridad sobre algunos puntos que antes resultaban dudosos y fueron materia de discusión.

Sin dudas, la exclusión del requisito de repatriación de activos financieros situados en el exterior es un punto saliente del nuevo régimen. También se tornarán abstractas las discusiones suscitadas, sobre todo en primera instancia, relativas a la escisión del Sistema Único de la Seguridad Social. Criterio férreamente rechazado por las fiscalías.

La ampliación del espectro de contribuyentes que podrán acogerse a la moratoria traerá aparejada, seguramente, planteos relativos a la extinción de la acción penal como consecuencia de esta ley que, en términos generales, resulta más benigna.

3. Aspectos generales del Régimen de Regularización de Activos

3.1 Sujetos alcanzados y excluidos

La ley establece que podrán adherir todo tipo de sujetos.

Residentes: podrán adherirse las personas humanas, las sucesiones indivisas y los sujetos comprendidos en el artículo 53 de la Ley de Impuesto a las Ganancias (sociedades y fideicomisos) que sean considerados residentes fiscales argentinos al 31 de diciembre de 2023, estén o no inscriptos como contribuyentes ante la AFIP.

No residentes: podrán adherirse todos los sujetos (personas, sociedades o cualquier tipo de ente, contrato o patrimonio de afectación) que no califiquen como residentes fiscales argentinos bajo la Ley de Impuesto a las Ganancias, por sus bienes ubicados en Argentina o por las rentas que hubieran obtenido de fuente argentina.

Personas humanas no residentes que fueron residentes fiscales argentinos: todos aquellos que hubieran sido residentes del país con anterioridad al 31 de diciembre de 2023 y que, a tal fecha, hubieran perdido tal condición, podrán adherirse como si fueran sujetos residentes, en igualdad de derechos y obligaciones que los residentes.

3.2 Plazo de vigencia del Régimen de Regularización de Activos y metodología de adhesión

La ley establece que el plazo para adherirse al blanqueo se extenderá hasta el 30 de noviembre de 2024.

Para incorporarse al régimen, el contribuyente deberá manifestar su deseo de adherirse a la regularización. La fecha en la que se realiza tal manifestación definirá la etapa del régimen aplicable.

En forma posterior a dicho acto, el contribuyente deberá presentar una declaración jurada del Régimen de Regularización de Activos, para la cual existen plazos definidos para cada etapa, que se encuentran estipulados en el artículo 137 de la ley.

La reglamentación de la ley establecerá los requisitos formales de esta declaración jurada, que incluirá la documentación y demás información que deberá ser aportada por el sujeto adherente.

3.3 Etapas del Régimen de Regularización de Activos

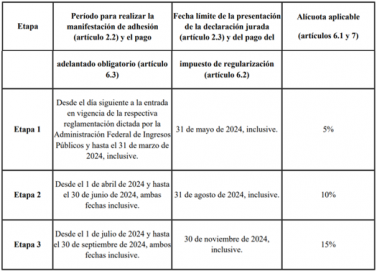

El régimen está dividido en tres etapas. La fecha de la manifestación de adhesión definirá la etapa del régimen aplicable al contribuyente y/o a los bienes que se regularicen. Las etapas tienen la siguiente distribución:

3.4 Bienes alcanzados

Serán objeto del blanqueo todo tipo de bienes (moneda nacional o extranjera, inmuebles, acciones, títulos valores, créditos, etc.), sea que se encuentren en el país como en el exterior.

No podrán ser objetos del régimen los fondos activos o financieros que estuvieran depositados en entidades financieras o agentes de custodia radicados en jurisdicciones o países identificados por el Grupo de Acción Financiera (GAFI) como de “alto riesgo” o “no cooperantes” o, sin estar depositados, se encuentren físicamente ubicadas en tales jurisdicciones.

3.5 Fecha y mecanismos de regularización

La ley establece una fecha de regularización, a los fines de que los sujetos puedan regularizar aquellos activos que fueran de su propiedad o que se encontraran en su posesión, tenencia o guarda, al 31 de diciembre de 2023, inclusive.

Mediante la presentación de la declaración jurada de regularización, se deberán identificar los bienes respecto de los cuales se solicita la aplicación del régimen. Deberá asimismo presentarse documentación correspondiente que acredite la efectiva titularidad y el valor de los bienes regularizados.

La ley establece reglas especiales según de que tipo de activo se trate.

A modo de ejemplo, si se tratase de dinero en efectivo en Argentina, el contribuyente deberá, antes de la fecha límite prevista para la manifestación de adhesión, depositar dicho efectivo en una cuenta especial de “regularización de activos”. Si se tratara de dinero en efectivo en el exterior, deberá ser depositado en una entidad bancaria del exterior y podrá ser transferido a una cuenta especial de “regularización de activos” o una cuenta comitente especial “de regularización de activos”.

3.6 Base imponible. Impuesto especial de regularización

De manera excepcional y únicamente a los fines de este régimen, la base imponible para determinar el impuesto especial de regularización será calculado en dólares estadounidenses. Este impuesto será calculado sobre el total del valor de los bienes regularizados, tanto en Argentina como en el exterior.

Los valores que estén medidos o expresados en pesos argentinos serán convertidos a dólares estadounidenses tomando el tipo de cambio que fije mediante reglamentación el Poder Ejecutivo Nacional. Si los bienes o valuaciones están denominados en una moneda extranjera diferente al dólar, la reglamentación establecerá las relaciones de cambio para convertir dicha moneda extranjera a dólares a efectos del cálculo de la base imponible, tomando como referencia la cotización de la moneda frente al dólar en las diversas plazas del mundo a la fecha de regularización.

La ley constituye un fuerte incentivo para aquellos contribuyentes que posean hasta 100.000 dólares sin declarar, pues permite la posibilidad de regularizar dinero en efectivo, inmuebles, criptomonedas u otros activos financieros por un valor equivalente o menor a tal suma, sin tener que pagar impuestos. Si el monto es mayor, solo se pagará una alícuota sobre el excedente.

La regularización cuenta con un esquema de etapas:

En la etapa 1 -con fecha límite hasta el 31 de mayo de 2024-, para montos superiores a 100.000 dólares estadounidenses, se aplicará una alícuota del 5% sobre el excedente. En la etapa 2 -con fecha límite hasta el 31 de agosto de 2024-, la alícuota alcanza el 10% sobre el excedente. En la etapa 3 -con fecha límite hasta el 30 de noviembre de 2024-, la alícuota alcanza el 15% sobre el excedente.

A los efectos de determinar la alícuota aplicable según la escala anteriormente detallada, se considerarán los bienes regularizados por el contribuyente y aquellos regularizados en la etapa correspondiente o en una etapa anterior por los ascendientes, descendientes y cónyuges. En este caso, todos los sujetos que regularicen podrán computar, proporcionalmente, la franquicia del 0%.

Si un mismo contribuyente quisiera regularizar bienes en más de una etapa del régimen, sobre la base imponible de los bienes que regularicen en las etapas 2 y/o 3, corresponderá aplicar la alícuota del 10% o 15%, respectivamente, sin considerar a tal fin la franquicia del 0%, la cual solo será de aplicación para la primera etapa en la que el contribuyente regularice sus bienes.

3.7 Determinación y pago del impuesto

Los contribuyentes deberán pagar el impuesto especial de regularización al momento de la presentación de la declaración jurada. La falta de pago en término privará de todo efecto jurídico a la manifestación de adhesión al régimen formulada.

Pago adelantado obligatorio: todo contribuyente que realice la manifestación de adherir al régimen deberá ingresar, según las fechas previstas para cada etapa, un pago adelantado no menor al 75% del impuesto especial de regularización.

Si un contribuyente regularizara bienes en más de una etapa, el porcentaje anterior deberá ser tomado respecto de los bienes regularizados en cada etapa.

Pago adelantado defectuoso: Si al presentar la declaración jurada se advierte que el pago adelantado fue inferior al 75% del total del impuesto a ingresar, podrán mantenerse los beneficios del régimen ingresando el saldo pendiente de ingreso por los bienes regularizados en esa etapa incrementado en un 100%.

3.8 Supuestos especiales de exclusión de base imponible y pago del impuesto

La ley contempla un mecanismo especial para que, bajo ciertas circunstancias, la regularización de dinero en efectivo en Argentina o en el exterior, el dinero depositado en cuentas bancarias radicadas en el exterior y los títulos valores depositados en entidades del exterior, queden exentas del pago del impuesto especial.

En este sentido, es necesario su depósito o transferencia en una Cuenta Especial de Regularización de Activos y su permanencia allí hasta el 1 de enero de 2026.

3.9 Bienes registrados a nombre de terceros

La ley contempla la posibilidad de que el contribuyente declare bienes que se encuentren en posesión, anotados, registrados o depositados a nombre de terceros. Será necesario que los terceros no hubieran estado excluidos de solicitar la regularización de dichos bienes bajo el presente régimen.

También existe la posibilidad de realizar la regularización de bienes inmuebles a nombre de terceros cuando el sujeto que regulariza el bien sea una persona humana, sucesión indivisa o un residente en el exterior y cuando el tercero a nombre de quien se encuentra registrado el bien inmueble es un contribuyente en los términos del artículo 53 de la Ley del Impuesto a las Ganancias, que tenga el bien inmueble declarado en su respectiva declaración jurada.

Aquellos contribuyentes que declaren bienes a nombre de terceras personas tendrán la obligación de transferir dichos bienes a su titularidad, dentro del plazo de dos (2) años contados a partir de la fecha de regularización.

3.10 Efectos de la regularización

La regularización de bienes mediante este mecanismo implica la liberación de toda acción civil y por delitos tributarios, cambiarios, aduaneros e infracciones administrativas que pudieran corresponder por el incumplimiento de las obligaciones vinculadas o que tuvieran origen en los bienes, créditos y tenencias que se declaren en el Régimen de Regulación de Activos, en las rentas que estos hubieran generado y en los fondos que se hubieran usado para su adquisición, así como el cobro y la liquidación de las divisas provenientes de la regularización de activos de dichos bienes, créditos y tenencias.

Adicionalmente, contempla efectos y beneficios característicos de una ley de blanqueo, tales como liberación del pago de impuestos que se hubieren omitido ingresar y que tuvieran origen en los bienes declarados (Impuesto a las Ganancias, salidas no documentadas, Impuestos Internos e IVA, etc). También se liberan las obligaciones contempladas en el Aporte Solidario y Extraordinario de la Ley nro. 27605.

Adicionalmente, todos aquellos sujetos que regularicen bienes que poseyeran a la fecha de regularización, sumados a los que declaren en las respectivas declaraciones juradas de los ejercicios finalizados hasta el 31 de diciembre de 2022, inclusive, tendrán los beneficios descriptos en la ley, por cualquier bien o tenencia que hubieren poseído con anterioridad al 31 de diciembre de 2022 y no lo hubieren declarado (esto es comúnmente conocido como “tapón fiscal”).

Si la AFIP detecta cualquier bien o tenencia que fuera de propiedad de los sujetos a la fecha de regularización y que no hubiera sido declarado mediante este régimen ni con anterioridad, se privará de los beneficios descriptos en el párrafo anterior al sujeto que realiza la regularización, pero mantendrá los demás beneficios del presente régimen.

La reglamentación establecerá el umbral mínimo que permitirá dar por decaído tal beneficio cuando se detectaren bienes no declarados ni regularizados bajo el régimen que fueran de propiedad del contribuyente a la fecha de regularización. Dicho umbral no podrá ser inferior al 10% ni superior al 25% del total de los bienes regularizados.

3.11 Sujetos excluidos

Quedan excluidos del régimen los sujetos que, al 30 de noviembre de 2023, inclusive, y a la fecha de entrada en vigor de la ley hayan desempeñado y desempeñen funciones públicas, tales como el presidente y vicepresidente de la Nación, gobernador, vicegobernador, jefe o vicejefe de gobierno de la Ciudad Autónoma de Buenos Aires o intendente municipal; senador o diputado nacional, provincial o de la Ciudad Autónoma de Buenos Aires, o concejal municipal, o Parlamentario del Mercosur; jueces del poder judicial, ministerio público, defensoría del pueblo. Ministros, secretarios y subsecretarios nacionales, provinciales o municipales (incluida la Ciudad de Buenos Aires).

La prohibición abarca también al interventor federal, provincial o municipal, síndico General de la Nación, síndico general adjunto de la Sindicatura General, presidente o auditor general de la Auditoría General; miembro del Consejo de la Magistratura o del jurado de enjuiciamiento; embajadores, cónsules o funcionarios en misión oficial permanente en el exterior. Se encuentra incluido, además, el personal de Fuerzas Armadas, de la Policía Federal Argentina, de la Policía de Seguridad Aeroportuaria, de la Gendarmería Nacional, de la Prefectura Naval Argentina o del Servicio Penitenciario Federal, personal de la Policía provincial, municipal o CABA; rector, decano o secretario de las universidades nacionales, provinciales, municipales, entre otros.

Quedan también excluidos los familiares de los funcionarios públicos, tanto cónyuges como ascendientes, descendientes y ex cónyuges que hubieran sido cónyuges durante el tiempo en el que dichos sujetos se desempeñaron en los cargos detallados.

Asimismo, la ley excluye a sujetos que se encuentren declarados en estado de quiebra o condenados por delitos previstos en el Código Aduanero, leyes 23.771, 24.679 y 24.730 (con sus modificaciones), delitos comunes con incumplimiento de sus obligaciones tributarias o de terceros respecto de los cuales se haya dictado sentencia firme con anterioridad a la vigencia de esta ley.

Además, se encuentra excluido todo aquel sujeto que estuviera procesado por delitos tales como el lavado de activos, estafa, usura, entre otros delitos de carácter patrimonial.

3.12 Consideraciones finales. Diferencias con las anteriores leyes de blanqueo.

El Régimen de Regularización de Activos resulta ser bastante atractivo por su amplitud con respecto a los bienes que abarca, los sujetos que incluye, los costos y los beneficios que otorga. Además, este régimen parecería gozar de mayor seguridad jurídica para los contribuyentes que deseen adherirse.

A diferencia del blanqueo propuesto por el expresidente Mauricio Macri, este régimen permite la posibilidad de regularizar dinero en efectivo, inmuebles, criptomonedas u otros activos financieros por un valor equivalente o menor a USD 100.000 (cien mil dólares) sin pagar impuestos. Adicionalmente, si el contribuyente se excediera de dicho monto, el impuesto a pagar no resulta ser excesivo, pues solo abonará alícuotas de entre el 5% al 15% sobre el excedente (dependiendo en la etapa en que se encuentre).

Otra particularidad es la exclusión de los familiares (cónyuges, ascendientes y descendientes) de los funcionarios públicos que ejercieron cargos hasta el 30 de noviembre de 2023, inclusive, y a la fecha de entrada en vigor del régimen.

A diferencia del blanqueo propuesto por el expresidente Alberto Fernández durante su gobierno, este régimen ya no incluye la figura del “colaborador” en el ámbito de los delitos descriptos en el Régimen Penal Tributario.

Si bien resulta ser un régimen atractivo y muy beneficioso desde varios aspectos, resulta criticable el hecho de que no prevé mayores beneficios a los contribuyentes cumplidores.

Si el proyecto impulsado por el presidente Javier Milei logra construir la confianza necesaria en los contribuyentes, generando un marco de seguridad jurídica que permita la mayor adhesión posible de aquellos sujetos que tienen bienes o dinero sin declarar, el blanqueo generará, sin dudas, resultados positivos en los próximos años.

Citas

[1] Personas humanas o jurídicas que no revistieran la condición de: i) MiPymes, ii) entidades sin fines de lucro y organizaciones comunitarias inscriptas como fundaciones, asociaciones civiles, simples asociaciones y entidades con reconocimiento municipal y que, con domicilio propio y de sus directivos fijado en territorio nacional, no persigan fines de lucro en forma directa o indirecta y desarrollen programas de promoción y protección de derechos o actividades de ayuda social directa, y iii) personas humanas y sucesiones indivisas que sean consideradas pequeños contribuyentes en los términos que determine la Administración Federal de Ingresos Públicos.

[2] CNPE, Sala B, causa nro. 1105/2021, rta. el 1/11/2022.

[3] CNPE, Sala B, causa nro. 1234/2019, rta. el 17/2/2023.

Opinión

BRAGARD

opinión

ver todosPPO Abogados

Kabas & Martorell

Eskenazi Corp

detrás del traje

Nos apoyan