1. Introducción

En el año 2020, el gobierno de Uruguay introdujo una nueva modalidad de asociación público-privada (“APP”) para el desarrollo de infraestructuras públicas: los denominados contratos “CREMAF” (contrato de Construcción, Rehabilitación, Mantenimiento y Financiamiento). En palabras de las nuevas autoridades, los CREMAF son una modalidad similar a los contratos de participación público-privada (“Contratos PPP”), pero más “chica y sencilla”.[1]

Desde el punto de vista del inversor privado y de la estructuración financiera de los proyectos, la mayor novedad de los CREMAF es que el esquema de ingresos del concesionario está basado principalmente en el cobro de certificados irrevocables de pago (“CIP”) emitidos por el concedente durante la fase de construcción. Esto tiene como ventaja que, debido a la naturaleza de título ejecutivo de los CIP, y a la calidad crediticia de su emisor (el Estado, o una entidad garantizada por el Estado o con créditos contra el Estado), el concesionario logra recuperar gran parte de su inversión en la propia fase de construcción del proyecto mediante el descuento del documento.

Este nuevo esquema de pagos al concedente tiene su origen en Latinoamérica en el año 2005 en Perú a través de los denominados “Proyectos Cofinanciados”, experiencia que es tomada por el gobierno uruguayo y a la cual nos referiremos más adelante.

En este trabajo analizaremos las ventajas asociadas a los CREMAF y al esquema de los CIP. A estos efectos, primero haremos referencia a las APP en general, como mecanismo de financiación privada de infraestructura pública; luego, destacaremos los esquemas de ingresos de las diferentes modalidades de APP existentes, con especial énfasis en la llegada de los CREMAF; y finalmente, mencionaremos aspectos que hacen a la ejecutabilidad de los CIP como documento de pago.

2. Las APP como mecanismo de financiación privada de infraestructura pública

La financiación de la infraestructura pública puede tener origen público o privado.

Tiene origen público cuando el Estado acude a la previsión presupuestal, asignando a determinado “inciso” del presupuesto los rubros o fondos necesarios para determinada obra a ser ejecutada por cierta “unidad ejecutora” (por ejemplo, el MTOP). A dichos efectos, el Estado celebra un contrato de obra pública y paga el precio de la misma forma que típicamente se pagan los contratos de construcción comunes, es decir, por avance de obra.[2]

Por otro lado, la financiación tiene origen privado (o “extrapresupuestario”) cuando el Estado, a través de alguna de las modalidades de APP, encomienda a un privado la construcción de una obra de infraestructura, proveyendo este los fondos necesarios para ejecutarla, y como contraprestación le otorga el derecho de gestionarla (o “explotarla”) temporalmente. Este tipo de financiación es aprovechado por gobiernos con restricciones presupuestales, en la medida que la infraestructura la pagan los usuarios (por ejemplo, a través de peajes) y/o el Estado (por ejemplo, a través de pagos por disponibilidad). En este segundo caso, el alivio a las cuentas públicas se logra a través del diferimiento de su afectación.

Los CREMAF que son el objeto de este trabajo, son una nueva modalidad de APP. Con lo cual, ingresan dentro de esta última categoría.

Previo a adentrarnos en la diferenciación entre los CREMAF y las APP, cabe hacer algunas apreciaciones comunes a todas las APP para una mejor comprensión.

Las APP se implementan como contratos de largo plazo (p. ej., de 10, 20 o 30 años) con dos etapas diferenciadas. En la primera etapa, el privado tiene a su cargo la construcción y/o rehabilitación de la nueva infraestructura a su entero costo y sin recibir ninguna contraprestación a cambio, y típicamente dura entre dos y tres años. Para catalogar a la financiación como privada, es determinante que el riesgo de construcción sea asumido significativamente por el privado (por ejemplo, las posibles deficiencias técnicas, encarecimiento de materiales, retrasos en la entrega).[3] Luego, en la etapa de operación del proyecto, el privado tiene a su cargo la gestión de la nueva infraestructura, sea operándola y/o manteniéndola, y así genera sus ingresos suficientes para sufragar los costos de operación, repagar la deuda y obtener un retorno para su inversión.

Otra nota común de las APPs es que el contratista suele ser una sociedad de objetivo exclusivo (que llamaremos “concesionario”), cuyos accionistas son las empresas adjudicatarias de la APP y cuyo único propósito es ejecutar el contrato de APP. El capital inicial para financiar la obra proviene en mayor medida de financiamiento externo y en menor medida de aportes de sus accionistas.

Por último, prácticamente el único activo que tendrá el concesionario, y que será la garantía fundamental de los financiadores externos, son los flujos de ingresos que genere la explotación de la infraestructura, y por ello la importancia de la consideración del esquema de ingresos aplicable en cada caso.

3. Esquemas de Ingresos en las APP en Uruguay y la llegada de los CREMAF

El esquema de generación de ingresos de los concesionarios de APP en Uruguay ha variado en las últimas décadas según la modalidad de APP imperante en cada momento (y que en la actualidad conviven). En este apartado nos referiremos a cada uno de dichas modalidades y esquemas de ingresos, destacando los riesgos asociados a cada uno, hasta llegar a la novedosa modalidad CREMAF y su esquema de CIP.

3.1. Primer esquema: la Ley de Concesiones de Obra Pública y el esquema de tarifas

Cabe aclarar previamente que las asociaciones público-privadas en sentido amplio, como contrato de obra o servicios entre el sector público y el sector privado, existen en Uruguay desde larga data. No obstante, en este trabajo nos referimos a las APP como las conocemos hoy, o sea, como fueron descritas en el capítulo anterior.

En este sentido, el primer marco normativo relativo a las APP es la Ley de Concesiones de Obras Públicas (Ley 15.637) de 28 de setiembre de 1984. Aquí nos referiremos a la modalidad de APP allí prevista como como “Concesión Tradicional”.

Esta Ley de Concesiones de Obras Públicas contiene tan sólo 7 artículos y en su artículo 1° establece que el “Poder Ejecutivo podrá otorgar concesiones para la construcción, conservación y explotación de obras públicas (…), habilitando al concesionario a percibir tarifas de los usuarios de la obra”. Luego, su artículo 2° establece que “Mediando razones de interés público debidamente fundadas, la Autoridad Concedente podrá subvencionar la concesión de obras públicas”.

Podrá notarse, por tanto, que el esquema preponderante de generación de ingresos del concesionario concebido en esta Ley de Concesiones de Obras Públicas es el régimen de cobro de tarifas a los usuarios de la infraestructura. En efecto, la posibilidad de recibir subvenciones públicas (como complemento de las tarifas) está prevista únicamente para casos excepcionales, cuando medien “razones de interés público debidamente fundadas”.

Un claro ejemplo de Concesión Tradicional fue el contrato celebrado entre el Ministerio de Transporte y Obras Públicas con Consorcio del Este S.A. en 1994 para la construcción y operación de una segunda calzada en la Ruta Interbalnearia entre Montevideo y Punta del Este. En este caso, el concesionario generó sus ingresos fundamentalmente a partir del cobro de peajes a los vehículos usuarios de la ruta.

Desde el punto de vista de la estructuración financiera del proyecto, el esquema de cobro de tarifas implica que el concesionario deba financiar la construcción de la nueva infraestructura con préstamos a largo plazo, ya que recién generará ingresos para repagarla una vez que la misma se encuentre finalizada y operando. El plan financiero deberá prever que las tarifas a cobrar sean suficientes para recuperar tanto los costos de construcción como los de operación del proyecto.

El riesgo que conlleva esta modalidad de Concesión Tradicional y su esquema de tarifas es “de demanda” de los usuarios. Siguiendo el ejemplo de una carretera, el riesgo que correría el concesionario (y por ende también sus financiadores) es que el flujo de vehículos que finalmente transiten la ruta resulte menor al proyectado en el plan financiero elaborado al momento de la firma del contrato. Por tanto, el concesionario podría no alcanzar a recaudar un volumen de peajes suficientes para recuperar la inversión.

3.2. Segundo esquema: la Ley de Participación Público-Privada y el esquema de PPD

La segunda modalidad de APP en nuestro país tiene lugar con la sanción de la Ley de Participación Público-Privada (Ley 18.786) de fecha 11 de julio de 2011. El principal objetivo de esta extensa ley de 63 artículos fue consagrar un marco normativo integral y exhaustivo para los contratos de participación público-privada, estableciendo mejor claridad en la distribución de riesgos entre el sector público y el privado y regulando expresamente cláusulas que hacen a la “bancabilidad” de los proyectos. Hasta la fecha[4], el Estado ha adjudicado doce contratos bajo el régimen de PPP relativos a infraestructuras de variada naturaleza: vial, ferroviaria, centros educativos y un recinto penitenciario.

En lo que respecta al esquema de generación de ingresos del concesionario, todos los contratos PPP adjudicados hasta la fecha establecen un mecanismo de pagos por disponibilidad por parte de la Administración (“PPD”). Como lo sugiere su nombre, estos PPD se devengan una vez que la nueva infraestructura se encuentra disponible para su uso, o sea, una vez finalizada la fase de construcción del proyecto.

Desde el punto de vista de la estructuración financiera del proyecto, el esquema de PPD es similar al de las tarifas. El concesionario deberá financiar la construcción de la obra con préstamos a largo plazo ya que recién generará ingresos para repagarla cuando ingrese en la fase de mantenimiento del proyecto y se devenguen los PPD. Del mismo modo, el plan financiero deberá prever que el monto de los PPD sea suficiente para recuperar tanto los costos de construcción como los de mantenimiento del proyecto.

La particularidad del esquema de PPD es que la Administración puede aplicar descuentos a su monto toda vez que la construcción y/o mantenimiento de la nueva infraestructura no cumpla los estándares de calidad exigidos por el contrato PPP. Por lo tanto, el concesionario y sus financiadores corren el riesgo de “cumplimiento del contrato” o de “performance”. Si no se cumple adecuadamente el contrato PPP, y por ende no se alcanzan los estándares de calidad exigidos, el monto de los PPD que finalmente tendrá derecho a cobrar el concesionario podrá no ser suficientes para cubrir el costo de la inversión (y por ende repagar a los financiadores).

3.3. Tercer esquema: los contratos CREMAF y el esquema de CIP

Finalmente, la tercera modalidad de APP, de más reciente data, es la de los llamados contratos CREMAF. Si bien esta modalidad tiene su base normativa en la Ley de Concesiones de Obra Pública, el esquema de pago del precio tiene las particularidades que veremos a continuación.

La modalidad CREMAF surge como respuesta de las nuevas autoridades de gobierno ante lo que se vio como debilidades de la modalidad PPP y con la intención de corregirlas. En palabras de las nuevas autoridades, los contratos CREMAF serían una modalidad “más chica y sencilla” de los contratos PPP, lo que permitiría ahorros en los altos costos de estructuración de los PPP y además que sean financiadas por bancos locales. En este sentido, cabe destacar que los tres CREMAF licitados hasta la fecha referentes a obras viales en la Rutas 5 y 9 prevén un plazo de doce años, mientras que los contratos viales en régimen de PPP preveían un plazo de veinte años.

Con relación a dichos CREMAF licitados hasta la fecha, cabe aclarar que la entidad licitante es Corporación Vial del Uruguay S.A. (“CVU”), que, si bien es una sociedad privada, su capital es estatal. Asimismo, los pagos bajo dichos CREMAF se encuentran garantizados por un fideicomiso compuesto por créditos contra el MTOP, con lo cual, el riesgo crediticio relevante en última instancia es el del Estado.

En cuanto al esquema de ingresos del concesionario, la novedad de los CREMAF es que el concedente paga un porcentaje alto del precio a través de certificados irrevocables de pago (“CIP”) que emite en favor del concesionario durante la fase de construcción, cada vez que este alcanza determinado hito de obra. Los CIP tienen su vencimiento diferido para la etapa de mantenimiento del proyecto y se emiten sin intereses, siendo asimilables en este sentido a un bono soberano cupón cero. Su pago no está condicionado a que se finalicen las obras o incluso que se mantenga vigente el contrato, por lo cual, una vez emitidos, los CIP ya no están sujetos a riesgo construcción alguno.

Cabe mencionar aquí que este esquema de pagos fue inaugurado en Latinoamérica en el año 2005 en Perú a través de los denominados “Proyectos Cofinanciados” con el fin de promover la inversión privada en el desarrollo de infraestructura pública, en un contexto en que dicho país no había alcanzado aún el grado inversor. Parte del éxito de dicha experiencia se explica por el hecho de que los certificados, además de constituir obligaciones irrevocables de pago del Estado, se denominaron en dólares estadounidenses y se emitieron bajo la ley del Estado de Nueva York, lo que llevó a que el gobierno de Perú los reconozca expresamente como deuda soberana (aun cuando desde el punto de vista legal no lo era)[5].

Volviendo al caso de Uruguay, el mecanismo previsto para la emisión de los CIP en el marco de los CREMAF licitados hasta la fecha es el siguiente. Cada vez que el concesionario ejecuta el cien por ciento de las obras de determinada porción o tramo del proyecto previamente acordada entre las partes, la Supervisión de Obra reconoce y acepta dicha obra mediante la emisión de un certificado de cumplimiento de hito de obra (“CCH-O”), el que a su vez da derecho al cobro del CIP. Concretamente, el 70% del valor asociado a cada CCH-O se cobra mediante CIP y el restante 30% mediante el esquema de PPD.

Esto significa que la porción del proyecto que se cobra mediante CIP, una vez obtenidos los mismos, se encuentra exenta de “riesgo construcción” ya que los CIP, como lo sugiere su nombre, representan obligaciones de pago en firme del concedente.

Desde el punto de vista de la estructuración financiera del proyecto, esto permite que el concesionario recupere gran parte de su inversión (la porción que se cobra con CIP) en la propia fase de construcción del proyecto mediante el descuento de dichos documentos con instituciones financieras. Siendo así, el concesionario necesita capital propio (o financiado) para alcanzar el primer CCH-O, y para financiar el 30% restante de cada CCH-O que no está documentado en un CIP.

Este mecanismo de descuento de CIP, a tasas relativamente bajas por tratarse de obligaciones de pago en firme del Estado, se traduce en un importante ahorro en los costos financieros del proyecto si lo comparamos con la Concesión Tradicional y los contratos PPP donde el concesionario se financia con préstamos a largo plazo y con riesgo de demanda o performance asociado.

Esto a su vez redunda en un beneficio al Estado, ya que, debido a este ahorro en los costos financieros del proyecto, los privados estarán dispuestos a ofertar menores precios por la ejecución de las obras. Desde el punto de vista de la carga sobre las cuentas públicas, el esquema de CIP es similar al de PPD ya que si bien los CIP se emiten durante la fase construcción su vencimiento está diferido para la fase de mantenimiento (aunque en un esquema de PPDs, los pagos no se devengan si la obra no está 100% terminada).

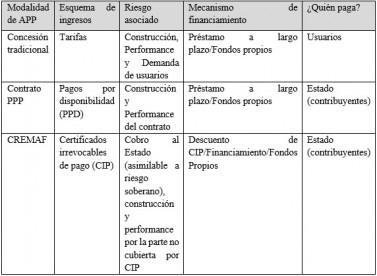

3.4. Resumen comparativo entre las tarifas, los PPD y los CIP

En el siguiente cuadro comparativo esquematizamos las diferencias entre las diferentes modalidades de APP comentadas y su esquema de ingresos asociada.

4. Aspectos procesales de los CIP

4.1. Sobre su naturaleza jurídica

Todo el atractivo de este novedoso esquema de ingresos de los CREMAF, que permiten al concesionario recuperar parte de su inversión en la etapa de construcción del proyecto, se encuentra basado en la seguridad de cobro que brinda el CIP, ya que es este documento el que le permitirá descontarlo con su financiador. A estos efectos, resulta determinante indagar sobre la naturaleza jurídica del CIP.

A los efectos de este estudio tomaremos como referencia el modelo de CIP contenido en los pliegos de licitación publicados por la CVU, para los llamados de contratos CREMAF con relación a las Rutas 5 y 9, en su calidad de concedente y contratante bajo los CREMAF respectivos y de emisor bajo los CIP relacionados.[6]

Yendo a lo que nos ocupa, el tenedor de un documento CIP (que inicialmente será el concesionario y luego probablemente su financiador) tiene la posibilidad de iniciar un juicio ejecutivo en caso de que su emisor, es decir, la CVU, no cumpliera con sus obligaciones de pago insertas en el documento.

No quedan dudas que estamos ante un documento privado emitido por CVU que encuadra dentro del elenco de títulos ejecutivos (art. 353 CGP). Para requerir el cumplimiento de una obligación por el trámite ejecutivo -que se caracteriza por ser un proceso de estructura sumaria- de acuerdo con la normativa procesal, necesariamente debe cumplir con los siguientes requisitos; (i) que contenga obligación de pagar suma de dinero; (ii) que sea líquida o fácilmente liquidable; y (iii) que sea exigible y además constar con certificación de firma o previo a su ejecución, intimar el reconocimiento de firma.[7]

Veamos que todos estos presupuestos se verifican en este caso.

Primero, por cláusula 1 del CIP, el contratante (CVU) se encuentra obligado a abonar suma de dinero (a completarse al momento de su emisión). Según lo visto en los primeros documentos de esta naturaleza que en la práctica se han emitido, surge que el contratante “se obliga, incondicional e irrevocablemente, a pagar al Contratista o adquirente el monto de X USD”. No quedan dudas que el documento prevé la obligación de pagar suma de dinero.

En segundo lugar, también se advierte que la obligación de pago cumple con la exigencia del art.353 del CGP, en la medida que se trata de suma liquida o fácilmente liquidable. Al respecto la doctrina ha señalado que “el concepto de liquidez en nuestro ordenamiento legal es amplio y comprende no sólo aquella obligación cuya cuantía está precisamente determinada sino también aquella cuya cuantía exacta puede ser determinada fácilmente”.[8]

De la cláusula transcripta, se desprende que también se verifica este requisito en el documento CIP.

En tercer lugar, ese monto deviene exigible con fecha determinada a completarse también en el momento de su emisión. En efecto, los primeros documentos que se han emitido establecen los siguiente: “El Contratante a través del Fideicomiso abonará el importe sin más, una vez verificada la Fecha de Vencimiento o la Fecha de Aceleración referida, renunciando expresamente a requerir la presentación de documentación ulterior u otra solicitud para el pago.

Con lo cual, acaecida la “Fecha de Vencimiento”, la obligación de pago devendrá exigible.

Por lo anterior, entendemos que la exigencia de que la obligación sea exigible se verifica. Pues como la dotrina lo señala “exigible es la obligación que no está sujeta a plazo suspensivo, o que sí lo está pero dicho plazo ha vencido (CC, arts. 1433 a 1440), y que no está sujeto a condición suspensiva o que, si lo está, dicha condición se haya cumplido (CC, arts. 1424-1426)”.[9]

En el caso, si bien inicialmente la obligación está supeditada a la “Fecha de vencimiento”, no quedan dudas que será exigible cuando llegue dicha fecha.

En otro orden, no puede dejar de señalarse que, si bien existen obligaciones sinalagmáticas para el concesionario -que por su orden resulta el titular del CIP- esto no obsta a que dicho documento sea calificado como “título ejecutivo”. Sobre el particular, la jurisprudencia concluye precisamente esto: “El tema central gira en torno a la debatida cuestión de la configuración de título ejecutivo en las obligaciones sinalagmáticas, cuando existen obligaciones recíprocas, correlativas o no, y el análisis de si la existencia de alguna de ellas que haya sido incumplida por el ejecutante, afecta la exigibilidad del crédito y perjudica el título”.[10]

Como no puede negarse la configuración de título ejecutivo en los contratos sinalagmáticos por la sola circunstancia de su bilateralidad, al momento de la presentación de la demanda, tenemos que considerar si existió cumplimiento de la obligación por parte del ejecutante. Porque la excepción de contrato no cumplido puede imposibilitar la continuación del trámite ejecutivo. En este sentido, el TAC antes referido ha señalado; “Corresponde analizar cada caso concreto, tanto en lo formal como en lo sustancial, para determinar si la obligación de pagar cantidad líquida se encuentra o no condicionada o supeditada al cumplimiento de obligaciones correlativas excluyentes de la exigibilidad”.

En el caso, el propio documento deja bien en claro que se trata de un documento cuya naturaleza es “irrevocable”. Dicho pago tampoco está condicionado a que la obra haya culminado, sino al cumplimiento del “hito de obra” previsto en el contrato. Y una vez cumplido, CVU es quien librará el CIP correspondiente. Por lo anterior, no existe posibilidad que luego CVU sostenga en etapa de oposición de excepciones que la obligación del concesionario no fue cumplida, en la medida que la propia emisión del CIP presupone su cumplimiento.

Sobre el particular, señala Abala que “si se trata de negocio sinalagmático- queda pendiente la posibilidad de que el demandado oponga la exceptio non adimpleti contractus privando así de eficacia a la exigibilidad de su propia obligación incumplida”.[11] Pero este aspecto no condiciona la naturaleza jurídica del documento, sino que guarda relevancia en la etapa de ejecución del documento. A su vez, Valentin alcanza a la misma conclusión en los siguientes términos; “el requisito de exigibilidad se reduce a la inexistencia o verificación del plazo o condición”, por lo cual considera que el previo cumplimiento de la obligación correlativa constituye un requisito independiente.[12]

En suma, consideramos que todas las exigencias prevista en el art.353 del CGP se cumplen en este caso, pudiendo el acreedor exigir la obligación principal que surge del documento a través del trámite ejecutivo.

4.2.Sobre la ejecutabilidad de los documentos CIP

En cuanto a la ejecutabilidad del documento, por disposición del art. 354 del CGP, se requiere que el documento contenga certificación de firma o en caso de que no, se deberá realizar una diligencia previa de reconocimiento de documento. Para aquellos casos que, al momento de completarse el título ejecutivo, además la firma del representante de CVU fue certificada, previo a la presentación de la demanda se deberá intimar el pago al deudo con plazo de tres días y en la forma indicada por art.354.5 del CGP. Mientras que en los casos que no fue certificada la firma del representante del obligado principal, se deberá realizar una diligencia judicial de reconocimiento, sin que sea necesaria la intimación previa, pues ya habrá tomado conocimiento el deudor.

Cumplida estas exigencias, por estar ante un verdadero título ejecutivo, se podrá requerir judicialmente su cobro mediante un proceso que, a diferencia del proceso ordinario, se caracteriza por su estructura más simple y con la gran ventaja de poder tramitar el proceso, habiendo embargado al obligado principal por el monto adeudado.

5. Conclusión

El esquema de generación de ingresos de los concesionarios de APP en Uruguay ha variado en las últimas décadas según la modalidad de APP imperante en cada momento. La modalidad CREMAF recientemente introducida en el país trae aparejado un nuevo esquema de generación de ingresos basado en los CIP.

Su principal ventaja es que permite al concesionario recuperar gran parte de su inversión en la propia fase de construcción del proyecto, a medida que cobra los CIP, mediante el descuento de los documentos con su financiador. Ello es posible a partir de la naturaleza de título ejecutivo que posee el documento y de la calidad crediticia de su emisor (que comúnmente será una entidad estatal o una entidad garantizada por el Estado o con créditos contra el Estado).

El tiempo dirá si esta modalidad resultó ser “más chica y sencilla” que las PPP y si su esquema beneficioso de CIP permitirá desarrollar las obras pública en tiempos más rápidos y a un menor costo, tal como se lo han propuesto las nuevas autoridades.

Citas

[1]Disponible en: Contratos "Crema", la nueva apuesta del gobierno para las obras viales (elobservador.com.uy).

[2] Delpiazzo Carlos E., “Contratación Administrativa”, U.M., Montevideo, 1999, pág. 272.

[3] Rodríguez-Arana Jaime, “Infraestructuras Públicas”, B de F, Montevideo, 2021, pág. 163.

[4] Marzo 2022.

[5] Disponible en: https://www.aai.com.pe/wp-content/uploads/2018/11/Nota-de-Prensa-Ejemplos-Nueva-Metodologia-11-2018.pdf

[6] Concretamente, se toma como referencia el modelo de CIP publicado al 29 de marzo de 2022.

[7] El Dr. Valentin señala que por título ejecutivo se entiende como “aquella obligación contraída por una o varias personas determinadas y a favor de una o varias personas determinadas, de dar una cantidad de dinero, líquida o fácilmente liquidable, exigible y que conste en alguno de los documentos que menciona el art.353”. VALENTIN Gabriel. “La Reforma del Código General del Proceso”. Pág. 296.

[8] ABAL OLIU Alejandro. “Presupuesto del proceso ejecutivo”. Pág. 163.

[9] Op.cit. VALENTIN Gabriel. Pág. 297.

[10] Sentencia del TAC 5º No 65/2014; Sentencia del TAC 6º No 138/2021.

[11] Op.cit. ABAL OLIU, Alejandro. Pág. 165-168.

[12] Op.cit. VALENTIN Gabriel. Pág. 298 y 299.

Opinión

Aguirre, Saravia & Gebhardt

opinión

ver todosJuztina AI