El crédito pasible de ser convertido en subsidio

Analizaremos seguidamente los lineamientos bajo los cuales el Ministerio de Desarrollo Productivo, mediante su Resolución 491/2020, publicada en el Boletín Oficial el 18/09/2020, ha definido la posibilidad de que los empleadores que hayan accedido al beneficio de crédito a tasa preferencial para el pago de salarios en el marco del Programa ATP, puedan obtener su conversión total o parcial en un subsidio.

Recordamos que el denominado “ATP 5”, que rigió en relación al pago de haberes de agosto de 2020, había definido un crédito a tasa subsidiada del 15% (quince por ciento) para aquellos empleadores con una evolución interanual de su facturación de entre 0 (cero) y 40% (cuarenta por ciento) positivo.

El crédito en cuestión fue equivalente como máximo a la sumatoria del 120% (ciento veinte por ciento) de un salario mínimo vital y móvil por cada trabajador – vale decir, $20.250.- (pesos veinte mil doscientos cincuenta) por cada dependiente que integre la nómina de personal, sin que el crédito total recibido por el empleador pudiera superar la suma de los salarios netos de su nómina de personal al 31 de julio de 2020.

Se encontraba pendiente que el Ministerio de Desarrollo Productivo concretara cuáles eran esas metas de mantenimiento y crecimiento del empleo cuyo cumplimiento por parte de los empleadores permitiría convertir el crédito en un subsidio.

Los períodos trimestrales de evaluación del empleo

Según la norma que comentamos, el crédito a tasa subsidiada puede convertirse en subsidio en forma total o parcial, en la medida que el empleador cumpla con las metas de sostenimiento y/o creación de empleo definidas.

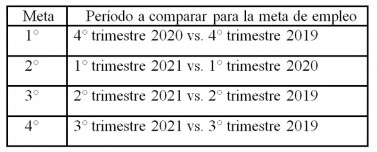

Estas metas de empleo son trimestrales, e implicarán una comparación de los promedios de cada trimestre contra un mismo período comprendido en los años 2019 o 2020, según se expone en el cuadro que sigue. El Ministerio de Desarrollo Productivo evaluará al final de la vida del crédito, el desempeño del empleador del siguiente modo:

Como puede apreciarse, los dos primeros tramos trimestrales implican comparaciones de evolución del empleo de doce meses, mientras que los dos últimos generan comparaciones de evolución del empleo de veinticuatro meses, ya que toman como referencia la performance de la empresa en cuanto al número de dependientes del segundo y tercer trimestres de 2019, comparados con igual trimestre de 2021.

Si el empleador cumple con las metas de empleo que seguidamente desarrollaremos teniendo en cuenta la cantidad de empleados del último trimestre de 2020, y siempre y cuando el empleador cumpla en todo momento con el repago del crédito y demás condiciones establecidas, el crédito se entenderá convertido en subsidio, y será total o parcialmente reintegrado por medio de un Aporte No Reembolsable (ANR) durante el último trimestre de 2021.

A los fines de evaluar la evolución del empleo, sólo se contará como “empleado” a quienes tengan una remuneración bruta igual o superior al salario mínimo, vital y móvil del período correspondiente, declarado ello en el Formulario 931 de la AFIP.

Características y requisitos comunes del sistema de conversión:

- El empleador deberá tener al día la presentación del Formulario 931AFIP.

- Para las presentaciones vencidas antes del acceso al crédito, se tomarán los Formularios 931 AFIP presentados hasta ese momento. Si la empresa hubiera omitido la presentación de algún formulario de los periodos base de cálculo de cumplimiento de las metas, dicho período no computará, promediando únicamente los períodos que cuenten con la presentación del Formulario 931 AFIP.

- No procederá el reintegro si el empleador posee empleados suspendidos durante el año 2021. Por el contrario, en caso de que haya tenido empleados suspendidos en el último trimestre de 2020, no podrá acceder al beneficio por ese trimestre, pero no se invalidarán los reintegros por los restantes.

- El reintegro se efectivizará únicamente si el empleador tuviera la totalidad del crédito pago, no hubiera incurrido en mora superior a treinta días, según lo informado por la entidad bancaria, y no registrara incumplimientos vigentes con el Fondo de Garantías Argentina (FoGAR).

Metas de mantenimiento y creación de empleo según la magnitud del empleador

Las metas de sostenimiento y/o creación de empleo y los beneficios correspondientes varían en función de la cantidad de empleados que tenga el empleador, como promedio, durante el cuarto trimestre de 2020.

En este sentido se definen cuatro categorías de empleadores, siendo las mismas las siguientes:

a) de 1 a 9trabajadores.

b) de 10 a 39trabajadores.

c) de 40 a 199trabajadores.

d) de 200 a 800trabajadores.

Como veremos a continuación, cada nivel de empleador tiene diferentes requisitos para el cálculo de los beneficios del subsidio.

Si el promedio de empleo trimestral resultara un número no entero, se redondeará el promedio hacia el número entero más cercano para realizar la comparación. Si el promedio da un decimal con “,5”, se redondeará hacia arriba.

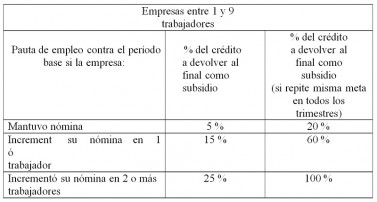

Criterios para los empleadores de entre 1 y 9 empleados

Los empleadores de 1 a 9 trabajadores que, en la comparación entre trimestres, hayan mantenido su nómina, serán beneficiados con el reintegro del equivalente al cinco por ciento (5%) del crédito por cada trimestre en los que hayan mantenido la meta de empleo (contando capital e intereses). Si el empleador mantuvo su nómina en los cuatro trimestres respecto al trimestre base, obtendrá la devolución del veinte por ciento (20%) del crédito, a modo de Aporte no reembolsable “ANR”.

En el caso de los empleadores que hayan incrementado su nómina en un trabajador, serán beneficiadas con el reintegro del quince por ciento (15%) del crédito por cada meta trimestral cumplida. Si la empresa cumpliera con esta performance durante las cuatro comparaciones trimestrales, se le reintegrará el sesenta por ciento (60%) del crédito al final del período.

Por último, si el incremento de empleo es de dos o más trabajadores, estos empleadores serán beneficiados con el reintegro del veinticinco por ciento (25%) del crédito por cada meta trimestral cumplida. De esta manera, si mantienen ese nivel de creación de empleo durante las cuatro comparaciones trimestrales y así llegan al final del esquema, el día 30 de septiembre de 2021, se le reintegrará el cien por ciento del crédito a modo de ANR.

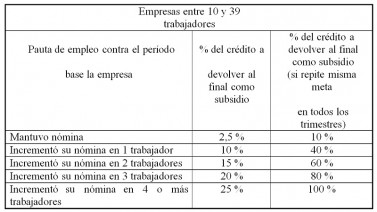

Criterios para empleadores de 10 a 39 empleados

Con la misma lógica del cuadro anterior, presentamos a continuación el aplicable a los empleadores que durante el último trimestre de 2020 presenten un promedio de entre 10 y 39 empleados:

Como puede apreciarse, al incrementarse la magnitud del empleador, la recompensa por el mero mantenimiento del nivel de empleo y/o por la creación de puestos de trabajo es menor. Para lograr la conversión total del crédito en un subsidio al 30 de septiembre de 2021, deberían mantener la creación de cuatro o más puestos de trabajo, durante las cuatro comparaciones trimestrales.

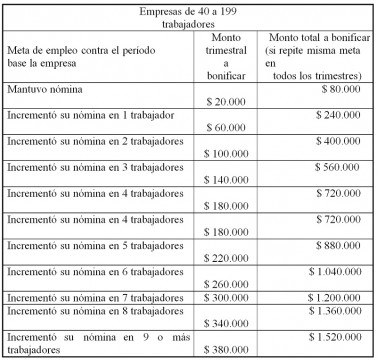

Criterios para empleadores de 40 a 199 empleados

A partir de los 40 empleados, los empleadores ya no son beneficiados con la conversión en subsidio de una parte porcentual de los créditos tomados para el pago de salarios, sino que obtienen una bonificación a aplicar sobre el monto total del mismo según el siguiente esquema:

La norma aclara que más allá de los topes definidos, en ningún caso el monto reintegrado como ANR por cada meta trimestral puede superar lo pagado como cuotas del crédito en el mismo trimestre. Vale decir que las cuotas del crédito obran también como último tope.

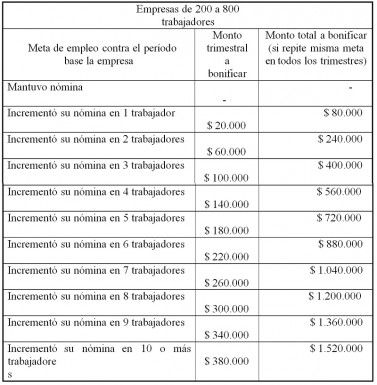

Criterios para empleadores de 200 a 800 empleados

En relación a esta última escala de empleadores el esquema es similar, aunque no hay ya bonificación por el mero mantenimiento de los niveles de empleo:

Valoración

Consideramos positiva la iniciativa oficial de reintegrar total o parcialmente los créditos a tasa subsidiada otorgados para el pago de salarios en el contexto de la grave crisis económica generada por las medidas de aislamiento y distanciamiento social dictadas.

De algún modo el reembolso que obtengan los empleadores será un paliativo de las restricciones antes impuestas para el acceso al beneficio de Salario Complementario, que dejó de ser una opción para todos aquellos que aún en un contexto de graves problemas tuvieron una facturación nominal levemente positiva en su evaluación anual.

El hecho de que el crédito se convierta en subsidio sólo en el último trimestre de 2021, siendo antes exigible el repago del crédito es un elemento cuestionable, habiendo sido preferible en nuestro criterio un esquema de conversión trimestral que pudiese haber aliviado más prontamente las finanzas de los empleadores en crisis.

Opinión

opinión

ver todosResqui Pizarro-Recasens Siches & Asociados.Abogados-Consultores-Agentes de la Propiedad Industrial