Ley 19.874 de 8 de abril de 2020 – Fondo COVID-19, reglamentada por el Decreto 133/020 de 24 de abril de 2020. Dicho impuesto se crea exclusivamente para financiar el Fondo Solidario COVID-19, destinado atender las erogaciones provenientes de la emergencia sanitaria nacional. Se aplicará a los ingresos devengados correspondientes a los meses de abril y mayo de 2020, pudiendo el Poder Ejecutivo prorrogar su aplicación hasta por un período máximo de dos meses.

Hecho generador del impuesto

Se gravará de forma mensual las remuneraciones y prestaciones nominales, en efectivo o en especie, derivadas de servicios personales prestados a:

- El Estado

- Gobiernos Departamentales

- Entes Autónomos y Servicios Descentralizados

- Personas de derecho público no estatal y entidades de propiedad estatal en las que el estado o cualquier entidad pública posea participación mayoritaria, cualquiera sea la naturaleza jurídica de la relación. Se considera participación mayoritaria cuando supera directa o indirectamente el 50% del capital de la entidad o su equivalente.

Sujetos Pasivos:

Serán contribuyentes las personas físicas que obtengan los ingresos en los siguientes casos:

- Trabajadores en relación de dependencia: se grava el mismo monto que se determina para el cálculo de IRPF.

- Prestadores de servicios personales fuera de la relación de dependencia, incluidos los contratos de arrendamiento de obra y de servicios: se grava los ingresos facturados, excluido el IVA.

Queda exceptuado del impuesto, el personal de la salud que participa directa o indirectamente en el proceso asistencial, que a raíz de las tareas que desempeña, está expuesto al contagio del COVID-19.

Determinación del impuesto

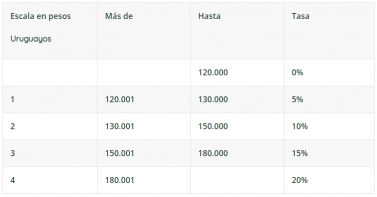

Se aplicarán las siguientes escalas de acuerdo a los ingresos mensuales gravados:

No estarán gravados el sueldo anual complementario, ni de corresponder, el salario vacacional. En ningún caso el impuesto será deducible en la determinación del IRPF.

Quedan excluidos de pagar este impuesto los trabajadores en relación de dependencia cuyo monto de retribuciones y prestaciones líquidas, una vez deducidas las contribuciones especiales a la seguridad social, el aporte al sistema de salud correspondiente, el fondo de reconversión laboral, el IRPF y el impuesto que se crea, sea inferior al mayor de los siguientes montos:

- $ 80.000 (pesos ochenta mil) líquidos mensuales, o

- El líquido mensual resultante del mayor ingreso de la franja anterior.

Se aplica una escalara particular en los siguientes casos:

- Remuneraciones y prestaciones nominales del Presidente, Vicepresidente de la República y demás funcionarios políticos, así como funcionarios públicos que desempeñan tareas en el exterior de la República o representan al país en las Comisiones Binacionales:

Adicional al IASS

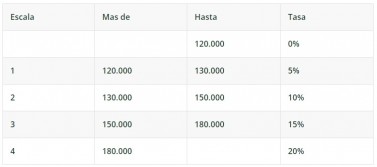

Se crea un adicional al Impuesto a la Asistencia a la Seguridad Social (IASS) que gravará los ingresos correspondientes a las jubilaciones, pensiones, retiros militares y policiales, y prestaciones de pasividad similares, servidos por instituciones públicas, paraestatales y privadas, de acuerdo a la siguiente franja:

En ningún caso el monto una vez deducido el aporte al sistema de salud correspondiente, el IASS, y el impuesto que se crea podrá ser inferior al mayor de los siguientes montos:

- $100.000 (pesos cien mil) líquidos mensuales, o

- El líquido resultante del mayor ingreso de la franja anterior, conforme a la liquidación de una persona física sin dependientes a cargo a efectos de los aportes personales al

FONASA

El producido de este adicional al IASS será destinado íntegramente al Banco de Previsión Social.

Responsables Sustitutos y Agentes de Retención.

Se designa responsables sustitutos del impuesto a las entidades que paguen o acrediten remuneraciones gravadas a trabajadores dependientes y como agentes de retención a las entidades que paguen o acrediten ingresos gravados a prestadores de servicios personales fuera de la relación de dependencia.

Los mismos efectuarán la retención aplicando las tasas y escalas dispuestas anteriormente, sobre el monto total de las remuneraciones o prestaciones mensuales.

El régimen de retenciones libera al contribuyente de la obligación de realizar la liquidación mensual y presentar declaración jurada de dicho impuesto.

Los responsables tienen la obligación de:

- Verter dichos importes al BPS al mes siguiente de haberse devengado los ingresos gravados de acuerdo al cuadro de vencimientos de la Resolución 4310/2019

- Remitir una planilla en BPS para cada mes de cargo con el detalle de los trabajadores dependientes y no dependientes a quienes se les retuvo el impuesto. Se detalla dicho procedimiento en el Comunicado 16/2020 del BPS.

Cuando la entidad empleadora goce de inmunidad prevista por la Ley 13.774 de 17/10/69 referida a misiones diplomáticas, la obligación tributaria estará a cargo del propio contribuyente.

Será responsable sustituto del Adicional IASS toda entidad residente en la República, pública o privada, que paguen o acrediten jubilaciones, pensiones y prestaciones de pasividad de similar naturaleza a contribuyentes de IASS.

La resolución 741/2020 de la DGI establece que los responsables del Adicional al IASS deben declarar mensualmente el importe total de las retenciones de dicho impuesto en los mismos plazos y condiciones que las retenciones del IASS.

Los agentes de retención tienen la obligación de:

- Emitir resguardos a los contribuyentes por los montos que se les retiene o percibe en cada ocasión en el caso de trabajadores fuera de la relación de dependencia. En el caso de trabajadores en la relación de dependencia el recibo de sueldos tiene la calidad de resguardo.

- Presentar declaración Jurada de las retenciones efectuadas, según disponga la DGI.

A los efectos de las retenciones de las pensiones alimenticias que tienen su base de cálculo en las remuneraciones o prestaciones líquidas, este impuesto no será tomado en cuenta para la misma.

Contribuyentes

Los contribuyentes de este impuesto pagarán a la DGI al mes siguiente de devengados los ingresos gravados, según el cuadro de vencimientos establecido en la Res. 4310/2019, debiendo también declarar el impuesto en aquellos casos en los que sea requerido.

Por Mercedes Cortabarría

Opinión

opinión

ver todosFores

Casanova Abogados