La norma fiscal uruguaya ofrece al empresario extranjero, los mismos incentivos y beneficios por inversiones que al empresario local. Este régimen de beneficios fiscales aplica para inversiones en Uruguay, cuya promoción y protección se declaran de interés nacional de acuerdo a la Ley Nº 16.906.

Si bien, no existe un importe mínimo o tope de inversión para obtener beneficios fiscales, los proyectos de inversión presentados por las empresas o inversores ante la Comisión de Aplicación de la Ley de Inversiones (COMAP), están sujetos a su aceptación o modificaciones, de acuerdo a los criterios que consideren pertinentes, dependiendo de las particularidades de cada proyecto.

Esta Ley realiza una clasificación de los estímulos fiscales reglamentados en dos grupos: los de orden general para toda inversión (automático) y los asociados a inversiones específicas.

Régimen Automático de exoneración por inversión:

Los contribuyentes del Impuesto a las Rentas de las Actividades Económicas (IRAE) y los contribuyentes del Impuesto a la Enajenación de Bienes Agropecuarios (IMEBA), que realicen actividades industriales o agropecuarias, serán beneficiarios de forma automática sobre inversiones en:

Bienes destinados directamente al ciclo productivo (maquinas industriales, instalaciones industriales, máquinas agrícolas y vehículos utilitarios).

Equipos para el procesamiento electrónico de datos y todos los bienes necesarios para el funcionamiento de éstos.

Régimen de inversión especifica – Proyectos de inversión promovidos:

Este régimen está reglamentado actualmente por el Decreto Nº 02/2012, que tiene vigencia hasta el 25 Oct 2018, y el Decreto Nº 143/018, que modifica y extiende los beneficios sobre proyectos de inversión que sean declarados “promovidos” por el Poder Ejecutivo.

El Decreto del 2018, base de nuestro análisis, genera modificaciones positivas en los beneficios, tales como: mayor ponderación en la Matriz de indicadores, habilita un plazo de suspensión de los beneficios, incrementa tope para empresas nuevas, y otros que detallaremos en los cuadros expuestos más adelante.

Los sectores beneficiados son: industriales, agroindustriales, turísticos, comerciales y de servicios en general.

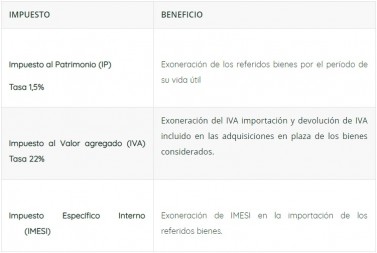

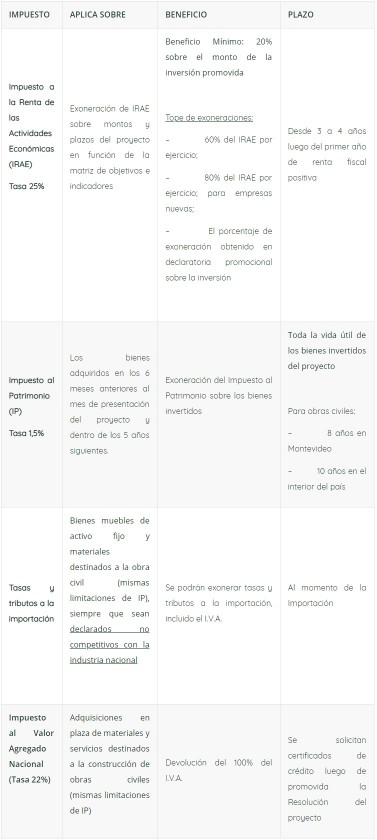

Las empresas que califiquen podrán autofinanciarse mediante la exoneración de los siguientes impuestos:

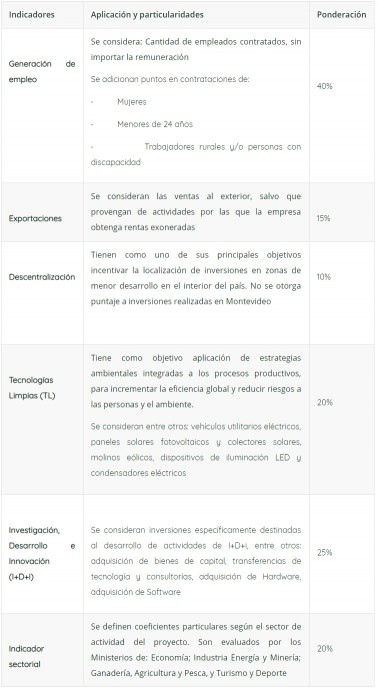

El sistema de cálculo del beneficio obtenido para IRAE, se determina utilizando una Matriz que combina indicadores ponderados, asignando particularidades específicas a efectos de obtener un puntaje. El puntaje mínimo requerido varía en función del proyecto de inversión.

A continuación se incluye cuadro con Indicadores de la Matriz y aspectos a considerar:

Notas:

- Existe un puntaje mínimo para cada indicador y para la suma ponderada de los indicadores.

- Este decreto en particular, brinda un incentivo especial estableciendo las ponderaciones sobre indicadores en 130%, lo que permite ampliar los beneficios.

- Los proyectos que sean presentados hasta el 28 Feb 2019, podrán contar con un 10% de beneficio adicional sobre el porcentaje resultante de la Matriz de indicadores a efectos de la exoneración de IRAE, sujeto a un mínimo de inversión antes de Dic 2018.

Los Proyectos de Inversión que pretendan obtener los beneficios mencionados, deberán presentarse ante la COMAP, de acuerdo a los criterios del Decreto Nº 143/018 y la reglamentación especificada para cada tipo de proyecto.

Opinión

Fores

opinión

ver todosEstudio Garrido Abogados

Cassagne Abogados

Ojam IP