Durante el 2021 se efectuaron varias modificaciones legislativas en materia del impuesto a las ganancias: con la Ley N° 27617 (B.O. 21/04/2021) se establecieron algunos cambios en lo que concierne a la tributación de cuarta categoría, especialmente con impacto en las relaciones de empleo; y, con la Ley N°27630 (B.O. 16/06/2021), se dispusieron modificaciones para tributación empresaria.

En este artículo me ocuparé únicamente de la Ley N°27630 y de las dudas y certezas que nos ha dejado en el camino.

Cabe recordar que, por efecto de la reforma tributaria introducida por la Ley N°27430 (B.O. 29/12/2017), la alícuota corporativa para los ejercicios 2018 y el 2019 fue del 30% y, a partir del ejercicio 2020, se preveía que fuese del 25%. No obstante, con la Ley N°27541 (B.O. 23/12/2019) de emergencia pública, se suspendió la aplicación de la alícuota del 25% por un año, lo que haría que desde el 2021, la alícuota fuese del 25%.

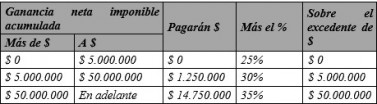

De cara a ello, con la Ley N°27630 se sustituyó -con efecto para los ejercicios fiscales iniciados a partir del 1° de enero de 2021, inclusive- la alícuota fija corporativa, por una escala progresiva que, por supuesto, dejará a muchas empresas afuera de la alícuota del 25%:

Según lo establece la Ley N°27630: (i) los montos previstos en la escala se ajustarán anualmente, a partir del 1 de enero de 2022, considerando la variación anual del Índice de Precios al Consumidor (IPC) que suministre el Instituto Nacional de Estadística y Censos (INDEC), correspondiente al mes de octubre del año anterior al del ajuste, respecto del mismo mes del año anterior; (ii) los montos determinados por aplicación del mecanismo de actualización descripto resultarán de aplicación para los ejercicios fiscales que se inicien con posterioridad a cada actualización. Es decir, recién a partir del 2023 la escala aplicable podría ser otra.

En relación con la retención aplicable al momento de la distribución de dividendos o utilidades a personas humanas residentes en el país y beneficiarios del exterior, la Ley N°27630 estableció que la alícuota siempre será del 7%, sin importar la alícuota a la que quede sujeta la empresa.

A tales efectos, la Ley N°27630 sustituyó el primer párrafo del artículo 193 de la Ley del Impuesto a las Ganancias (t.o. por Decreto N°824/2019), por el siguiente:

“Artículo 193: Lo dispuesto en el segundo párrafo del inciso b) del artículo 73 y en el artículo 97 resultará de aplicación en la medida en que la ganancia de los sujetos a que hacen referencia los incisos a) y b) del artículo 73 esté alcanzada por la escala allí indicada, siendo aplicables las alícuotas del siete por ciento (7%) y del treinta por ciento (30%), respectivamente, durante los tres (3) períodos fiscales contados a partir del que inicia desde el 1° de enero de 2018, inclusive, cualquiera sea el período fiscal en el que tales dividendos o utilidades sean puestos a disposición.”

Sin embargo, nada se modificó respecto del segundo párrafo del artículo 193 de la Ley del Impuesto a las Ganancias (t.o. por Decreto N°824/2019) que establece que:

“(…) En el caso de ganancias distribuidas que se hubieren generado en períodos fiscales respecto de los cuales la entidad pagadora resultó alcanzada a la alícuota del TREINTA Y CINCO POR CIENTO (35%), no corresponderá el ingreso del impuesto o la retención respecto de los dividendos o utilidades, según corresponda. (…)”

Si bien ese párrafo fue introducido como norma de coordinación por la Ley N°27430 para referirse a los ejercicios anteriores a 2018 en los cuales las empresas quedaron sujetas a la alícuota del 35%, lo cierto es que el legislador no lo ha modificado con la Ley N°27630 y es claro que muchas empresas quedarán, a partir del 2021, alcanzadas por la alícuota del 35%.

Por ello, la duda que nos deja esto es si, sobre la base de la literalidad de la norma, las empresas que queden alcanzadas por la alícuota del 35% según la escala, podrán valerse de esa norma para no efectuar la retención sobre dividendos y utilidades. Cabe recordar que, conforme lo ha dicho en reiteradas oportunidades la Corte Suprema de Justicia de la Nación, la fuente inicial de interpretación es la letra de la ley (Fallos: 312:2078; 321:1434; 326:4515; entre otros) y la inconsecuencia o falta de previsión del legislador no se supone (Fallos: 306:721; 307:518; 319:2249; entre otros).

En paralelo, en torno a otro punto clave en la tributación empresaria como lo es la aplicación del ajuste por inflación, recordamos que, de conformidad con la normativa vigente, el ajuste procede a partir de los ejercicios iniciados el 1° de enero de 2018, si en el ejercicio fiscal correspondiente se verifica un porcentaje de variación del IPC, acumulado en los 36 meses anteriores al cierre del ejercicio que se liquida, superior al 100% (cabe recordar que, para los primeros 3 ejercicios desde restablecimiento de su vigencia, se dispuso con una norma transitoria especial).

El cómputo del ajuste por inflación positivo o negativo -según sea el caso- fue diferido durante los primeros 3 ejercicios de aplicación: (i) la Ley N° Ley 27468 estableció que para los primeros 3 ejercicios de aplicación, el ajuste por inflación positivo o negativo -según sea el caso-, debía imputarse un 1/3 en ese período fiscal y los 2/3 restantes, en partes iguales, en los 2 períodos fiscales inmediatos siguientes; (ii) luego, la Ley N°27541 estableció que el ajuste por inflación correspondiente al primer y segundo ejercicio iniciado a partir del 1° de enero de 2019, debería imputarse 1/6 en ese período fiscal y los cinco sextos 5/6 restantes, en partes iguales, en los 5 períodos fiscales inmediatos siguientes.

Ahora buen, habiendo ya transcurrido los 3 primeros ejercicios desde el restablecimiento del ajuste por inflación en los términos antes expuestos, el cómputo del ajuste en el ejercicio 2021 ya podría hacerse de manera integral, sin diferimiento alguno.

Ante ello, en el Dictamen de Mayoría de la Comisión de Presupuesto y Hacienda de la Cámara de Diputados en torno al Proyecto de Ley de Presupuesto 2022[1] se proponía introducir un artículo que dispusiera que el ajuste por inflación correspondiente al primer y segundo ejercicio iniciado a partir del 1º de enero de 2021, se imputase 1/3 en ese período fiscal y los 2/3 restantes, en partes iguales, en los 2 períodos fiscales inmediatos siguientes.

No obstante, el Proyecto de Ley de Presupuesto 2022 fue rechazado en la Cámara de Diputados y, por lo tanto, salvo que en lo que queda del año surja una nueva modificación legislativa, el ajuste por inflación que corresponda para el año 2021 podrá imputarse íntegramente en el ejercicio, sin diferimiento alguno.

En relación con el impuesto sobre los bienes personales para residentes argentinos, recordamos que la Ley N°27541 delegó en el Poder Ejecutivo Nacional (PEN) hasta el 31 de diciembre de 2020, la facultad de fijar alícuotas diferenciales superiores hasta 100% sobre la tasa máxima prevista para bienes en el país, para gravar los bienes situados en el exterior, y de disminuirla, para el caso de activos financieros situados en el exterior, en caso de verificarse la repatriación del producido de su realización. Dicha facultad fue ejercida por el PEN a través del Decreto N°99/2019 (B.O. 28/12/2019).

Ahora bien, la duda que se plantea al respecto es si para el año 2021 continúan rigiendo las alícuotas diferenciales establecidas por el PEN o si, por el contrario, debe interpretarse que la delegación legislativa perdió vigencia y, por ello, la norma dictada como consecuencia del ejercicio de esa facultad delegada debe seguir la misma suerte.

Durante el año y ante el acaecimiento del vencimiento de los anticipos del impuesto, el Consejo Profesional de Ciencias Económicas de la CABA[2], planteó a la Administración Federal de Ingresos Públicos (AFIP) la siguiente inquietud:

“Cálculo de los anticipos del Impuesto sobre los Bienes Personales, que muestra el “Sistema de Cuentas Tributarias”

Son calculados en exceso sobre las disposiciones de la Ley N° 27.541 —que facultaban al Poder Ejecutivo a establecer alícuotas incrementales hasta el 31/12/2020— para gravar bienes situados en el exterior que no cumplieran con el objetivo de repatriación establecido en la norma. En el mencionado “Sistema de Cuentas Tributarias”, se muestran los anticipos para el Período Fiscal 2021 calculados sobre la base del impuesto determinado en 2020 (es decir con los bienes situados en el exterior gravados a la alícuota incrementada) siendo que al 31/12/2021, conforme a las disposiciones de la ley, debiera aplicarse la escala general del artículo 25 de la Ley de Bienes Personales, sin diferenciar el lugar de ubicación de los bienes.”

Frente a ello, la AFIP respondió escuetamente que “Al respecto, se informa que los anticipos correspondientes al período fiscal 2021, están calculados conforme a la RG 2151.”

Para intentar poner coto a esta cuestión, en el Proyecto de Ley de Presupuesto 2022 enviado por el PEN al Congreso de la Nación se proponía extender la vigencia de la facultad del PEN para establecer alícuotas diferenciadas para bienes situados en el exterior “durante la vigencia del presente gravamen”.

No obstante, tal como se mencionó, el Proyecto de Ley de Presupuesto 2022 quedó trunco por haber sido rechazado en la Cámara de Diputados, por lo que las modificaciones legislativas en esta materia acarreadas en ese mismo proyecto siguieron la misma suerte. Por lo tanto, restará ahora ver qué posición adoptará la AFIP al respecto. Desde ya que, si el criterio a seguir es el de continuar con la aplicación de alícuotas diferenciadas, muchos contribuyentes se aventurarán a un litigio para controvertir esa postura.

Finalmente, quedará por ver este año si la Cámara de Diputados aprueba el proyecto que prevé incremento del mínimo no imponible del impuesto sobre los bienes personales (de $2.000.000 a $6.000.000; y, de $18.000.000 a $30.000.000 para inmuebles destinados a casa-habitación), que ya cuenta con media sanción del Senado.

Citas

[1] https://www4.hcdn.gob.ar/dependencias/dcomisiones/periodo-139/139-1.pdf

[2] https://www.consejo.org.ar/noticias/2021/respuesta-afip-reporte-inconvenientes-sistemicos-250821

Opinión

Aguirre, Saravia & Gebhardt

opinión

ver todosJuztina AI