I. Introducción

Las compraventas internacionales que involucran partes con establecimientos en dos o más países dan lugar a operaciones de importación y exportación.[1] Estas operaciones de comercio internacional conllevan, además de los riesgos típicos de toda contratación internacional,[2] ciertos riesgos adicionales, propios de las compraventas internacionales de mercaderías. En estos contratos, la principal obligación del exportador es entregar la mercadería, mientras que la principal obligación del importador es pagar el precio. El exportador está interesado en que el comprador pague el precio en el plazo acordado, y el importador no querrá pagar hasta que, por lo menos, tenga certeza de que la mercadería ha sido embarcada y tenga en su poder los documentos representativos de la misma.[3] Existen distintos mecanismos para neutralizar estos riesgos. Uno de ellos es la regulación de la obligación de pago en el contrato. La forma de determinar cuál es el medio de pago más apropiado para cada caso dependerá en gran medida de la confianza que exista entre las partes, pues no se tomarán los mismos recaudos entre sociedades de un mismo grupo que entre dos empresas que nunca interactuaron entre sí.[4]

Este artículo examina la carta de crédito comercial como mecanismo de pago en las operaciones de comercio internacional. No se pretende realizar un análisis exhaustivo del instrumento, sino brindar al abogado practicante la información necesaria para evaluar la conveniencia de recomendar a sus clientes la utilización de cartas de crédito como medio de pago en sus contratos. La Parte II define a la carta de crédito, describe su estructura e identifica a los sujetos involucrados en su operatoria. La Parte III detalla el derecho aplicable a los créditos documentarios. En la Parte IV se abordan los principios de independencia y de cumplimiento formal de las cartas de crédito. La Parte V desarrolla la problemática planteada por el COVID-19 y la declaración de fuerza mayor en el contexto de los créditos documentarios. Finalmente, la Parte VI analiza la posibilidad de digitalización de toda la operatoria de las cartas de crédito.

II. La carta de crédito comercial

La carta de crédito comercial o crédito documentario regula la forma de pago del precio de la mercadería objeto del contrato.[5] Es un compromiso firme de pago asumido por un banco—denominado “banco emisor”—frente al vendedor/exportador—denominado “beneficiario”—por cuenta del cliente del emisor—el comprador/importador, denominado “ordenante”—contra la entrega por parte del beneficiario de determinados documentos especificados por el ordenante en la carta de crédito.[6]

Este instrumento asegura al exportador el pago del precio por parte del banco emisor, y permite al importador tener la certeza de que el pago solamente se hará una vez recibidos los documentos representativos de la mercadería.[7] La carta de crédito se incorpora entonces como un eslabón adicional en la relación contractual entre importador y exportador, trasladando la confianza sobre el cumplimiento de las obligaciones de las partes a una entidad financiera.

1. Estructura y Sujetos Intervinientes

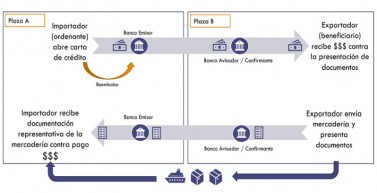

Conforme surge de la definición proporcionada en el apartado anterior, son varios los sujetos que intervienen en la operatoria de la carta de crédito.

Una vez que el importador y exportador han acordado en su contrato comercial la utilización de la carta de crédito como medio de pago, el comprador (ordenante) se dirigirá a una institución bancaria de su plaza (banco emisor) y solicitará la apertura del instrumento por un monto suficiente para saldar la operación base a favor del vendedor. Aquí lo que esencialmente hace el ordenante es solicitar al banco emisor que asuma una obligación de pago de la mercadería vendida frente al vendedor (beneficiario), contra la entrega de determinados documentos. Estos documentos suelen incluir la factura comercial, póliza de seguro, certificado de origen, y conocimiento de embarque u otros documentos de transporte que confieren la titularidad de las mercaderías al comprador. El banco emisor analiza la solicitud, que puede ser con provisión de fondos o sin ella,[8] y en base a ello instrumenta la carta de crédito. La relación jurídica entre el ordenante y el banco emisor se regirá por el contrato de facilidad de productos financieros que exista entre ambos, el que a su vez fijará los términos y plazos para el reembolso del dinero al banco.[9] La obligación que asume el banco frente al beneficiario es la de principal pagador,[10] y en ello se distingue claramente de la carta de crédito stand-by.

A los fines de realizar el pago y procurarse los documentos, el banco emisor en general utilizará los servicios de otro banco de la plaza del beneficiario. Este segundo banco puede intervenir de dos maneras. O bien puede actuar como banco corresponsal o avisador, esto es, limitarse únicamente a comunicar al beneficiario sobre la apertura de la carta de crédito a su favor e intermediar en la recepción y envío de los documentos.[11] O bien puede confirmar la carta de crédito y asumir una obligación adicional de pago como principal pagador frente al beneficiario. En este caso, las obligaciones del banco confirmador se equiparán a las del banco emisor.[12] Este es el mejor escenario para el beneficiario, pues allí tendrá a tres obligados directos al pago, dos bajo la carta de crédito (el banco emisor y el confirmador, respectivamente), y uno bajo el contrato comercial (comprador).

Del lado del vendedor, una vez que se le notifica sobre la apertura de la carta de crédito, éste despachará la mercadería y luego presentará los documentos listados en la carta de crédito para su cobro al banco. El banco revisará la presentación para determinar si cumple con los requisitos previstos por el ordenante en la carta de crédito, es decir, si el beneficiario ha hecho una “presentación conforme”.[13] Esto incluye no sólo que los documentos sean exactamente los que se listan en la carta de crédito, sino también que sean presentados dentro de su plazo de vigencia. Si el banco determina que la presentación del beneficiario no es conforme, puede negarse a pagar. De ser así, debe notificarlo de inmediato al beneficiario. En general los bancos darán al beneficiario la posibilidad de rectificar, pero no están obligados a hacerlo.[14] Por el contrario, si el banco resuelve que la presentación es conforme, debe pagar.

Por medio de la intervención de los bancos, el pago del precio y la entrega de documentos representativos de la titularidad de la mercadería ocurre en simultáneo. Cualquier incertidumbre o desconfianza entre las partes se desvanece, y los riesgos propios de toda compraventa internacional se neutralizan.[15]

III. El derecho aplicable a la carta de crédito: UCP 600

Las Reglas y Usos Uniformes relativos a Créditos Documentarios (“UCP”, por sus siglas en inglés) constituyen el principal marco normativo de los créditos documentarios. Se trata de una recopilación o codificación de usos bancarios en materia de cartas de crédito que realiza la Cámara de Comercio Internacional (“CCI”) desde el año 1933. Su versión más reciente, la “UCP 600”, rige desde el año 2007. La UCP 600 no sustituye a la ley que rige una operación de carta de crédito, sino que la complementa. Asimismo, no es obligatoria o vinculante per se. Ello dependerá de si la carta de crédito establece específicamente que la misma se rige por estas reglas.[16] En la práctica, virtualmente todos los bancos han incorporado en sus formularios de crédito documentario cláusulas que disponen la aplicación de la UCP 600, por lo que su aceptación y utilización es prácticamente universal.[17] De aquí que también sean una herramienta de lectura obligatoria para todos los que deban trabajar con estos instrumentos.

IV. Principios fundamentales de la carta de crédito

La eficacia de la carta de crédito y su éxito como instrumento del comercio internacional dependen de dos principios fundamentales: el principio de independencia y el principio documentario o de cumplimiento formal.[18]

1. Principio de independencia

El punto de partida radica en la distinción de las relaciones jurídicas creadas por la carta de crédito entre ordenante-banco-beneficiario, y la relación jurídica creada entre ordenante y beneficiario bajo el contrato comercial subyacente.[19] La carta de crédito y los vínculos jurídicos creados por ella son independientes de la operación de venta subyacente o de cualquier otra relación entre el ordenante, el banco emisor y el beneficiario. A su vez, la carta de crédito crea y define la relación jurídica entre el banco emisor y el beneficiario.[20]

A los fines de procurarse el pago, el beneficiario debe presentar los documentos especificados en la carta de crédito. Si la presentación es conforme, el banco emisor está obligado a cumplir. No se espera que el banco emisor investigue si el vendedor ha cumplido realmente con sus obligaciones bajo el contrato comercial, puesto que su obligación de pago bajo la carta de crédito es independiente de aquél. Ello incluye cualquier tipo de reclamación o disputa entre comprador y vendedor bajo el contrato comercial, por ejemplo, enmiendas, incumplimientos en la cantidad o calidad de la mercadería, etcétera.[21] Todas estas cuestiones, de presentarse, no involucran al banco y deben ser dirimidas entre comprador y vendedor ante la vía judicial o arbitral acordada en el contrato comercial.

Este principio tiene las siguientes consecuencias prácticas. La obligación de pago del banco no está sujeta a reclamaciones u excepciones derivadas del contrato comercial entre el ordenante y el beneficiario. Desde el lado del vendedor, la vía más sencilla para el cobro siempre será la presentación conforme de la documentación al banco. Sin embargo, ello no significa que el cobro mediante la carta de crédito sea la última palabra entre comprador y vendedor. Si el comprador entiende que ha habido algún incumplimiento por parte del vendedor bajo el contrato comercial, éste aún puede demandarlo por la vía jurisdiccional prevista en el contrato, y pese a haberse efectuado el pago, obtener igualmente una indemnización por daños y perjuicios.[22]

2. Principio de cumplimiento estricto o formal

Las cartas de crédito son transacciones documentales. Los bancos tratan con documentos, no con servicios o bienes.[23] El beneficiario debe presentar al banco exactamente los documentos especificados en la carta de crédito, y si la presentación es conforme, el banco emisor debe pagar. Caso contrario, el banco rechaza el pago y no debe dar razones del rechazo más que el hecho de que la presentación no es conforme. El banco simplemente controla que los documentos tengan una “apariencia de estar en orden”.[24] Como experto técnico documental y financiero, realiza un control formal de la presentación y no asume ninguna responsabilidad sobre la forma, suficiencia, exactitud, autenticidad, falsedad, validez o demás cuestiones relativas a los documentos y la información que los mismos contengan.[25] Este principio garantiza que las cartas de crédito sean un mecanismo de pago confiable y eficaz en las operaciones de comercio internacional.

V. COVID-19: ¿Fuerza Mayor?

Con el advenimiento del COVID-19, los bancos de varios países comenzaron a preguntarse si el COVID-19 podía considerarse una interrupción de su actividad o un acontecimiento fuera de su control, configurando una causal de fuerza mayor en los términos del artículo 36 de la UCP 600.[26]

Frente a ello, el 7 de abril de 2020, la CCI emitió un Guidance Paper[27] en el cual indicó que incluso en aquellos casos en los que una transacción financiera se sometiera a las reglas uniformes de la CCI, la determinación sobre si el COVID-19 constituye o no una causal de fuerza mayor dependerá de lo que disponga un juez competente, o un gobierno o una autoridad reguladora mediante el dictado leyes u otras normas administrativas en la materia. Sin embargo, señaló que los bancos, pese a tener una capacidad o personal reducidos, en general continuaron abiertos al público.[28] Esta reflexión de la CCI da lugar al argumento de que el COVID-19 no ha provocado una “interrupción” total de las actividades del banco, difícilmente configurando una causal de fuerza mayor. No obstante, y como bien señala la CCI, no pueden realizarse generalizaciones al respecto, de modo que cada caso concreto deberá evaluarse individualmente.

VI. Cartas de crédito 2.0: ¿Es posible su digitalización?

Con el advenimiento de la era del comercio electrónico, hubo una presión considerable para digitalizar todos los aspectos del comercio. La emisión de cartas de crédito es algo que ha sido digitalizado hace tiempo. El principal problema radica en la presentación de documentos.[29] En el año 2002, la CCI emitió ciertas normas adicionales para complementar la UCP cuando se pretenda realizar presentaciones electrónicas. Esta compilación de normas ha sido denominada “eUCP”, y sus disposiciones se encuentran alineadas con la UCP 600. Sin embargo, a la fecha de este artículo, no se conoce que las mismas hayan sido utilizadas por ningún banco.[30]

VII. Conclusión

La carta de crédito comercial es una herramienta ampliamente utilizada en las operaciones de comercio internacional debido a los beneficios que ofrece fundamentalmente a partes que no han desarrollado aún confianza comercial entre ellas. Si bien sus costos son mayores en comparación con cualquier otro medio de pago directo, permite a las partes neutralizar los principales riesgos asociados a las compraventas internacionales—pago del precio y entrega de mercadería—mediante la intervención de una entidad financiera, bajo un marco normativo conocido y previsible.

Citas

(*) Abogada, Universidad Austral (cum laude), Buenos Aires, Argentina. Maestría en Leyes (LL.M.), Universidad de Columbia (Harlan Fiske Stone Scholar), Nueva York, Estados Unidos.

[1] Ver Osvaldo Marzorati, Derecho de los Negocios Internaciones (Ed. Astrea, 2003), 335-36.

[2] Esto incluye la incertidumbre sobre jurisdicción internacional y derecho aplicable ante la falta de acuerdo de las partes, y la ejecución y reconocimiento de sentencias y laudos extranjeros en aquellas jurisdicciones en que la parte perdidosa tiene bienes.

[3] Ver Osvaldo Marzorati, Derecho de los Negocios Internaciones (Ed. Astrea, 2003), 335-36.

[4] Íd. Las partes pueden recurrir desde el pago directo (como transferencia bancaria o cheque), pasando por la cobranza documentaria o factoring, hasta la carta de crédito comercial. Si bien las partes pueden acordar que el título y riesgo sobre la mercadería pasen del vendedor al comprador en momentos diferentes, cuando se recurre al medio de pago directo es recomendable establecer en la cláusula de pago del contrato que el comprador tiene la obligación de pagar sólo contra la presentación de ciertos documentos, como la factura, el conocimiento de embarque y el certificado de origen.

[5] La carta de crédito comercial no debe confundirse con la carta de crédito stand-by, que se asemeja más a una garantía que a un medio de pago. Una carta de crédito stand-by protege al beneficiario del incumplimiento de la contraparte en el contrato subyacente, por lo que el pago por parte del banco emisor es más bien la excepción. Su mismo nombre describe su función: el banco emisor está “esperando” (standing by) para pagar en caso de que el deudor del contrato base no cumpla con su obligación, esto es, el pago del banco emisor es contingente a la falta de pago del ordenante. Ver Alan S. Gutterman, Business Transactions Solutions, § 122:15 (Westlaw, 2020); Letters of Credit in Financing Transactions: Overview, Practical Law Practice Note Overview, Westlaw 1-505-9216.

[6] Ver Art. 2 (Definición de “Crédito”) de la UCP 600.

[7] Ver Osvaldo Marzorati, Derecho de los Negocios Internaciones (Ed. Astrea, 2003), 344.

[8] Esto dependerá del crédito que el banco decida o no otorgar al comprador-ordenante. En los casos en los que el banco no requiera de provisión de fondos, la carta de crédito también cumple una función crediticia para el ordenante, ya que el banco financiará la compra a cambio del pago de un interés, que el ordenante deberá pagar, además de las comisiones que cobre el banco para la apertura y ejecución del crédito. Ver Ernesto Calderón Burneo, El Crédito Documentario, su Regulación y Funcionamiento, 11 Revista de Derecho de la Universidad de Piura 94, 96-97 (2010).

[9] Este contrato entre el ordenante y el banco en general también hará referencia a cualquier acuerdo de garantía relacionado que respalde las obligaciones de reembolso del ordenante, los pasos que el ordenante debe cumplir para que el banco emita una carta de crédito, la moneda en la que se pueden emitir los créditos, las tasas de interés y comisiones que cobrará el banco, la obligación del ordenante de notificar al banco la ocurrencia de cualquier evento que afecte su crédito o su capacidad para cumplir con sus obligaciones de reembolso, y los recursos del banco en caso de que el ordenante no realice el reembolso.

[10] Ver Arts. 2 (Definición de “Banco Emisor”) y 7 (“Compromisos del Banco Emisor”) de la UCP 600.

[11] Ver Art. 2 (Definición de “Banco Avisador”) de la UCP 600.

[12] Ver Arts. 2 (Definiciones de “Banco Confirmador” y “Confirmación”) y 8 (“Compromisos del Banco Confirmador”) de la UCP 600.

[13] Ver Arts. 2 (Definición de “Presentación Conforme”) y 15 (“Presentación Conforme”) de la UCP 600.

[14] Ver Art. 16 de la UCP 600.

[15] Ver Jaime Ramiro Gallegos Zuniga, Análisis Crítico del Examen de los Documentos en las Cartas de Crédito, 74 DERECHO PUCP 415, 416 (2015). Ver también Osvaldo Marzorati, Derecho de los Negocios Internaciones (Ed. Astrea, 2003), 344.

[16] Ver Art. 1 de la UCP 600.

[17] Ver Commercial Letters of Credit, Practical Law Practice Note, Westlaw 0-513-4508. Ver también International Chamber of Commerce, Global Rules, disponible en: Global rules - ICC - International Chamber of Commerce (iccwbo.org) (indicando que las UCP 600 son las normas privadas para el comercio que más éxito han tenido, siendo utilizadas por banqueros, comerciantes, abogados, transportistas, académicos y otros profesionales que tratan con cartas de crédito en más de 175 países).

[18] Ver Commercial Letters of Credit, Practical Law Practice Note, Westlaw 0-513-4508.

[19] Ver Luis Humberto Ustariz, Análisis Comparado de las Reglas y Usos Uniformes 600 & 500, 3(3) Revista de la Maestría en Derecho Económico 15, 32-33 (2007).

[20] Ver Art. 4 de la UCP 600 (“El crédito, por su naturaleza, es una operación independiente de la venta o de cualquier otro contrato en el que pueda estar basado. Los bancos no están afectados ni vinculados por tal contrato, aún cuando en el crédito se incluya alguna referencia a éste. Por lo tanto, el compromiso de un banco de honrar, negociar o cumplir cualquier otra obligación en virtud del crédito no está sujeta a reclamaciones o excepciones por parte del ordenante resultantes de sus relaciones con el banco emisor o con el beneficiario. El beneficiario no puede, en ningún caso, hacer uso de las relaciones contractuales existentes entre los bancos o entre el ordenante y el banco emisor. El banco emisor debería desaconsejar cualquier intento del ordenante de incluir, como parte integral del crédito, copias del contracto subyacente, de la factura pro-forma (documento donde aparece y se describe la mercadería) o similares.”)

[21] Una de las pocas excepciones a este principio que ha sido reconocido en algunas jurisdicciones es el fraude material. Ver Commercial Letters of Credit, Practical Law Practice Note, Westlaw 0-513-4508.

[22] En este punto la lógica de las cartas de crédito se asemeja mucho al funcionamiento de los títulos valores, en los que puede lograrse el cobro mediante juicio ejecutivo, pero lo allí resuelto puede modificarse luego en un juicio ordinario posterior. La diferencia es que aquí no habría un juicio ejecutivo, sino el pago por parte del banco ante una presentación conforme, y la posibilidad de demandar el incumplimiento del vendedor bajo el contrato comercial.

[23] Ver Art. 5 de la UCP 600 (“Los bancos tratan con documentos y no con las mercancías, servicios o prestaciones con las que los documentos puedan estar relacionados.”)

[24] Ver Art. 14(1) de la UCP 600 (“El banco designado que actúe conforme a su designación, el banco confirmador, si lo hubiere, y el banco emisor deben examinar cualquier presentación para determinar, basándose únicamente en los documentos, si en apariencia dichos documentos constituyen o no una presentación conforme.”)

[25] Ver Arts. 34 y 35 de la UCP 600.

[26] Ver Art. 36 de la UCP 600 (“El banco no asume ninguna obligación ni responsabilidad con respecto a las consecuencias resultantes de la interrupción de su propia actividad por catástrofes naturales, motines, disturbios, insurrecciones, guerras, actos terroristas, o por cualquier huelga o cierre patronal o cualesquiera otras causas que estén fuera de su control. Al reanudar sus actividades, el banco no honrará o negociará al amparo de un crédito que haya expirado durante tal interrupción de sus actividades.”)

[27] Ver International Chamber of Commerce, Guidance Paper on the Impact of COVID-19 on Trade Finance Transactions Issued Subject to ICC Rules (2020), disponible en: Guidance paper on the impact of COVID-19 on trade finance transactions issued subject to ICC rules - ICC - International Chamber of Commerce (iccwbo.org)

[28] Id., 3-5.

[29] Ver Commercial Letters of Credit, Practical Law Practice Note Westlaw 0-513-4508.

[30] Id. Ver también International Chamber of Commerce, Guidance Paper on the Impact of COVID-19 on Trade Finance Transactions Issued Subject to ICC Rules (2020).

Artículos

FRTB - FERRER REYES, TELLECHEA & BOUCHE

opinión

ver todosEstudio Garrido Abogados

Cassagne Abogados